Как определяют период владения

Позиция Минфина по этому вопросу такова, что рассматриваемый период начинает длиться с момента фактического открытия наследства, то есть со дня биологической смерти наследодателя. Некоторые люди и даже специалисты ранее ошибочно полагали, что этот период следует исчислять с момента регистрации собственнических прав.

Если вырученные от реализации деньги не превысили объем вычета на издержки, то обязанность по предоставлению декларационного акта сохраняется, а обязательство по внесению налога не появляется.

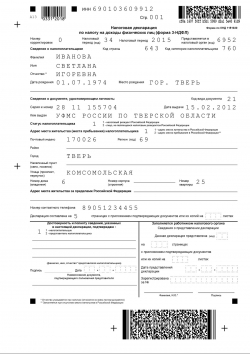

Налоговые декларационные акты обладают стандартным типовым форматом, в котором фиксируются все необходимые реквизиты для заполнения. Бланк нужно просто внимательно изучить и правильно заполнить требуемыми данными.

Уплатить налог следует не позже 16.07.2019.

За непредставление декларации и неуплату налога в требуемые сроки возлагается юридическая ответственность и предусмотрена штрафная санкция:

- за неподачу декларации — 5% сокрытой денежной массы за каждый месяц, но не больше 30% упомянутой суммы и не меньше 1 тыс. р.;

- за неуплату НДФЛ — 20% от суммы неуплаченного налога.

Недвижимость – самый распространенный вариант наследственной массы. Например, после смерти матери или отца их дети могут получить по наследству дом или квартиру. Все имущественные отношения, согласно НК РФ, облагаются определенным налогами. Так, например, преемникам нужно оплатить госпошлину при оформлении наследования, и также НДФЛ при продаже наследства.

Можно ли продать дом, квартиру, доставшуюся по наследству

Чтобы продать или обменять доставшуюся по наследству недвижимость, необходимо сначала принять ее и оформить нотариальное свидетельство, подтверждающее переход права собственности. Только после этого новый владелец может начинать подготовку документов для заключения договора купли-продажи или размена квартиры.

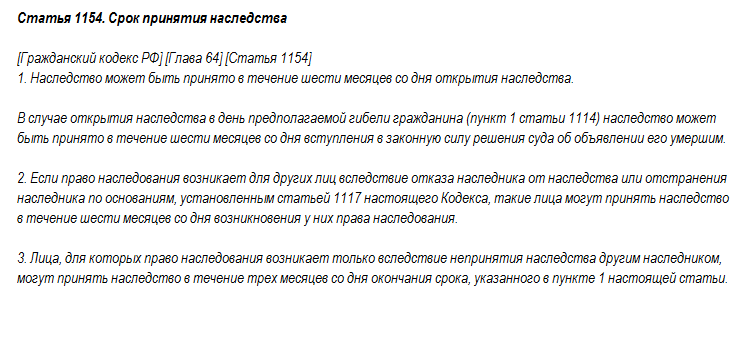

Порядок вступления в наследство и отношения преемства регламентированы частью 3 Закона № 146 от 26.11.2001г. «Гражданский кодекс Российской Федерации» (далее – ГК РФ). Согласно ст. 1154 имущество должно быть принято в течение 6 месяцев со дня смерти наследодателя (дня открытия наследства). В течение этого времени правопреемники должны либо фактически вступить в наследство, либо оповестить о своем намерении нотариуса.

Если предметом наследства становится квартира или дом, то фактическим принятием считается совершение следующих действий:

- Вступление во владение/управление недвижимостью.

- Принятие мер по сохранности квартиры.

- Оплата расходов по содержанию жилья.

- Погашение любых задолженностей, связанных с недвижимостью (например, коммунальных платежей).

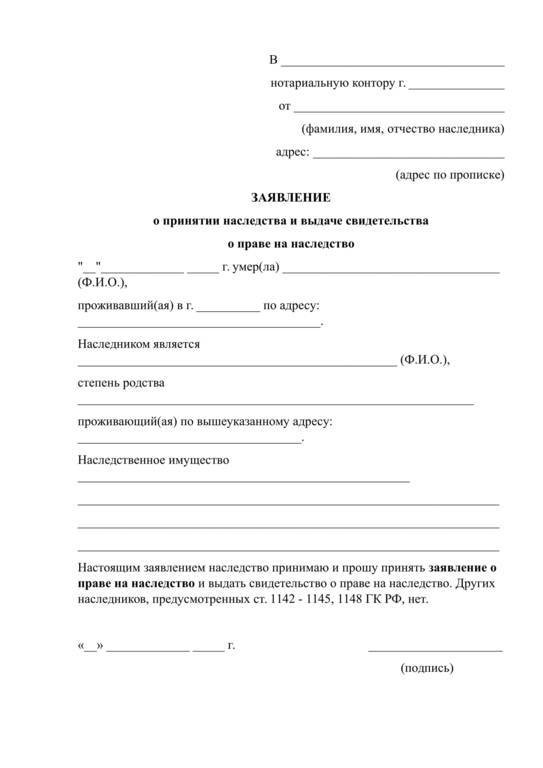

Для оформления перехода права собственности преемник обращается к уполномоченному нотариусу с такими документами:

- Оригинал свидетельства о смерти.

- Заявление о принятии имущества или заявление о выдаче свидетельства на наследство. Можно подать лично или отправить почтой на имя уполномоченного нотариуса

В случае почтовой отправки личная подпись преемника должна быть засвидетельствована нотариально. Если собственников несколько, то после выделения частей нотариус выдает каждому свидетельство о праве на долю в наследстве.

Согласно ст. 1175 в собственность переходят не только активы, но и долги покойного. Поэтому если при жизни родственник не платил обязательные коммунальные платежи, то преемники обязаны погасить задолженность. Пока не будет оплачен долг, квартиру продать не получится.

Кто освобождается от выплат подоходного налога при продаже квартиры

Независимо от способа получения во владение жилплощади, правила по выплатам подоходного сбора при ее реализации остаются одинаковыми для всех.

Льготы при продаже унаследованного жилья и условия освобождения от выплат

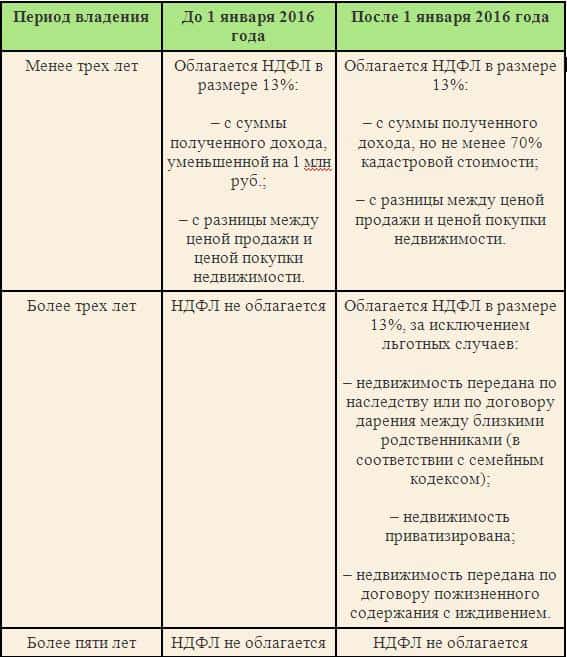

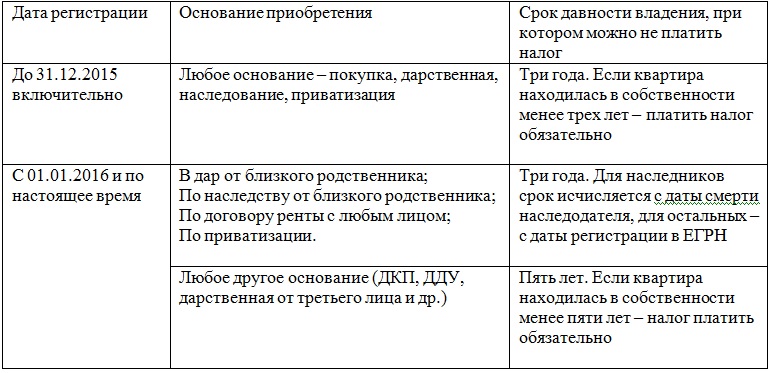

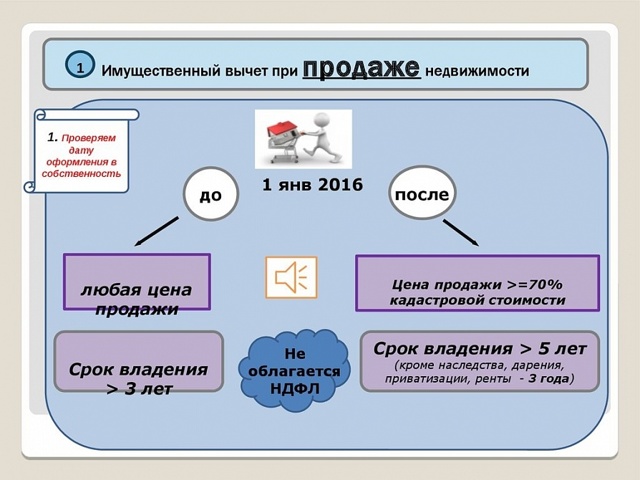

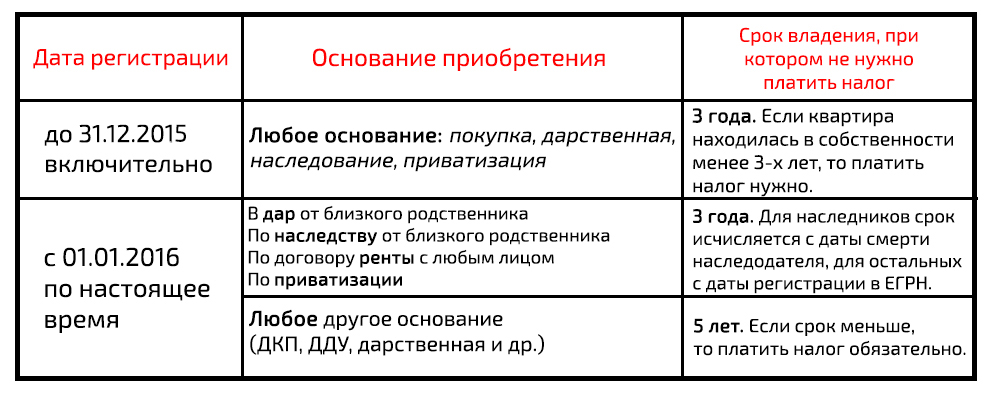

Так, если жилье было приобретено до наступления 2016 года, и находилось во владении более 36 месяцев (3 лет), владелец получает право на ее реализацию и невыплату сбора в казну страны.

Этот срок в 36 месяцев, является минимальным временным периодом владения, который необходимо выждать для освобождения от налога. Государство ввело его ради предотвращения мошенничества и различных спекуляций, связанных с перепродажей жилья.

По наступлению 2016 года произошло увеличение искомого срока на 24 месяца. Теперь ожидание будет длиться не 3 года, а целых пять, лишь по истечению которых собственник жилья может быть освобожден от выплат подоходного налога.

Для наследника отсчет периода владения начинается с даты получения имущественных прав, одновременно не имеет значение, была ли пройдена соответствующая процедура государственной регистрации.

Приведем пример. Иван Петрович получил квартиру в наследство в 2016 году. Подготовив все соответствующие права документально, Иван Петрович переехал в доставшуюся ему жилплощадь и оставался в ней три года, после чего решил реализовать, ввиду того, что ему не подходила удаленность места проживания от его работы. Однако, поскольку с 2016 года минимальный временной период владения жильем возрос, Иван Петрович рискует потерять 13% от стоимости жилья, по которой оно реализовано, ведь по закону он обязан произвести выплату налога. Самым разумным решением для Ивана Петровича будет дождаться окончания искомого срока в пять лет. При этом ему не придется, не только делиться с государством частью полученной от реализации жилья выплаты, но также не нужно будет составлять декларационный бланк и собирать сопутствующие ему документы, чтобы предоставить их в качестве отчетности в налоговую инспекцию.

Чтобы реализовать квартиру, в любой ситуации необходимо владеть определенным пакетом документов, подтверждающих официальный статус владельца и законность проводимой сделки. Передача прав или реализация полученной в качестве наследства недвижимости, производится при помощи свидетельства, присвоенного гражданину, который является собственником жилья.

Как только нотариус выдает наследнику бумагу, свидетельствующую о его праве вступления в искомый статус, гражданину необходимо провести регистрацию прав на владение и стать собственником.

Чтобы пройти регистрацию, необходимо иметь следующие документы:

- паспорт или иной документ, удостоверяющий личность гражданина;

- свидетельство, дающее гражданину право на вступление в наследование;

- заявление, составленное для прохождения процедуры регистрации;

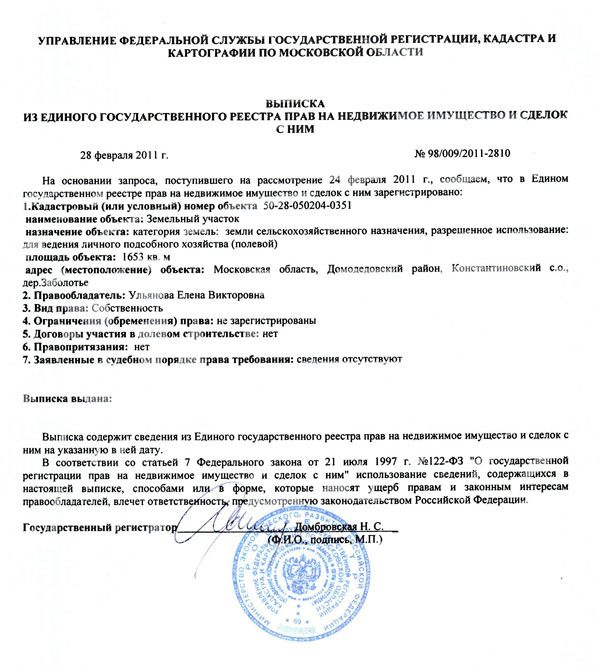

- выписка из единого государственного реестра недвижимости;

- технический паспорт, доставшийся от старого владельца, или оформленный заново в бюро технической инвентаризации.

Когда производится оформление недвижимости в собственность, необходимо провести оплату государственной пошлины, размер которой находится в прямой зависимости от кровной близости родственника умершему наследодателю. Первоочередные наследники, например, вносят выплаты по государственной пошлине в размере 0,3% от полной цены недвижимости, однако, не более ста тысяч рублей.

По выплате искомой госпошлины, некоторые категории граждан получили льготы. В списке этих лиц:

- люди, не достигшие совершеннолетия;

- граждане, психическое здоровье которых находится в плохом состоянии и это подтверждено официально;

- иждивенцы, ранее проживавшие в жилплощади с арендодателем, не имеющие возможность самостоятельно себя содержать.

Полученная в порядке наследования недвижимость не относится к категории совместно нажитого имущества, которое по закону необходимо делить с супругом, поэтому, наследник при реализации искомого наименования имеет право не получать у супруга или супруги согласия на ее продажу.

Для передачи права владения жильем покупателю, продавец оформляет с ним договоренность, которую затем они оформляют в регистрационной палате. Прежде чем пройти эту процедуру, необходимо произвести проверку, касающуюся так называемой чистоты заключенной сделки. Это необходимо, если имело место быть наследование недвижимости, так как в ходе проверки может оказаться, что имеются еще лица, имеющие право на владение жильем, без участия и согласия которых процедура его реализации будет считаться противозаконной.

Некоторые нюансы владения наследственным имуществом

Унаследованное имущество может по-разному передаваться и пребывать во владении наследников. Изучим, каким образом это влияет впоследствии на продажу такого имущества.

Разные сроки владения долями

Общий срок владения долевой собственностью определяется по изначальному переходу права собственности к наследникам. Таковым считается день открытия наследства. И даже если потом доли на имущество переходили к другим собственникам, общий срок владения недвижимостью в целом для наследников определяется по первичному факту открытию наследства.

Общий срок владения долевой собственностью определяется по изначальному переходу права собственности к наследникам. Таковым считается день открытия наследства. И даже если потом доли на имущество переходили к другим собственникам, общий срок владения недвижимостью в целом для наследников определяется по первичному факту открытию наследства.

Передача в наследство иностранному гражданину

Отсутствие гражданства РФ у наследника никак не влияет на его наследственные права. Точно так же обстоит дело и с возможностью продать унаследованное имущество.

Вступление в наследство

Вступление в наследство может проходить разными способами. В том числе, путем фактического принятия и подачей заявления нотариусу по месту открытия наследства.

Что касается фактического принятия наследства, то здесь дополнительно требуется судебное решение, подтверждающее данный факт.

Порядок продажи квартиры

Перед продажей квартиры, полученной путем наследства, по нормам гражданского законодательства РФ будущему продавцу сначала необходимо пройти государственную регистрации права собственности (ст. 131 ГК РФ) на основании уже полученного свидетельства на наследство. После получения в регистрационной палате свидетельства о собственности на квартиру можно приступать к поискам покупателя и оформлению сделки по договору купли-продажи.

Для продажи унаследованной квартиры необходимо собрать следующий перечень документов:

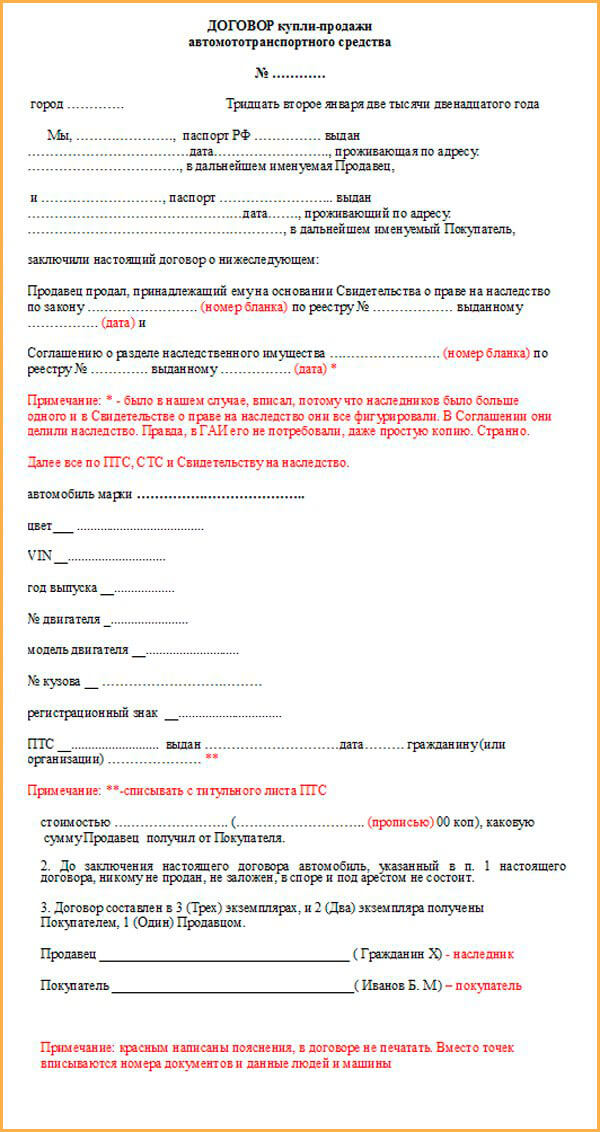

- договор купли-продажи квартиры;

- паспорта лиц, участвующих в сделке;

- свидетельство о праве на наследство;

- документы из Росреестра:

- свидетельство о государственной регистрации права на собственность;

- выписка из ЕГРП, подтверждающая отсутствие арестов или обременений на квартиру;

- кадастровый паспорт, план квартиры (заказывается в БТИ);

- справка из ЖЭО об отсутствии задолженности по коммунальным платежам;

- выписка из домовой книги (об отсутствии в квартире зарегистрированных лиц).

Перед совершением сделки будущему покупателю такой недвижимости следует выяснить у продавца вопрос о наличии других возможных претендентов на долю унаследованного имущества. В случае обнаружения таких лиц целесообразно перед купли-продажей получить от них официальный отказ от прав на наследство.

Договор купли-продажи

Чтобы продать квартиру после вступления в наследство между продавцом и покупателем составляется договор купли-продажи в простой письменной форме.

При этом в тексте договора рекомендуется указывать полную рыночную стоимость квартиры, включая ранее внесенный задаток (при наличии)

Это важно в связи с тем, что при возникновении спорной ситуации в ходе судебного разбирательства покупатель сможет претендовать только на ту сумму, которая была прописана в договоре купли-продажи, а не на какую-то «фактически выплаченную» сумму, размер которой еще предстоит доказать в суде.

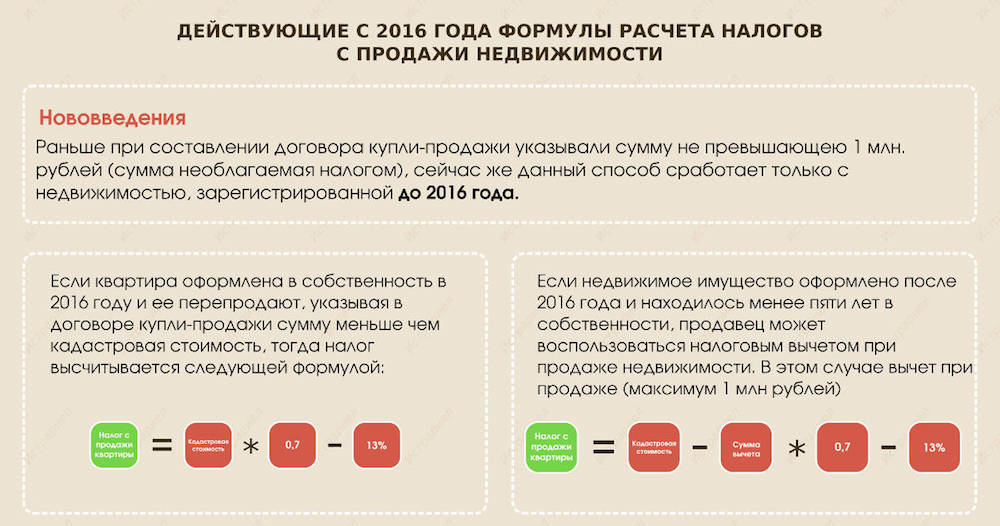

Часто с целью ухода от необходимости уплаты подоходного налога или снижения его размера при продаже квартиры, находившейся в собственности менее 3 лет, по инициативе продавца стоимость жилья по договору купли-продажи указывается заниженной вплоть до суммы в размере 1 млн рублей (когда подоходный налог можно будет не платить вовсе).. Обязательными элементами вышеуказанного договора являются:

Обязательными элементами вышеуказанного договора являются:

- сведения о сторонах сделки;

- стоимость квартиры;

- информация о квартире (адрес, технические сведения, соответствующие кадастровому паспорту);

- срок и способ передачи денег.

После обсуждения всех условий и решения спорных вопросов договор подписывается обеими сторонами, а сделка полежит государственной регистрации, считаясь с этого момента заключенной.

Регистрация сделки в Росреестре

После подписания договора купли-продажи нужно в обязательном порядке подать в Росреестр заявление о проведении государственной регистрации сделки. Его можно подать лично, направить по почте, через юриста, либо через многофункциональный центр (МФЦ).

Помимо заявления в Росреестр предоставляются:

- паспорт продавца и покупателя;

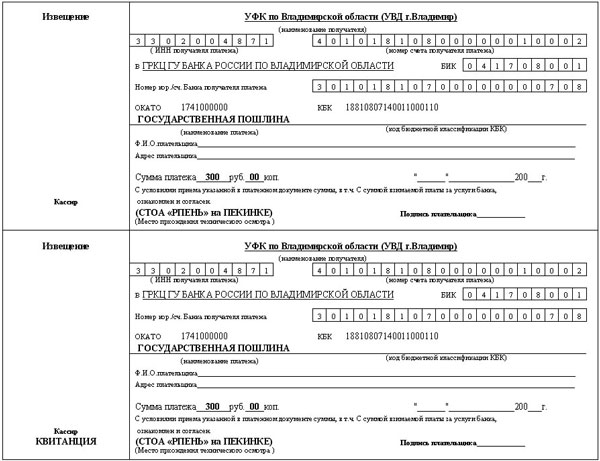

- договор купли-продажи и подписанный акт приема-передачи квартиры;

- квитанция об оплате госпошлины покупателем в размере 2000 рублей.

Государственная регистрация проводится в течение 10 рабочих дней со дня приема заявления и предусмотренных документов (п. 3 ст. 13 федерального закона № 122-ФЗ от 21.07.1997). В некоторых случаях регистрация может быть приостановлена или отменена.

Продажа доли в собственности одним из наследников

При продаже доли в квартире важно учесть право преимущественного выкупа: владельцы долей в собственности на общее имущество имеют преимущественное право выкупить продаваемую одним из наследников долю по ее заявленной цене, а также другие равные условия (п. 1 ст

250 ГК РФ).

- Для этого сначала необходимо в письменной форме уведомить всех участников общей долевой собственности о своем желании продать принадлежащую часть наследуемой квартиры, указав стоимость и другие условия продажи.

- Отказ всех сособственников фиксируется в письменной форме.

- Если в течение месяца со дня получения уведомления о продаже участники долевой собственности не подтвердили своего желания приобрести продаваемую долю, отказ принимается автоматически.

В случае нарушения указанного процедуры любой совладелец будет иметь право в срок до трех месяцев подать исковое заявление в суд о переводе на него прав по покупке жилья.

По мнению депутатов, такая мера позволит уменьшить частоту семейных споров вокруг наследуемого имущества и снизит риски мошенничества в ситуациях, когда один из наследников создает условия, непригодные для проживания других собственников, чтобы стать единоличным владельцем жилого помещения.

Сложности при продаже наследственной квартиры

При продаже квартиры обязательный документ – выписка ЕГРН (выдается вместо свидетельства о праве собственности). Выписка содержит информацию о текущем собственнике, дате и процедуре получения прав. Если покупатель установит, что квартира или дом приобретены по наследству совсем недавно, то есть риск срыва сделки. Основание – частая практика обжалования покупки наследниками, чьи права были нарушены.

Пример отмены сделки после покупки квартиры полученной по наследству:

Гражданин Соловьев получил по наследству квартиру, которую продал через 2 года гражданину Ивченко. Через полгода после покупки Ивченко получил повестку в суд. Цель – рассмотрение иска гражданки Бессарабовой, являющейся родной сестрой Соловьева, которая не знала о смерти бабушки, а потому не заявила свои претензии на наследуемую квартиру.

Поскольку срок исковой давности по таким спорам составляет 3 года, суд отменил продажу и обязал нотариуса пересмотреть исполнительное производство. Соловьев обязан вернуть полученные за жилье деньги, но уже растратил их.

Как показывает практика, вернуть ранее уплаченные деньги оказывается достаточно сложно. Поэтому покупатели неохотно приобретают наследственную собственность.

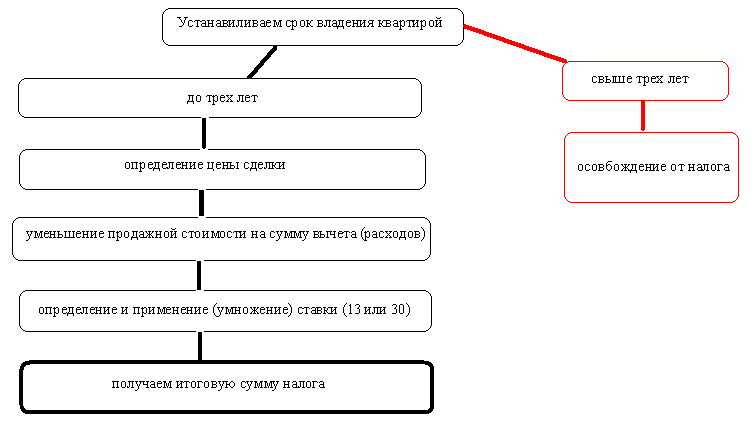

Налогообложение

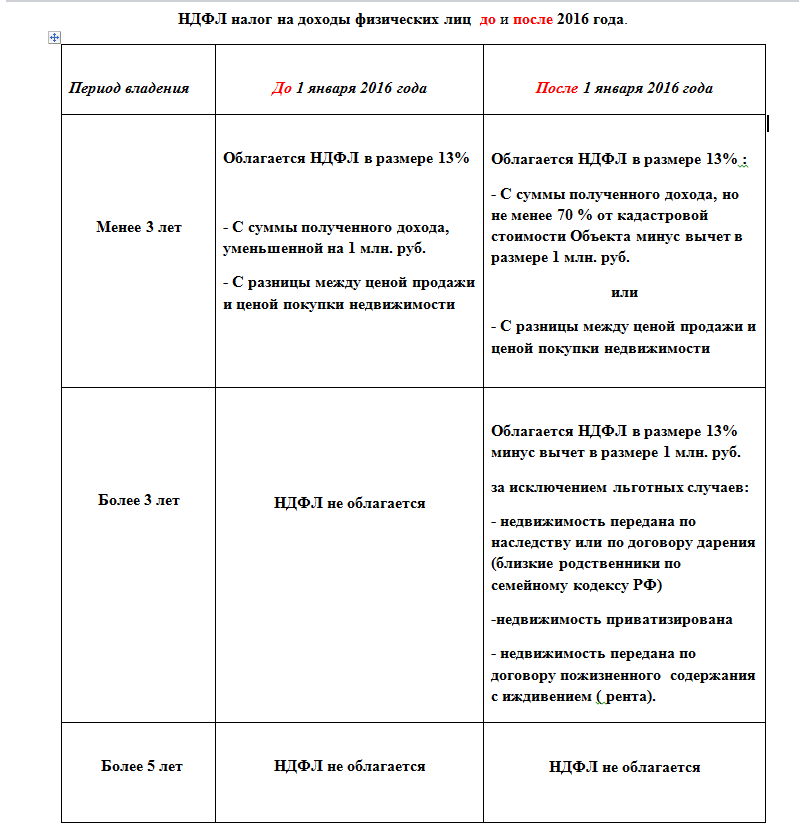

Налог при отчуждении квартиры, полученной по наследству, составляет 13% (за исключением нерезидентов). Он платится в том случае, когда продавец (наследник) был собственником недвижимости менее трех лет ( ст. 217.1 НК РФ) Данный срок ведет свой отсчет с момента открытия наследства, проще говоря, от даты смерти собственника недвижимости.

Базой налогообложения является продажная стоимость жилья, прописанная в договоре. Если она меньше, чем 70% от кадастровой стоимости квартиры, то за основу для взимания налога берется именно эта цифра. Значение кадастровой стоимости принимается по состоянию на 1 января того года, когда произошла перерегистрация права собственности на имя покупателя.

Операцию, связанную с отчуждением квартиры, продавцу следует отразить в своей годовой налоговой декларации. Она подается до 30 апреля года, следующего затем, в котором имел место переход прав. Саму же сумму налога следует внести в казну не позднее 15 июля.

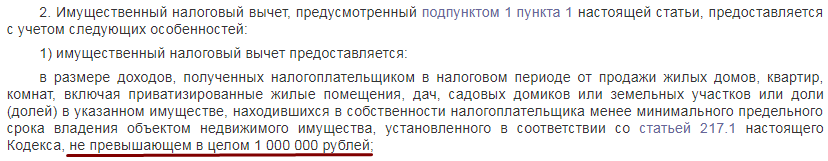

Не следует забывать и о налоговом вычете после сделки с квартирой. Его величина составляет сегодня 2 миллиона рублей. То есть, налоговую базу можно уменьшить на сумму 260 000 рублей. Об этом следует сделать акцент и в налоговой декларации.

Льготы по НДФЛ

Когда наследник владел квартирой больше трех лет, при ее продаже он ничего не платит. Мы неоднократно об этом говорили. Однако есть и другие варианты, если совсем не избежать налога, то можно существенно минимизировать его сумму.

Как не уплачивать законно

Есть две наиболее распространенные схемы как уменьшить налогообложение в том случае, когда необходимо продать квартиру до истечения отведенного законодательством трехлетнего срока.

Первый вариант состоит в использовании налогового вычета. Вполне возможно, что даже с поправкой на кадастровую стоимость база налогообложения станет отрицательной.

Снизить налог можно при приобретении в том же году новой квартиры взамен проданной. Дело в том, что при покупке жилья имеется свой налоговый вычет. В результате две операции с точки зрения налогов идут в зачет.

Особенности сделок с наследственным имуществом

С продажей квартиры, доставшейся по наследству, может быть не все так просто. Ведь у нее может быть несколько совладельцев (других наследников). Имеет значение и возраст получателя имущества, его гражданство.

Продажа доли

Процедура, по которой совершается продажа доли квартиры, полученной по наследству, зависит от того, кто будет выступать в роли покупателя. Если сделка совершается с посторонним человеком, то другие прямые наследники, как совладельцы, имеют на долю преимущественное право.

Для этого продавец обязан письменно известить их о намерении осуществить отчуждение своей доли. И если в месячный срок никто из сособственников не захочет ее приобрести, сделка может быть осуществлена.

При этом отказ купить часть квартиры желательно засвидетельствован у нотариуса.

При продаже доли любому из других собственников описанных выше формальностей не требуется. Однако в любом случае соглашение по отчуждению, также удостоверяется нотариусом.

Если наследник – несовершеннолетний

При наследовании доли в приватизированной квартире или всего имущества несовершеннолетними, все юридически значимые действия совершают родители или опекуны. После оформления, у них есть возможность совершить сделку купли-продажи в интересах ребенка.

Однако перед этим следует заручиться письменным согласием от органа опеки. Оно выдается в том случае, если несовершеннолетнему будет предоставлена равноценная жилая площадь.

Что же касается самого договора купли-продажи, его заверяют у нотариуса в обязательном порядке.

Наследник-нерезидент

Получить имущество в наследство в России могут и иностранные граждане. Для оформления всех процедур даже необязательно въезжать на территорию страны.

Достаточно выдать сформированную по установленной процедуре доверенность своему представителю (он же сможет общаться и с налоговыми органами).

При продаже полученной иностранцем квартиры есть свои особенности налогообложения:

- не действует минимальный трехлетний период владения недвижимостью;

- ставка НДФЛ составит не 13, а 30%.

Помимо этого нерезидент не вправе воспользоваться налоговым вычетом при отчуждении доставшейся квартиры.