Определение стоимости квартиры, полученной в наследство

Стоимость унаследованной квартиры напрямую влияет на величину государственной пошлины: она является базой для исчисления платежа. Законодательством установлено, что цена жилья определяется на дату смерти наследодателя.

Право выбора источника сведений о стоимости квартиры, полученной в наследство, остается за наследниками. Они имеют право предоставить документы, в которых указана:

- кадастровая;

- инвентаризационная;

- рыночная либо иная стоимость жилья, полученного в наследство.

Цена унаследованной квартиры определяется уполномоченными органами (БТИ) либо оценщиками (специализированными агентствами либо организациями, состоящими в СРО).

Несмотря на то, что для нотариальной конторы выгоднее применять в расчетах рыночную стоимость квартиры, ни нотариусы, ни прочие должностные лица не имеют права указывать наследникам, какие именно документы, подтверждающие стоимость унаследованной квартиры те должны предоставить.

Даже если приемниками будет предоставлено несколько документальных подтверждений стоимости жилья, и в них будут указаны разные суммы, то для определения величины госпошлины необходимо будет использовать наименьшую величину.

Особенности исчисления размера госпошлины при наследовании квартиры

Госпошлина уплачивается в равном размере как наследниками по завещанию, так и наследниками по закону. Если квартиру унаследовали несколько граждан, то платежи уплачиваются пропорционально их долям в жилье.От уплаты госпошлины при наследовании квартиры освобождаются приемники:

- проживавшие в квартире на момент смерти наследодателя и продолжающие жить там же и после наступления указанного события;

- граждан, погибших при исполнении общественных или государственных обязанностей, спасении людей, охране правопорядка или государственной собственности, либо в течение года после этого по причине контузии либо полученных в результате указанных выше причин заболеваний;

- лиц, жертв политических репрессий;

- не достигшие совершеннолетия к моменту открытия наследства;

- имеющие психические расстройства, находящиеся под установленной с соблюдением законодательства опекой.

Дачная амнистия что это, упрощение или новые сложности в оформлении

Доверительное управления недвижимостью

С чего начать приватизацию квартиры, пошаговая инструкция

Порядок и особенности оформления в собственность квартиры в новостройке

Сроки уплаты и период земельного налога

Условия и порядок отчуждения земельного участка

Сколько будет стоить вступить в наследство (госпошлина и ее размеры на примерах)

Несмотря на отмену налога на наследство, его получение остается затратным мероприятием. Вначале нужно обратиться к нотариусу, работа которого полностью оплачивается средствами наследников.

Несмотря на отмену налога на наследство, его получение остается затратным мероприятием. Вначале нужно обратиться к нотариусу, работа которого полностью оплачивается средствами наследников.

Стоимость нотариальных услуг при оформлении наследства не закреплена на законодательном уровне и устанавливается каждым специалистом самостоятельно.

Платными являются услуги:

- оформление заявления о принятии наследства;

- оценка объектов, если собственник не закажет ее самостоятельно;

- сбор документов, устанавливающих права на имущество;

- техническая работа по оформлению документов;

- заверение копий.

После обращения к нотариусу следует оплатить государственную пошлину за получение наследства.

Величина пошлины рассчитывается в зависимости от родственных связей правопреемников с оставившим завещание лицом:

Величина пошлины рассчитывается в зависимости от родственных связей правопреемников с оставившим завещание лицом:

- 0.3% от оценочной стоимости имущества, но не больше 100 тыс. руб. для близкой степени родства (дети, супруги, родители, братья и сестры) Например, сын вступает в наследство квартиры, оценочной стоимостью 4 млн руб. Сумма госпошлины составит 4*0.3%/100% получаем 0.012 млн руб. или 12 тыс. руб.

- 0.6%, но не больше 1 млн руб. для прочих наследников. К примеру, при вступлении в наследство женщины, ухаживавшей за престарелой соседкой и получившей по ее завещанию жилье оценочной стоимостью в 2 млн руб., она обязана оплатить 3*0.6%/100% получаем 0.018 млн руб. или 18 тыс. руб.

Оценку стоимости материальных объектов можно заказать у независимых частных оценщиков или в государственных органах по учету недвижимости, например, в территориальных отделениях бюро технической инвентаризации.

Льготы по выплате государственной пошлины предоставляются следующим категориям жителей страны:

- На 50% меньше от суммы госпошлины — инвалиды 1-ой и 2-ой групп.

- Полное освобождение от уплаты:

- лица, вступающие в наследство на жилье, в котором проживали ранее с наследодателем и продолжают проживать;

- наследники людей, погибших при выполнении государственных обязанностей или долга перед страной, а также жертв политических репрессий.

- жители, недостигшие совершеннолетия;

- люди с психическими расстройствами под опекой;

- получатели наследства в виде денежных средств на вкладах в банках или авторских вознаграждений.

Таким образом, оформление наследства квартиры или другого имущества требует обязательного нотариального участия и финансовых вложений. Существенно сэкономить средства помогут льготы на оплату госпошлины или возможность подготовить документы для предоставления нотариуса самостоятельно.

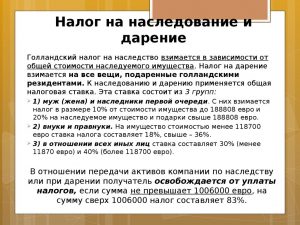

Размер налога при получении наследства

В отличии от дарственной, когда от налогов освобождены только родственники из разряда самых близких, в случае с наследованием ситуация меняется. Как таковое налогообложение отменено с 2006 года. Но если человек, умерший недавно, оформил завещательный акт до отмены, придется заплатить НДФЛ. Госпошлина выплачивается в любом случае.

Государственная пошлина

Стандартные операции, выполняемые нотариатом, судом и прочими госструктурами оплачиваются по тарифам региона. Если переоформляется дарственная, кроме налога вносятся деньги за услуги нотариальной конторы. Пошлина для недвижимости рассчитывается в виде процента от цены (рыночной или кадастровой). Переоформление авторских прав сопровождается внесением налога.

Сумма для лиц, не связанных родством с наследодателем

Члены семьи, находящиеся в тесной родовой связи, тратят 0,3% при вступлении в наследство (для недвижимости), все остальные платят вдвое больше. Решающим фактором является стоимость, определяемая специальной оценочной комиссией или выводимая по кадастровой технической документации. Освобождение касается лишь несовершеннолетних, которые не могут совершать финансовые операции.

Если наследники — близкие родственники

0,3% – госпошлина для принятия квартиры в наследственном порядке. Наличие завещания значения не имеет. Как и в случае с дарственной, иждивенцы не освобождены от этой обязанности с момента наступления совершеннолетия. Налоги нужно будет платить в случае продажи наследуемых ценностей. Сбор с доходов физлиц – 13% для резидентов РФ, и 30% для нерезидентов.

Кому предоставляются льготы

К категории льготников относятся несовершеннолетние. Но налоги и пошлины по дарственной или в рамках наследования платят их родители или опекуны. Сироты, не достигшие 18-летия, могут попасть в список, если решение примет руководитель детдома, опекунская комиссия, попечительский совет, а также прокуратура или местный отдел по защите прав ребенка. Для людей, находящихся в браке, детей и родителей пошлина снижена в два раза. Коэффициент для расчета – 0,003.

Срок подачи декларации

Пример: от продажи получили деньги в 2018 году, значить декларацию с приложениями сдать нужно до 30.04.2019 г.

Если последний день сдачи выпадет на выходной, то этот день автоматически переносится на первый будничный день.

Пример: за 2017 год последним днем сдачи налоготчетности был 03.05.2018 г. В 2019 году последний день сдачи выпадает на будний, то есть переносов не будет.

Преждевременная (досрочная) сдача в том же году, что и получается доход, не запрещена. Если налогоплательщик уверен, что иных доходов, вычетов не будет и отчетность не нужно корректировать, то можно сдавать и заранее.

Как заполнить декларацию

Существует два способа заполнения:

- вручную. Рукописная отчетность это вчерашний день. Некоторые инспекции на своих стендах даже размещают объявления о том, что документы «от руки» не принимаются. Хотя такое требование незаконно, так как приказом ФНС России такой вид отчетности предусмотрен.

- через специальную компьютерную программу, ее можно бесплатно скачать программу 3-НДФЛ с сайта ФНС. С ней работать легко, а получаемый результат отвечает всем требованиям и ещё можно сделать проверку. Главное, без ошибок заполнить нужные поля.

Если по каким-либо причинам отсутствует возможность заполнить программную декларацию, то 3-НДФЛ заполняется на бланке чернильной ручкой синего или черного цвета без исправлений. Можно у нас скачать наглядные образцы заполнения отчетности ручным способом с применением вычета и с применением расходов на вступление в наследство.

Во избежании ошибок при заполнении декларации самостоятельно, если у Вас сложный расчет, имеются разные виды доходов и вычеты, лучше обратиться в специализированную бухгалтерскую/юридическую контору. Цена вопроса от 500 до 3000 руб. в зависимости от сложности случая.

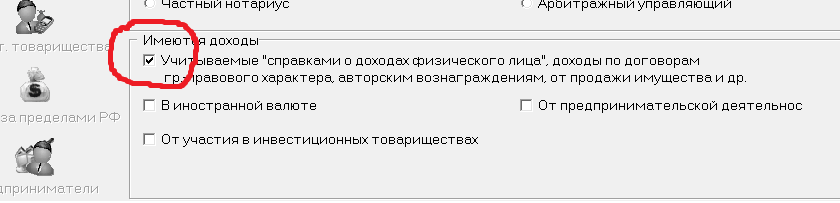

Задание условий

Открываем программу и в верхней части выбираем страницу «Задание условий», далее заполняем по разделам:

| Наименование раздела | Вариант заполнения | Графическое изображение |

| Тип декларации | «3-НДФЛ» |  |

| Общая информация. «Номер инспекции» | Нажимаете на кнопку списка и выбираете Вашу инспекцию. Код инспекции можно также узнать на сайте ФНС |  |

| Общая информация «Номер корректировки» | Если декларация подается впервые, то номер «0», если ранее подавалась, то номер будет соответствовать количеству ранее представленных 3-НДФЛ |  |

| Признак налого-плательщика | «Иное физическое лицо» |  |

| Имеются доходы | «Учитываемые от продажи имущества» |  |

| Достоверность подтверждается | «Лично». Если заполняется декларация за ребенка, то указывается «Представителем – ФЛ». |  |

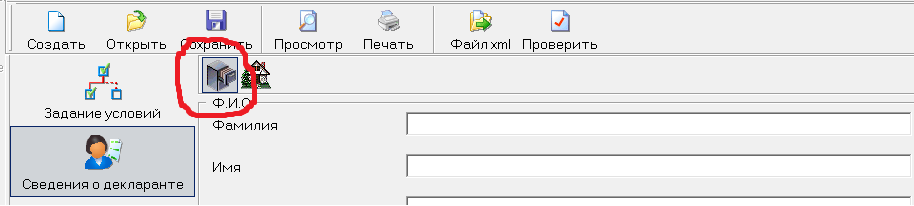

Сведения о декларанте

Выбираем вкладку «Сведения о ФИО и документе, удостоверяющем личность»

Реквизитные поля (Ф.И.О., дата, место рождения) заполняются также как эта информация отражается в паспорте.

Реквизитные поля (Ф.И.О., дата, место рождения) заполняются также как эта информация отражается в паспорте.

ИНН указывается персональный (точная комбинация цифр). Если не знаете свой ИНН, то можно узнать свой ИНН здесь.

Код страны. Выбирается России, ее код в классификаторе стран — 643.

В разделе «Сведения о документе, удостоверяющем личность» выбираем паспорт, код -21. Паспортные данные точно копируются с паспорта.

После этого выбираем вкладку «Сведения о месте жительства»

В зависимости от прописки (постоянная – по месту жительства или временная – по месту пребывания) кликаем соответствующее значение.

В зависимости от прописки (постоянная – по месту жительства или временная – по месту пребывания) кликаем соответствующее значение.

Внесение записей в строки: индекс, город, район, улица, дом, телефон и пр. не вызывает никаких трудностей.

Код региона нужно выбрать из справочного окна. Код ОКТМО своего населенного пункта узнают по этой ссылке.

Заполняем сведения о доходах и вычете/расходах

Активируем страницу «Доходы, полученные в РФ».

| Наименование раздела | Вариант заполнения | Графическое изображение |

| «Ставка доходо-обложения» | Кликаем налоговую ставку 13% (цифра изображена желтым) и создаем форму, где отражается источник выплат (жмем зеленый плюс) |  |

| «Наименование источника выплаты» | Во всплывшем окне, в верхней строке записываем полное ФИО покупателя квартиры. Остальные строки можно игнорировать. |  |

| «Добавить доход» | Нажимаем на нижний зеленый плюс и заполняем появившуюся форму.

|

|

| «Итоговые суммы по источнику выплат» | Общая сумма дохода появляется автоматически.

Облагаемую сумму нужно внести самостоятельно как разницу дохода и вычета. Сумма налогообложения также высчитывается самостоятельно (облагаемая сумма умножается на 13%). |

|

Печать

Отправляем на печать. Распечатывать можно только односторонним способом на листе (лишь с лицевой стороны, обратная сторона листа пустая).

Какой размер налога на наследство

Независимо от способа принятия наследства госпошлину уплачивают все наследники. Исключением являются льготные категории граждан.

Размер налога составляет 0,3% процента для отца/матери, детей и братьев/сестер.

Остальные наследники платят по 0,6%. Для обеих категорий претендентов предусмотрена максимальная сумма налога.

На недвижимость

При оформлении недвижимости (квартира, дом) претенденты на имущество уплачивают госпошлину в соответствии с требованиями Налогового кодекса.

Сумма налога зависит от следующих факторов:

- если правопреемник проживал вместе с умершим человеком вместе более полугода и на день смерти, то наследник фактически вступает в свои права и освобождается от уплаты налога;

- если лицо не проживало с собственником, то выплачивает пошлину в полном объеме.

При определении суммы обязательного сбора учитываются следующие показатели:

- инвентаризационная стоимость;

- рыночная цена;

- кадастровая стоимость.

Наследник может взять за основу любой из них при расчете суммы налога. Оценивание производится с учетом требований ФЗ от 29.07.1998 №135-ФЗ. Срок проведения оценки объекта недвижимости составляет от 3 до 7 дней. Размер госпошлины одинаков независимо от способа принятия наследства.

На землю

При оформлении наследства учитывается кадастровая стоимость земельного участка. Размер госпошлины зависит от степени родства с умершим человеком.

Если участок был оформлен надлежащим образом, то он имеет кадастровую стоимость. Если сумма кажется правопреемнику слишком высокой, то можно заказать коммерческую оценку.

Заказать проведение оценки можно в специализированном бюро по месту нахождения участка. Для этого потребуется заключить письменный договор.

Специалист может проводить процедуру по факту осмотра земли или по документам, т. е. без выезда на место.

Для этого потребуются следующие бумаги:

- свидетельство о смерти;

- паспорт заявителя;

- правоустанавливающие документы на объект недвижимости;

- кадастровый план;

- другие документы (при необходимости).

При определении стоимости земельного участка учитывается:

- целевое название надела;

- его размеры;

- право пользования;

- наличие коммуникаций;

- расстояние от магистралей.

Средняя стоимость услуг оценщика составляет 3 тыс. руб. Однако есть такие организации, которые берут определенный процент от стоимости надела. При этом земли коммерческого назначения всегда обходятся дороже.

По итогам проведения оценки заказчику выдается акт (отчет), на основании которого делается расчет суммы госпошлины.

Требования к документу

| № п/п | Требования |

|---|---|

| 1 | Составляется в письменной форме |

| 2 | Не должен содержать неоднозначных толкований |

| 3 | Указывается дата проведения оценки |

| 4 | Содержит информацию об исследуемом объекте |

| 5 | Описывает цели, задачи и используемые стандарты |

| 6 | Содержит ссылку на договор с заказчиком |

| 7 | Отображает данные о специалисте |

| 8 | Содержит список прилагаемых документов |

| 9 | Прошивается и нумеруется |

| 10 | Отображает дату составления документа |

| 11 | Содержит печать и подпись ответственного лица |

Если заявитель относится к льготной категории наследников, то ему не обязательно делать оценивание имущества. Если нотариус настаивает на ее проведении, то необходимо получить письменный отказ в совершении нотариального действия и обжаловать его в судебном порядке.

На транспорт

Размер госпошлины при оформлении транспортного средства рассчитывается исходя из стоимости машины. Оценивание движимого имущества производится исключительно коммерческими организациями, поэтому будет установлена рыночная цена.

Перед заключением договора необходимо выяснить у оценщика:

- будет ли проходить осмотр машины;

- если ли у компании лицензия на оценку транспортного средства;

- состоит ли оценщик в СРО.

Если специалист проводит оценку заочно (без осмотра транспортного средства), то возможно стоимость объекта будет завышена. Машина может иметь дефекты, которые не отражены в документации.

Так как в зависимости от рыночной стоимости объекта будет рассчитываться госпошлина, целесообразно выбрать компанию, которая проводит визуальный осмотр.

Результатом оценки будет письменный отчет. Стоимость работ в 2019 году составляет от 3 000 до 12 000 р. в зависимости от транспортного средства.

После получения свидетельства на наследство, получатель должен обратиться в ГИБДД по месту проживания для последующей регистрации автомобиля.

Нужен юрист

Наследникам не всегда удается с первого раза определить размер госпошлины, которую нужно оплатить при оформлении наследства. Также довольно часто возникают дополнительные издержки, связанные не только с подачей документов нотариусу, но и при обращении в суд или погашении задолженности оставшейся после наследодателя. В подобных ситуациях консультация опытного юриста жизненно необходима. Иначе из-за незнания тонкостей законодательства или неумения вести переговоры можно остаться без наследства.

Получить бесплатную консультацию по вопросу определения доли имущества, величине госпошлины, порядке подачи документов или наличии льгот можно у наших юристов. Они помогут разобраться в вашей ситуации, определить очередность наследования и подскажут, какие документы нужны при оценке имущества. Если у вас пропущены сроки наследования или возникли трудности с определением имущества наследодателя, то юристы смогут представлять ваши интересы в государственных структурах или суде.

- В связи с постоянным изменением законодательства, подзаконных актов и судебной практики, порой мы не успеваем обновлять информацию на сайте

- Ваша юридическая проблема в 90% случаев индивидуальна, поэтому самостоятельная защита прав и базовые варианты решения ситуации зачастую могут не подходить и приведут лишь к усложнению процесса!

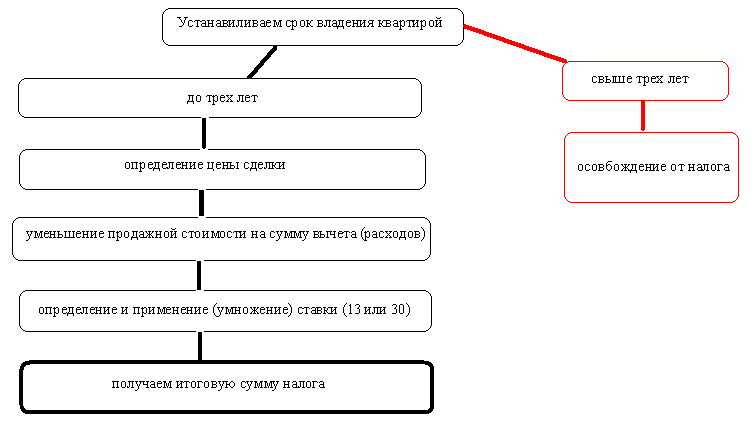

Налоговое бремя при реализации унаследованного жилья

Рассмотрим разные варианты жизненных ситуаций, когда жилье не пребывало в собственности наследника:

- меньше определяемого законодательно минимального срока;

- в рамках установленного минимума и больше.

Если владение наследством меньше 3-летнего периода

Для определения сумм налога используют следующие правила:

Для определения сумм налога используют следующие правила:

- Если квартира либо иная жилая недвижимость находилась в правомерном пользовании наследника меньше 3-летнего периода, то он будет уплачивать налог с его реализации на общих основаниях;

- Если выручка наследника от реализации жилья меньше, чем его стоимостный кадастровый показатель, актуальный на 1 января года госрегистрации перехода собственнических прав на реализуемое жилье, умноженный на 0,7 (величину понижающего коэффициента). Для определения объема налогового бремени доходы наследника от продажи приравниваются к кадастровому стоимостному показателю, актуальному на 1 января года госрегистрации перехода собственнических прав на соответствующую недвижимость, умноженному на 0,7;

- Если же кадастровый стоимостный показатель указанной недвижимости не установлен к 1 января года госрегистрации перехода собственнических прав на указанную недвижимость — эти правила неприменимы.

Получившееся в качестве налогооблагаемого базы число умножают на 13%. Это и есть конечная величина налога.

Максимум налогового вычета, на который допустимо уменьшить доход, полученный при реализации жилых квартир, домовладений, комнат, а также — дач, садовых домиков, земельных наделов и долей в упомянутом имуществе — 1 млн р.

Максимум уменьшения дохода, полученного при реализации иного имущества, в число которого входят, помимо всего прочего, ТС, нежилая недвижимость, гаражи, предметы — 250 тыс. р.

Как продать без взимания налогов

Чтобы продать унаследованную недвижимость без уплаты налогов, необходимо, чтобы оно находилось в собственности наследника не менее трехлетнего периода:

Чтобы продать унаследованную недвижимость без уплаты налогов, необходимо, чтобы оно находилось в собственности наследника не менее трехлетнего периода:

- Пенсионер. Пенсионерам не предоставляют льгот при продаже унаследованной недвижимости, поэтому продать без уплаты налогов свое жилье они смогут лишь спустя 3 года после открытия такого наследства;

- Когда перешло от мужа. Абсолютно без разницы, от кого именно и кому переходит наследственное имущество. Здесь нет никаких дополнительных льгот или исключений для близких родственников;

- За несовершеннолетнего. Несовершеннолетние тоже обязаны уплачивать налоги при продаже своего имущества. За них это должны делать их родители или иные законные представители;

- Одновременная купля-продажа. Покупая жилье, покупатель приобретает право на налоговый вычет, максимальный объем которого составляет 2 млн р. Если человек одновременно покупает и продает унаследованное жилье, находящееся в его собственности менее 3 лет, то у него возникает также обязанность по уплате налога.

Однако действующее законодательство предполагает возможность произвести взаимозачет налоговых обязанностей и прав. В этом случае из стоимости купленной квартиры (но не более 2 млн р.) вычитается размер налога от продажи. Полученная сумма причитается к получению в качестве налогового вычета.

Как вносить налог при продаже наследственной доли в квартире

Если квартира продается в долях по единому договору купли-продажи, то общий объем налогового бремени определяется аналогичным образом, а потом делится между всеми продавцами.

Если квартира продается в долях по единому договору купли-продажи, то общий объем налогового бремени определяется аналогичным образом, а потом делится между всеми продавцами.

Если же каждый долевой собственник продает свою долю по отдельности, то 13% взыскивается с рассчитанной в отношении его дохода налоговой базы.

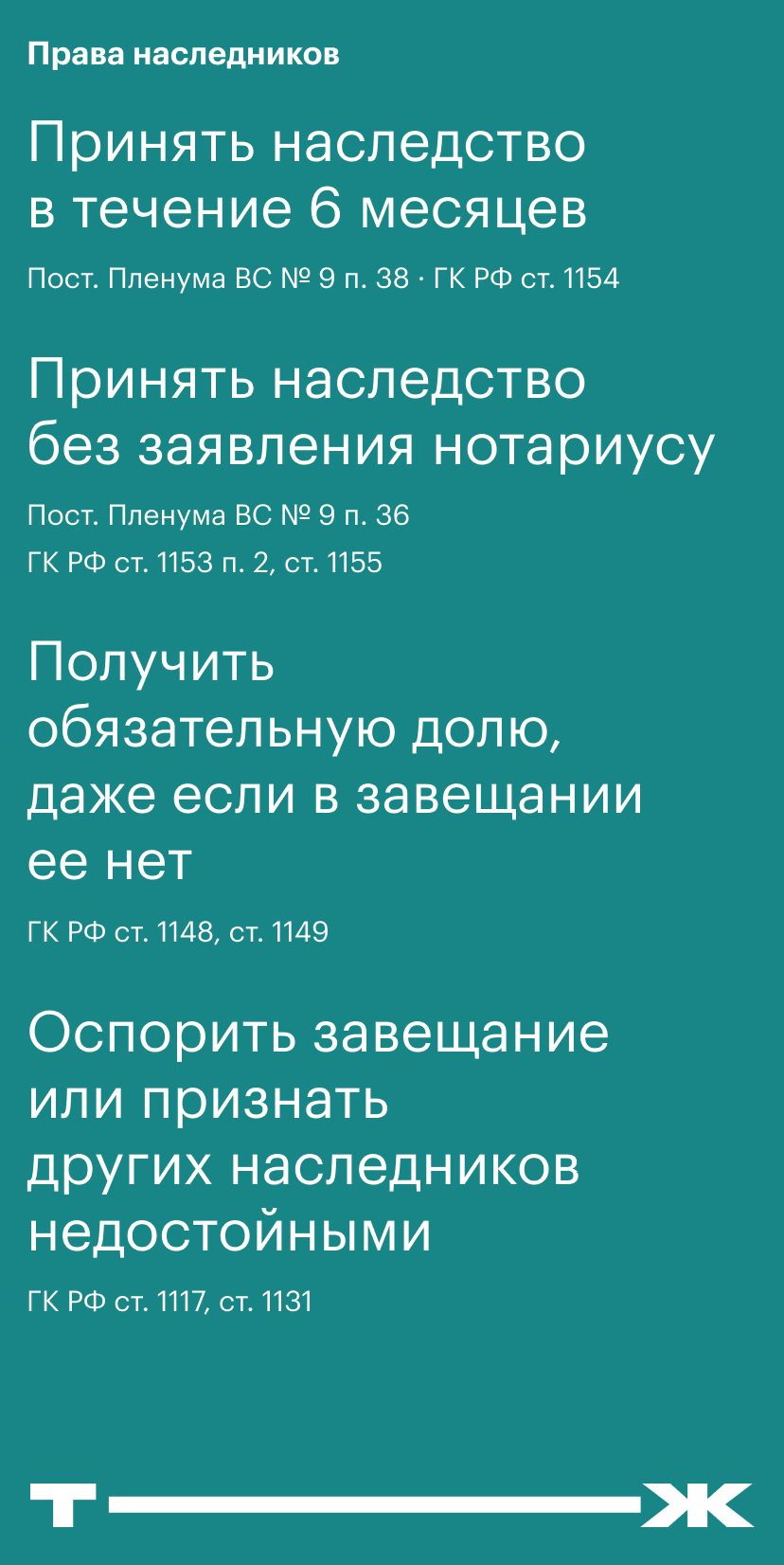

Права наследников на вступление

Давайте рассмотрим вопросы о том, кто имеет право на принятие оставленного после смерти близкого человека имущества и нужно ли платить за наследство квартиры какие-либо налоги. По закону, согласно статьям статье 1118 ГК РФ, к вступлению в порядке очередности призываются следующие категории родственников умершего:

- Родители, дети, муж или жена умершего.

- Бабушки и дедушки, братья и сестры.

- Дяди и тети покойного.

- Прабабушки и прадедушки.

- Двоюродные дедушки и бабушки, внуки и внучки.

- Двоюродные дяди и тети, племянники, правнуки наследодателя.

В качестве наследников седьмой очередности к вступлению будут призваны мачеха, отчим, а также падчерицы и пасынки покойного. Восьмыми по закону наследуют нетрудоспособные иждивенцы.

Смена очередности осуществляется при отсутствии преемников прежней степени, а также при их отказе от вступления или бездействия.

Второй тип наследников, согласно статье 1118 Гражданского кодекса РФ – это завещательные преемники. Наследодатель может оформить завещание и распределить все свое имущество или его часть между любыми лицами. При этом законные претенденты могут войти в состав получателей по завещанию либо будут ограничены в наследственных правах.

Не призываются к вступлению в наследство на квартиру получатели, которые были признаны недостойными получателями имущества. Например, если совершили в отношении других претендентов или наследодателя преступление, уклонялись от исполнения возложенных судом обязательств либо получили право вступления незаконно.

Некоторые нюансы владения наследственным имуществом

Унаследованное имущество может по-разному передаваться и пребывать во владении наследников. Изучим, каким образом это влияет впоследствии на продажу такого имущества.

Разные сроки владения долями

Общий срок владения долевой собственностью определяется по изначальному переходу права собственности к наследникам. Таковым считается день открытия наследства. И даже если потом доли на имущество переходили к другим собственникам, общий срок владения недвижимостью в целом для наследников определяется по первичному факту открытию наследства.

Общий срок владения долевой собственностью определяется по изначальному переходу права собственности к наследникам. Таковым считается день открытия наследства. И даже если потом доли на имущество переходили к другим собственникам, общий срок владения недвижимостью в целом для наследников определяется по первичному факту открытию наследства.

Передача в наследство иностранному гражданину

Отсутствие гражданства РФ у наследника никак не влияет на его наследственные права. Точно так же обстоит дело и с возможностью продать унаследованное имущество.

Вступление в наследство

Вступление в наследство может проходить разными способами. В том числе, путем фактического принятия и подачей заявления нотариусу по месту открытия наследства.

Что касается фактического принятия наследства, то здесь дополнительно требуется судебное решение, подтверждающее данный факт.

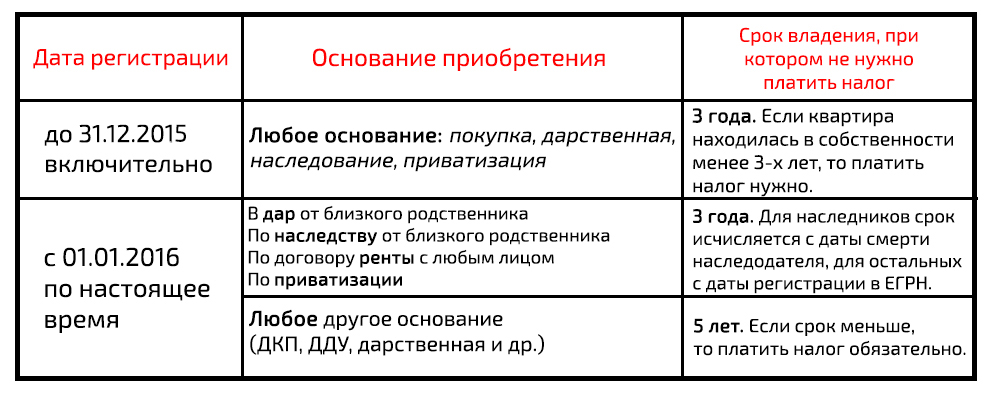

Налог в 2019 году на продажу унаследованной квартиры

В общем случае продажа квартиры, полученной по наследству, и аналогичная сделка в случае ее приобретения иным путем в соответствии ГК РФ (приватизация, дарение и т.д.) не имеет различий. Поэтому подоходный налог при реализации унаследованной квартиры выплачивается по общим принципам налогообложения физических лиц.

Но следует учитывать также ряд особенностей:

- Если квартира находилась в собственности наследника более трех лет (при получении наследства начиная с 2016 года — пяти лет), то налог при продаже взиматься не будет (ст. 220 НК РФ).

- Этот срок начинается исчисляться не с момента государственной регистрации или фактического принятия, а со дня смерти наследодателя (открытия наследства).

С 1 января 2016 года в налоговых правилах произошли существенные изменения. В настоящее время подоходный налог на физических лиц, составляющий, как и ранее 13%, взимается с продажи недвижимости, находящейся в собственности менее 5 лет.

Эти изменения не коснулись недвижимости, приобретенной в порядке:

- приватизации;

- наследования или дарения членом семьи или близким родственником;

- договора пожизненного содержания с иждивением

Важно

Указанные изменения обратной силы не имеют, то есть относятся лишь к сделкам, совершаемым после 1 января 2016 года!

Если срок менее 3 лет после вступления в наследство

Нередко у наследника возникает желание продать полученную квартиру в максимально короткие сроки. Однако если квартира продается до истечения трех лет, то такая сделка подлежит налогообложению. В этом случае после совершения сделки необходимо предоставить декларацию 3-НДФЛ в налоговую инспекцию.

В п. 2 ст. 220 НК РФ урегулировано, что:

- в таких случаях налог уплачивается с суммы, превышающей 1 млн рублей (фактически продавцу предоставляется имущественный вычет в сумме 1 млн рублей);

- налоговая ставка за реализованное имущество равна обычному подоходному налогу и составляет:

- для граждан РФ — 13%;

- для иностранных граждан — 30%.

Пример

Например, продав квартиру за 1,8 млн рублей, налог взимается с суммы, равной 800 тыс. рублей. Для граждан РФ в этом случае уплачиваемая в налоговую инспекцию сумма составит всего 104 тыс. рублей.

Следует также учитывать, что налоговый вычет при продаже недвижимости допускается один раз.

Как продать без уплаты налогов

Подоходный налог с реализации унаследованной квартиры не взимается при соблюдении следующих условий:

- если квартира находилась в собственности продавца более трех лет;

- если продажа осуществлена за сумму менее 1 млн рублей (обычно справедливо в случае продажи комнаты или доли в жилом помещении).

Однако существует категория лиц, которые имеют налоговые льготы. К ним относятся:

- инвалиды 1-й и 2-й группы;

- инвалиды детства;

- пенсионеры.

К сведению

Для освобождения от уплаты налога следует обратиться в налоговую инспекцию с заявлением и документами, подтверждающими отношение к одной из указанных категорий граждан.

О нюансах законодательства

Гражданский кодекс регулирует порядок действий граждан в обоих случаях и устанавливает очередность легитимного вступления в наследственные права для различных категорий родственников наследодателя. Немаловажным критерием, определяющим законность передачи наследственной массы по завещанию, является дееспособность завещателя, оставляющего квартиру и другое имущество. Составляя завещание, наследодатель вправе не ориентироваться на очередность вступления в наследственные права, которая указана в Гражданском кодексе. Завещателю не запрещено самостоятельно выбирать наследника, которому владеть квартирой и другим имуществом. Правопреемники от суммы полученного наследства не уплачивают и подоходный налог, ведь приобретенной таким способом квартире не может быть присвоен статус полученной в результате сделки купли-продажи.

Завещание, не заверенное нотариусом, считается недействительным. Распоряжаясь по своему усмотрению квартирой, завещатель может не ставить никого в известность о содержании документа и о том, кого он выбрал правопреемником. В таких случаях о своих возможностях вступления во владение имуществом завещателя наследники узнают после его смерти – с момента, когда наследственная масса считается открытой. Существует общий перечень документов, которые необходимы для того, чтобы наследник мог заявить о своих правах. Если он претендует на владение квартирой, то должен предоставить пакет документов, подтверждающих его имущественные права.

При решении вопроса со вступлением в наследственные правоотношения обязательно должны предъявляться в нотариат или суд документы, подтверждающие, что завещатель был законным владельцем имущества. Если в судебном порядке будет доказана незаконность обладания завещателем тем или иным имуществом, наследополучатель не вправе его наследовать. Со вступлением в свои права у наследника могут возникнуть проблемы документального подтверждения выполнения регистрационной процедуры наследодателем. Чтобы ее решить, необходимо получить выписку из ЕГРП. Со вступлением в наследственные права связан и другой нюанс: помимо завещания потребуется еще справка Ф-9, где должно быть подтверждено, что нотариусом, оформившим завещание, действительно выполнялась такая процедура.