Порядок внесения платежа

Как оплатить единый налоговый платеж – частый вопрос граждан, которые не успели ознакомиться с данным понятием. Вносить его можно в любое время в течение года. Перечислять деньги может непосредственно сам человек или третье лицо. Ограничений по этому поводу закон не устанавливает.

Сумма перечисления денег не лимитирована. Это означает, что можно внести любую сумму, без каких-либо ограничений.

Не устанавливается также и лимиты и по времени уплаты ЕНП. Деньги вносятся на счет ИФНС следующими способами:

- по месту прописки;

- по месту жительства, если отсутствует регистрация в РФ;

- по месту расположения недвижимости, принадлежащей человеку, если таковой не прописан в РФ и не проживает здесь.

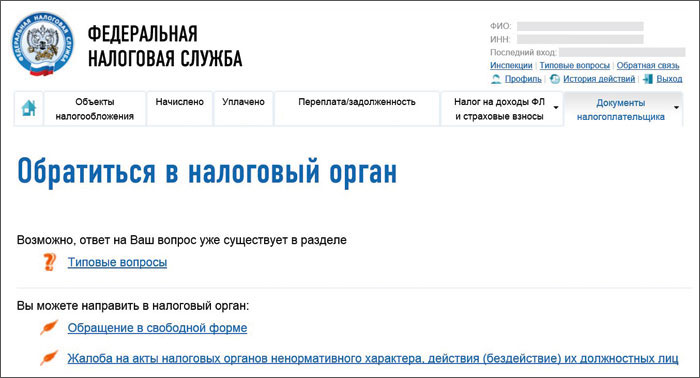

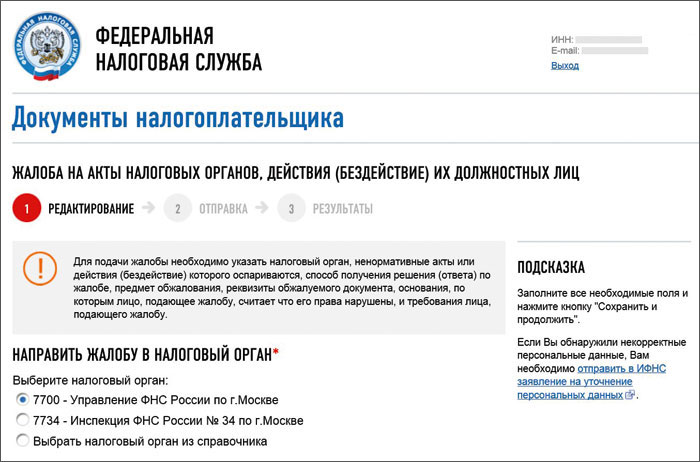

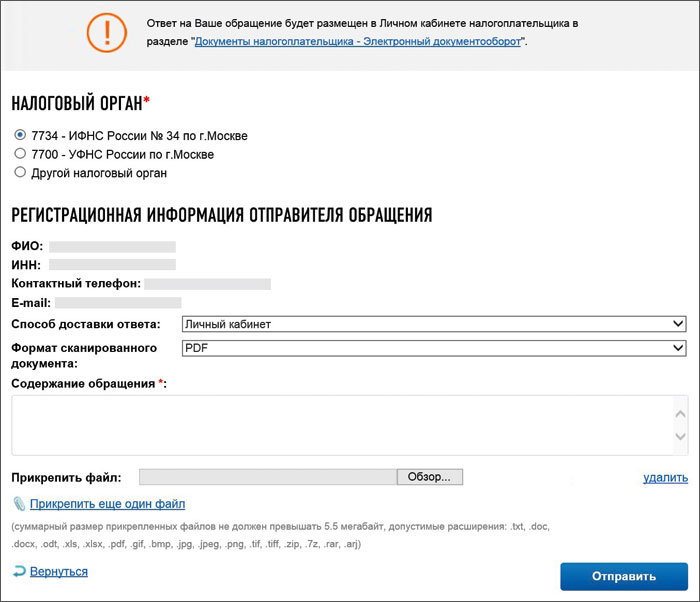

Оплата единого налогового платежа осуществляется через сайт ФНС РФ и раздел уплаты налогов физических лиц, а также через «Личный кабинет налогоплательщика». Если деньги вносит третье лицо, то в этом случае можно воспользоваться только первым вариантом.

Чтобы перечислить сумму с помощью данных сервисов, нужно согласиться на обработку персональных данных. После этого необходимо:

- указать вид платежа;

- выбрать тип перечисления;

- ввести сумму, которую нужно внести;

- выбрать нужную налоговую инспекцию, куда должны быть перечислены средства;

- указать информацию о плательщике – личные данные, адрес прописки или места проживания, номер ИНН;

- выбрать способ перечисления денег.

После этого можно внести средства безналичным переводам или распечатать квитанцию и оплатить ее в любой кассе финансового учреждения.

Если выполняется безналичная транзакция, то после выбора способа перечисления денег нужно действовать следующим образом:

- выбрать способ «Безналичный расчет»;

- кликнуть по логотипу компании, через которую будет осуществляться перевод;

- выполнить перечисление суммы.

Далее деньги поступят на счет ИФНС.

Про медвежью услугу

Если вы последуете совету того «налогового консультанта», который сказал, что в РФ теперь имущественные налоги платятся добровольно, то к вам придут. И у вас эти налоги все равно заберут, арестовав и очистив все ваши банковские счета. А если этого не хватит, ваше имущество будет описано по остаточной балансовой стоимости. Поэтому, кто хочет последовать «мудрому совету» этого налогового консультанта — следуйте. Не думаю, что этот налоговый консультант захочет понести потом какую-то материальную ответственность за тот совет, который он дал.

Наш министр после Нового года заявил, что в РФ какой бы кризис ни был, даже если совсем цена на нефть упадет ниже плинтуса, государство сможет выполнять свои обязательства в течение 3 лет. То есть подушка безопасности и копилка у государства создана мама не горюй какая. Но, по всей видимости, наши чиновники считают, что этого мало. Поэтому ожидаем в 2020 году дальнейших экспериментов над гражданами в части, касающейся взыскания дополнительных налогов.

Удачи, и не слушайте фейковые новости.

Плательщики и объект налогообложения

Плательщиками налога на доходы физических лиц являются физические лица, для целей налогообложения подразделяемые на две группы:

- лица, являющиеся налоговыми резидентами Российской Федерации (фактически находящиеся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев);

- лица, не являющиеся налоговыми резидентами Российской Федерации, в случае получения дохода на территории России.

30 апреля

— крайний срок для подачи отдельными категориями налогоплательщиков, обязанных самостоятельно задекларировать доход, декларации по налогу на доходы физических лиц.

Лица, на которых не возложена обязанность представлять налоговую декларацию, вправе представить такую декларацию в налоговый орган по месту жительства в течение всего года.

Лица, обязанные самостоятельно декларировать доход:

- индивидуальные предприниматели;

- нотариусы, адвокаты, другие лица, занимающиеся частной практикой;

- физические лица по вознаграждениям, полученным не от налоговых агентов;

- физические лица по суммам, полученным от продажи имущества;

- физические лица, резиденты РФ по доходам, полученным от источников, находящихся за пределами РФ;

- физические лица, по доходам, при получении которых не был удержан налог налоговыми агентами;

- физические лица, получающие выигрыши, выплачиваемые организаторами лотерей и других основанных на риске игр;

- физические лица, получающие доходы в виде вознаграждения, выплачиваемого им как наследникам авторов произведений науки, литературы, искусства, а также авторов изобретений;

- физические лица, получающие от физических лиц доходы в порядке дарения.

Пример:

Доходы, полученные лицами от занятия преподавательской деятельностью и проведения консультаций, подлежат обложению налогом на доходы физических лиц.

Для граждан, проживающих в Российской Федерации более 183 дней в году, такие доходы облагаются по налоговой ставке 13%.

В случае получения таких доходов необходимо помнить, что если Вы занимаетесь преподавательской деятельностью либо оказываете консультационные услуги самостоятельно, на основании договора гражданско-правового характера, Вы обязаны отразить полученные

доходы в налоговой декларации и представить ее не позднее 30 апреля года, следующего за годом получения рассматриваемых доходов, в налоговый орган по месту жительства. И не позднее 15 июля того же года уплатить исчисленную в налоговой декларации

сумму налога в бюджет.

В соответствии со ст.217 НК РФ не все доходы физических лиц облагаются НДФЛ

Доходы, облагаемые НДФЛ

Доходы, не облагаемые НДФЛ

- от продажи имущества, находившегося в собственности менее 3 лет;

- от сдачи имущества в аренду;

- доходы от источников за пределами Российской Федерации;

- доходы в виде разного рода выигрышей;

- иные доходы.

- доходы от продажи имущества, находившегося в собственности более трех лет;

- доходы, полученные в порядке наследования;

- доходы, полученные по договору дарения от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации (от супруга, родителей и детей, в том числе усыновителей и усыновленных, дедушки, бабушки и

внуков, полнородных и неполнородных (имеющих общих отца или мать) братьев и сестер); - иные доходы.

Отчетный период

Год

Налоговый период

Год

Порядок уплаты НДФЛ в виде фиксированного авансового платежа распространен на иностранных граждан, прибывших в Российскую Федерацию в безвизовом режиме и работающих на основании патента не только у физических лиц (как было до 2015 года), но и в организациях,

у индивидуальных предпринимателей или занимающихся частной практикой лиц (например, адвокатов, учредивших адвокатский кабинет).

НДФЛ в виде фиксированных авансовых платежей уплачивается за период действия патента в размере 1 200 рублей в месяц, с индексацией платежа на коэффициент – дефлятор, установленный на соответствующий календарный год и коэффициент, отражающий региональные

особенности рынка труда, устанавливаемый на соответствующий календарный год законом субъекта Российской Федерации (Федеральный закон от 24.11.2014 № 368-ФЗ).

Поставим точку в этом вопросе

Неужели кто-то из вас в здравом уме и в трезвой памяти считает, что наше государство вот так возьмет и освободит вас от всех налогов по п. 5 ст. 12 НК РФ? Или всех граждан России возьмут и освободят от налога на имущество, от налога на транспорт? Короче, вы поняли… Скорее Земля сойдет со своей оси, а Солнце улетит в соседнюю галактику, чем кто-то из вас дождется, чтобы какое-то государство освободило своих граждан от налогов. Да сейчас, разбежались!

В этом году расскажу, как увеличат налоги в следующем году. Вы же мало платите! Вам их увеличат. Но снижать? Да вы чего, обалдели?

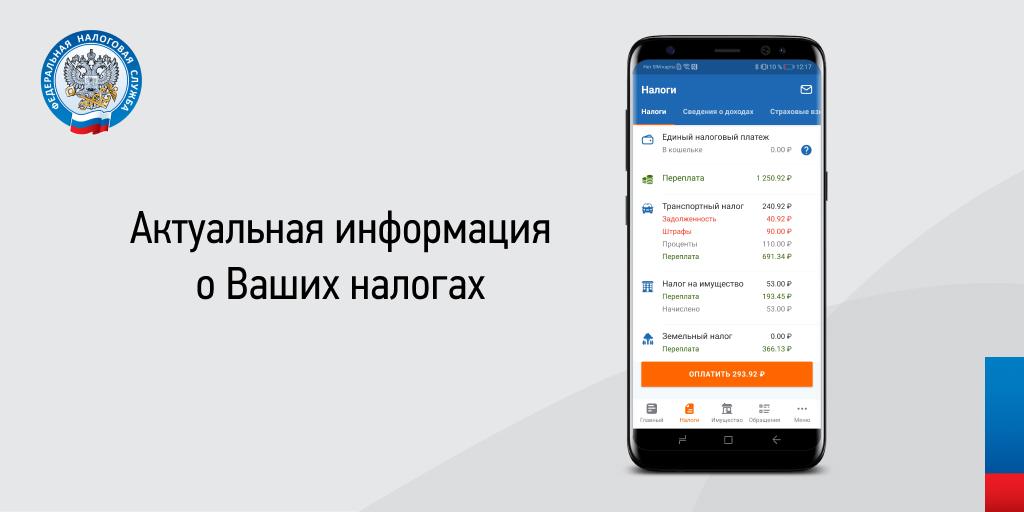

Как правильно понимать заявление, что единым налоговым платежом физического лица признаются денежные средства, добровольно перечисляемые в бюджетную систему? О чем идет речь? Каждый из нас платит налог на квартиру, на дом, на землю, на машину и т.д. И мы как платили эти налоги, так и продолжаем платить. Есть ст. 45 НК РФ, где все написано, есть целая глава по имущественным налогам, по транспортному налогу. Ничего в этом отношении не меняется. Налоговики как присылали бумажные уведомления о том, что ты должен заплатить имущественные налоги, так и будут присылать. Если у вас есть личный кабинет, через него вам пришлют уведомление об уплате имущественного налога. И вы будете платить.

Но теперь государство решило сделать себе хорошо. Государство разрешило физлицам взять пачечку денег и отдать их федеральному казначейству. И эти деньги будут лежать у федерального казначейства, пока не кончатся. Денег может хватить на уплату имущественных налогов на ближайшую пятилетку. И вот эти деньги лежат 5 лет, а государство каждый год берет и погашает ваши налоги.

То есть вы посчитали, что вам на ближайшие 5 лет надо положить 400 тыс. рублей на имущественные налоги и отнесли эти деньги государству. Они лежат на счету федерального казначейства. Срок уплаты налогов уже наступил — осенью государство с этого вашего счета выдергивает 40 тыс. рублей налогов и погашает. Все. У вас осталось 360 тыс. Проходит еще год, государство еще берет и еще погашает ваши имущественные налоги. И так далее, год за годом. То есть единый налоговый платеж — это деньги, которые вы добровольно отдали федеральному казначейству в счет уплаты ваших будущих налогов. И государство оттуда эти деньги будет брать для того, чтобы ваши налоги за вас платить:

3. Порядок зачета суммы ЕНП

Зачет сумм ЕНП может быть произведен ИФНС:

- в счет недоимки по имущественным платежам и/или задолженности по пеням (процентам) по данным налогам;

Причем и в том, и в другом случае зачет осуществляется налоговым органом последовательно, начиная с меньшей суммы платежа в установленные для этих налогов сроки.

Налоговая инспекция обязана сообщить гражданину о принятом решении о зачете суммы ЕНП в течение 5-ти дней со дня наступления установленного срока уплаты имущественных налогов (1 декабря года, следующего за истекшим налоговым периодом).

При этом зачет при наличии задолженностей производится не позднее 10 дней со дня поступления платежа в бюджет. О принятом решении налогоплательщик также уведомляется в течение 5-ти дней со дня принятия такого решения.

В данном случае зачет единого налогового платежа производится следующим образом.

Сначала будет осуществлен зачет меньшей суммы недоимки по налогу.

Если недоимки нет (либо она погашена), но остались пени, ИФНС осуществит зачет задолженности по пеням с меньшей суммой.

В последнюю очередь будет производиться зачет по процентам, также начиная с задолженности с меньшей суммой.

Как же понять, хватило ли ЕНП, уплаченного авансом для погашения всех налоговых платежей в налоговом периоде, срок по которым наступил?

Обязанность по исчислению имущественных налогов физического лица возложена на налоговые инспекции, которые не позднее 30 дней до наступления срока платежа должны направить налогоплательщикам налоговые уведомления.

Как правило, рассылка налоговых уведомлений происходит в период с июля по ноябрь года, следующего за налоговым периодом.

Поэтому, если ЕНП уплачен гражданином авансом, но его сумма не полностью погасила сумму всех имущественных налогов, это будет отражено в налоговом уведомлении.

Срок списания конкретного суммы имущественного налога нужно уточнять в налоговой инспекции по месту нахождения имущества.

Возврат единого налогового платежа

В любое время до принятия ИФНС решения о зачете физлицо может вернуть всю сумму ранее внесенного платежа. Исключение составляют случаи, когда единый платеж вносился не самим плательщиком, а третьим лицом.

В этой ситуации лицо, которое заплатило налоги за другого налогоплательщика, не сможет вернуть сумму платежа (п. 2 ст. 45.1 НК РФ). Вернуть ее вправе только сам налогоплательщик.

Для возврата средств потребуется подать заявление в ИФНС. Заявление подается по форме, утв. приказом ФНС России от 14.12.2018 № ММВ-7-8/804@ (приложение № 2). Возврату подлежит вся сумма платежа в пределах остатка, не зачтенного к моменту подачи заявления.

Заявление рассматривается в 10-дневный срок со дня его поступления в ИФНС. В этот же срок принимается и решение о возврате. О принятом решении физлицо уведомляется в течение 5 дней со дня его принятия. Сам возврат производится не позднее 1 месяца со дня поступления заявления.

При нарушении месячного срока на сумму подлежащего возврату единого платежа будут начислены проценты. Проценты начисляются по ставке рефинансирования ЦБ РФ за каждый календарный день нарушения срока возврата.

https://buh.ru/