Сроки оформления наследства

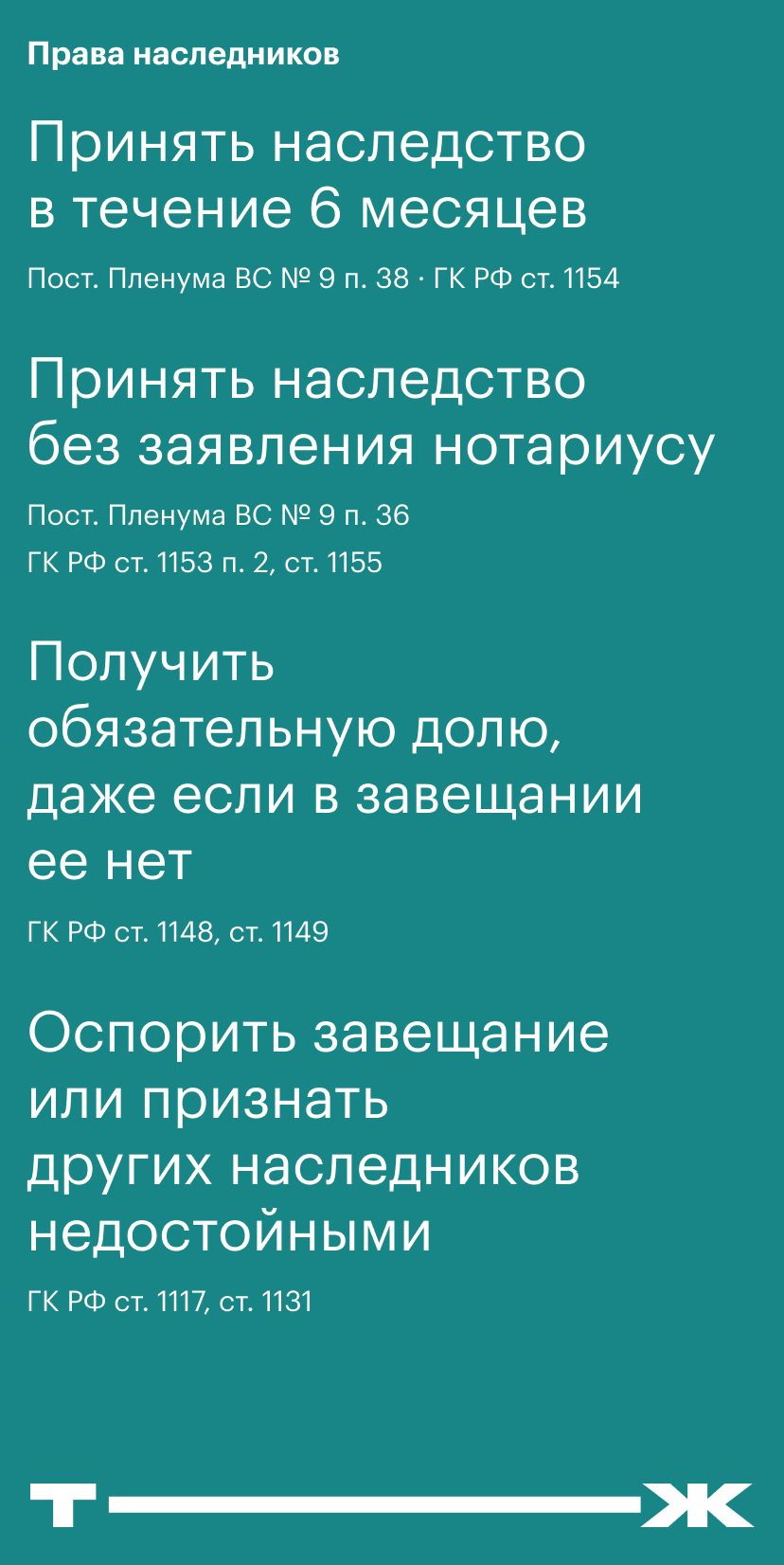

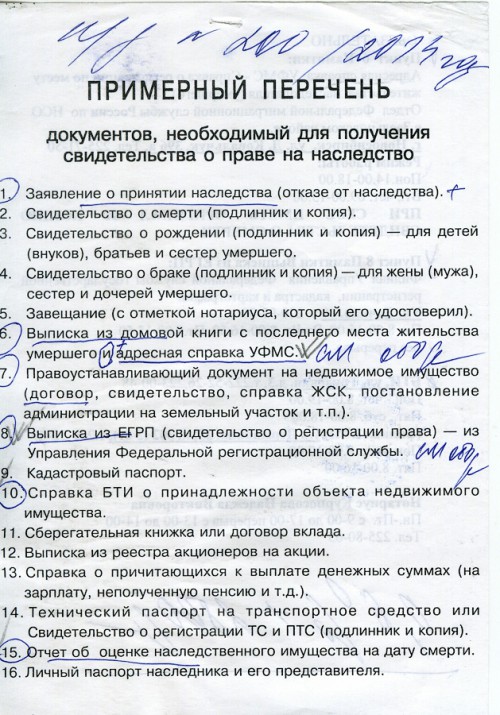

Согласно ст. 1114 ГК открытие наследственного дела не может произойти при жизни наследодателя. Но и медлить с обращением к нотариусу не стоит, поскольку законодательство ограничило сроки оформления имущества до 6 месяцев. При этом для первоочередных наследников отчет ведется со дня смерти наследодателя, а для последующих — со дня обретения прав на наследство (отказа предыдущих претендентов).

Если по истечении полугода основные преемники не подадут заявление на вступление в наследство или не осуществят фактический переход во владение имуществом, то следующие за ними наследники в трехмесячный срок могут заявить о своих правах.

Сроки вступления в наследство

Документ, подтверждающий день смерти наследодателя, выдается органом ЗАГСа по предоставлению соответствующего медицинского заключения. Однако порой дата смерти определяется в судебном порядке, в таком случае в ЗАГС необходимо предоставить судебное решение.

Существуют ситуации, когда общий срок вступления в наследство может быть изменен и применены специальные сроки:

- В случае отказа правопреемника от наследства и признания его недостойным — право на наследство появляется у граждан следующей очереди в течение 6 месяцев с момента наступления указанных обстоятельств. У каждых последующей очереди при наступлении подобных обстоятельств имеется такой же срок.

- Если ребенок еще зачат, то вступить в наследство он может после рождения живым.

- При непринятии наследства другими правопреемниками — в течение трех месяцев по истечению основного срока.

- При получении нотариусом почтового отправления после закрытия наследства, но направленного преемником в установленный срок, право на вступление в наследство за ним сохраняется.

- При наследственной трансмиссии — в случаях смерти гражданина, не успевшего принять наследство, данное право возникает у его потомков в течение 3 месяцев, если до истечения срока вступления остается менее 3 месяцев.

Внимание

Получить свидетельство о праве на наследство можно в любое время по прошествии полугода. Однако закон позволяет сократить этот срок в том случае, если будут предоставлены доводы, подтверждающие отсутствие других претендентов на наследство

В качестве подтверждения достоверности данных предоставляются соответствующие документы из ЗАГСа.

Что делать, если пропущен срок вступления в наследство по закону

Статья 1154 ГК РФ разъясняет сроки, данные для вступления в наследство, однако они могут быть пропущены, тогда их восстановление возможно только в судебном порядке. Для этого в суд необходимо будет предоставить соответствующие документарные доказательства, а также показания свидетелей.

Из судебной практики можно выделить несколько оснований, по которым пропуск срока считается уважительной причиной:

- Нахождение на стационарном лечении, в связи с тяжелым состоянием здоровья;

- Недееспособность;

- Нахождение в другом государстве;

- Если правопреемник не знал и не мог знать о смерти наследодателя, так как находился в другом городе;

- Нахождение в длительной командировке.

При восстановлении срока принятия наследства суд признает недействительными выданные ранее свидетельства о наследстве и определяет новые доли каждого наследника. Если распределение наследуемого имущества в натуре невозможно, так как ранее вступившие наследники уже распорядились им, то новый преемник вправе рассчитывать только на соответствующую денежную компенсацию.

Законом предусмотрено восстановление сроков во внесудебном порядке, однако для этого необходимо получить согласие уже вступивших законных наследников. Соответствующее соглашение подписывается у нотариуса или направляется ему по почте, но с предварительным должным заверением подписи.

Какое имущество облагается сбором

Подлежит оплате стоимость имущества, которое непосредственно принадлежало наследодателю. Это все виды имущества, как недвижимое, так и движимое имущество.

В частности, наследники оплачивают сбор, оформляя собственность:

- на все виды недвижимого имущества: частные дома, отдельные квартиры, загородные жилые помещения;

- движимую собственность: автомобили, сельскохозяйственную технику…

Нотариусы вычисляют сумму налога в индивидуальном порядке, принимая во внимание стоимость наследия

Важно! Для уточнения размера обязательных выплат обращаемся за разъяснениями непосредственно к государственному нотариусу

Важно! Для уточнения размера обязательных выплат обращаемся за разъяснениями непосредственно к государственному нотариусу.

Специалисты нотариальных контор разъяснят наследникам положения наследственного законодательства. Укажут, на какой счет следует перечислить налог за оформления наследия.

Сумма оплаты за недвижимое имущество

Сбор для наследников зависит от очереди родства. Максимальный налог на наследство близких родственников не превышает сто тысяч рублей. Для наследников последующих очередей – не больше одного миллиона. В процентном отношении, налог на наследство близких родственников вычисляется из стоимости имущества, составляет 0,3 процента. Для приемников других очередей – 0.6 процента.

Отдельный сбор предусмотрен для родни – членов семье, которые непосредственно проживали в одной квартире, доме с наследодателем. Родственники платят сбор – 1000 рублей. Обязательные выплаты наследники осуществляют во время оформления, когда обращаются с этим вопросом к нотариусу.

Обратите внимание! Налоги для наследников – не единственные расходы. Они принимают на себя обязательства по содержанию имущества

Оплачивают все виды расходов.

Это как платежи за коммунальные услуги, так и оплата текущего, капитального ремонта. Вкладываются средства для поддержания помещения в надлежащем виде, сохранности систем отопления, водоснабжения. Погашается задолженность родственников по оплате коммунальных платежей.

Размер оплаты за пользование земельным участком

Наследники, пользуясь земельным участком своих родственников, обязаны оплачивать сбор на счета местных муниципалитетов, где размещен участок. Это обязанность наследников и в случае, если оформление наследства еще не завершено.

Важно! Законодательством не предусматривается оплата сбора для граждан, которые пользуются участком на основании договора аренды. Обязательные сборы оплачиваются непосредственно собственниками этих земельных участков.. Граждане, которые на бесплатных основаниях владеют земельным участком, не обязаны оплачивать пошлину

Граждане, которые на бесплатных основаниях владеют земельным участком, не обязаны оплачивать пошлину.

Законодательством предусмотрены случаи неоплаты налога для категорий земель:

- лесного хозяйства;

- не подлежащих обороту;

- с ограничениями в распоряжении.

Исключается оплата пошлины за владение участком возле многоквартирных жилых домов.

Наследование транспортных средств

Согласно общему правилу, пошлина за наследование транспортных средств наследниками не оплачивается. Предусматривается лишь оплата за владение и использование этих средств, какую оплачивают обычные пользователи. Сумма пошлины зависит от техничных показателей автомобилей, других видов транспортных средств.

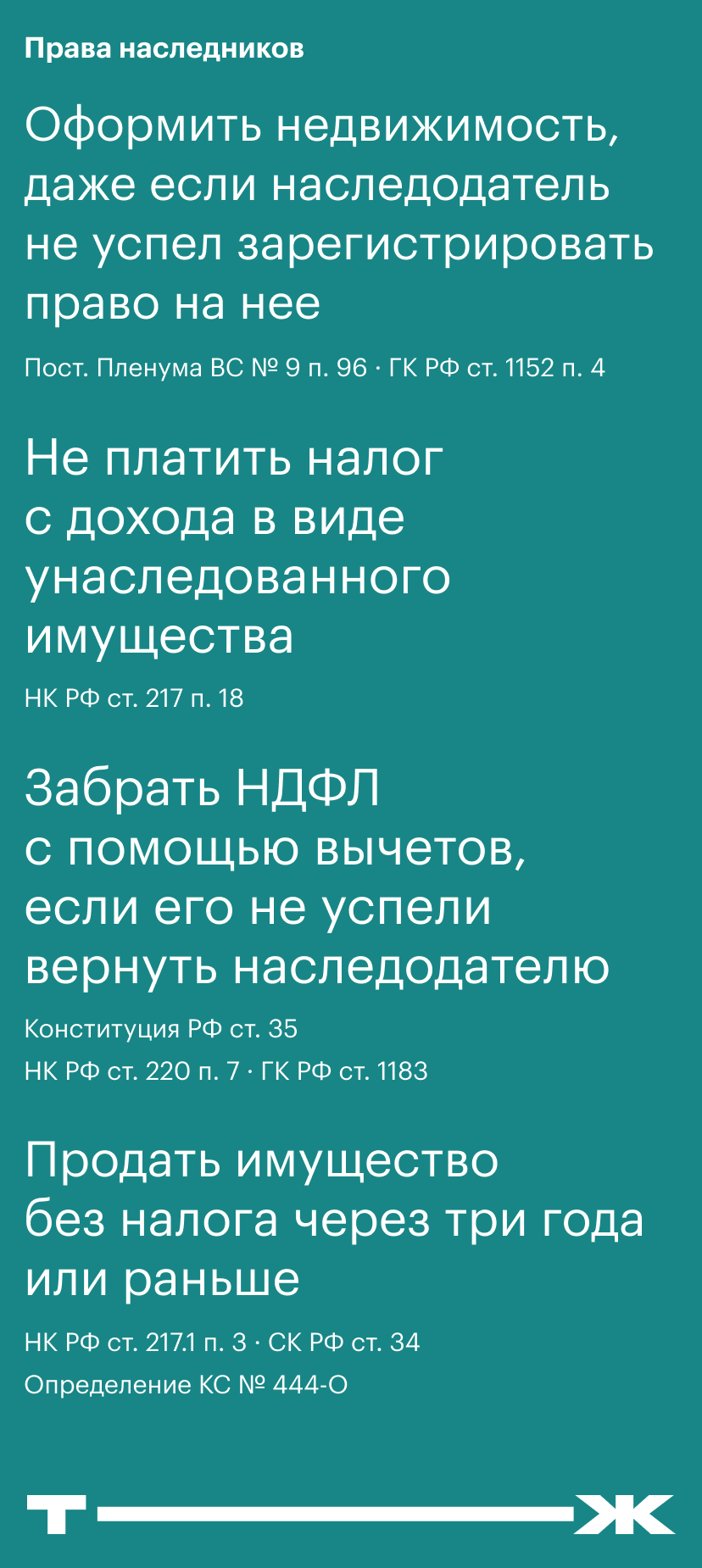

Результатов интеллектуального труда

Общее правило – близкие родственники, наследуя интеллектуальную собственность, налогов не платят. Исключения предусмотрены для случаев реализации продуктов интеллектуального творчества. Граждане страны обязаны оплатить 13 процентов размера реализованного имущества, граждане других стран – 30%.

Плательщики сборов

Граждане, обратившись с заявлениями о намерении оформить принадлежащую часть наследственного имущества, получив реквизиты для оплаты, осуществляют оплату налогов. После оплаты в полном размере, наследники приобретают право собственности на наследство после истечения шестимесячного срока.

Обратите внимание! Сумма налога высчитывается индивидуально, исходя из стоимости наследства, с учетом требований законодательства.

Стоимость оплаты услуг нотариуса в городах страны не одинакова. Непосредственно в нотариальных конторах наследники ознакомляются с прейскурантами, где указан размер стоимости этих услуг.

Допускается ли продажа унаследованного имущества без оплаты налога?

Граждане, оформив необходимые документы на наследство, стают полноценными собственниками этого имущества. С правами и обязательствами, которые предусмотрены законодательством страны. Продажа наследственного имущества, как и, например, приобретенной собственности, облагается налогом.

Размер сбора при продаже наследства для граждан станы составляет тринадцать процентов. Размер рассчитывается, исходя из стоимости имущества, какой размер прибыли получил продавец.

Граждане иностранных государств оплачивают сбор при продаже наследственного имущества в большем размере – 30 процентов от суммы продажи.

Важно! Юристы не рекомендуют указывать неверную стоимость проданного имущества.

Продавцы, намереваясь оплатить размер налога меньшего размера, чем предусмотрено законодательством, указывают налоговому органу не полный размер полученных средств за продажу наследия. Это может привести к негативным последствиям для самих граждан – продавцов наследства.

Относительно проданного имущества может возникнуть спор. Начнутся судебные разбирательства, сделка будет признана недействительной. Как следствие – возврат имущества, передача денежных средств покупателю. Однако размер суммы, что подлежит возврату, будет существенно меньше, по указанному размеру налоговому органу.

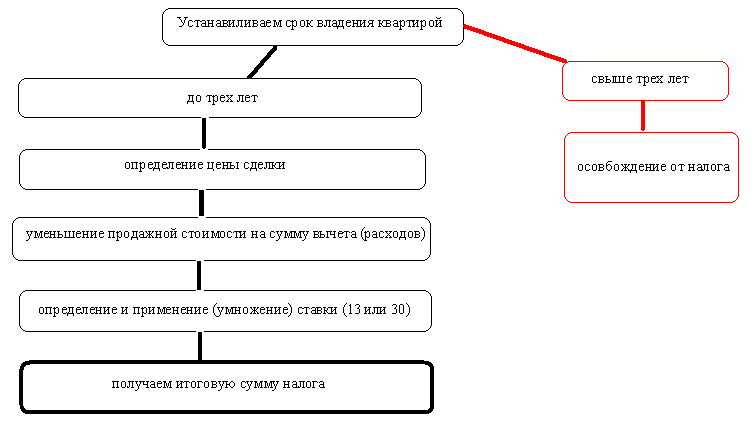

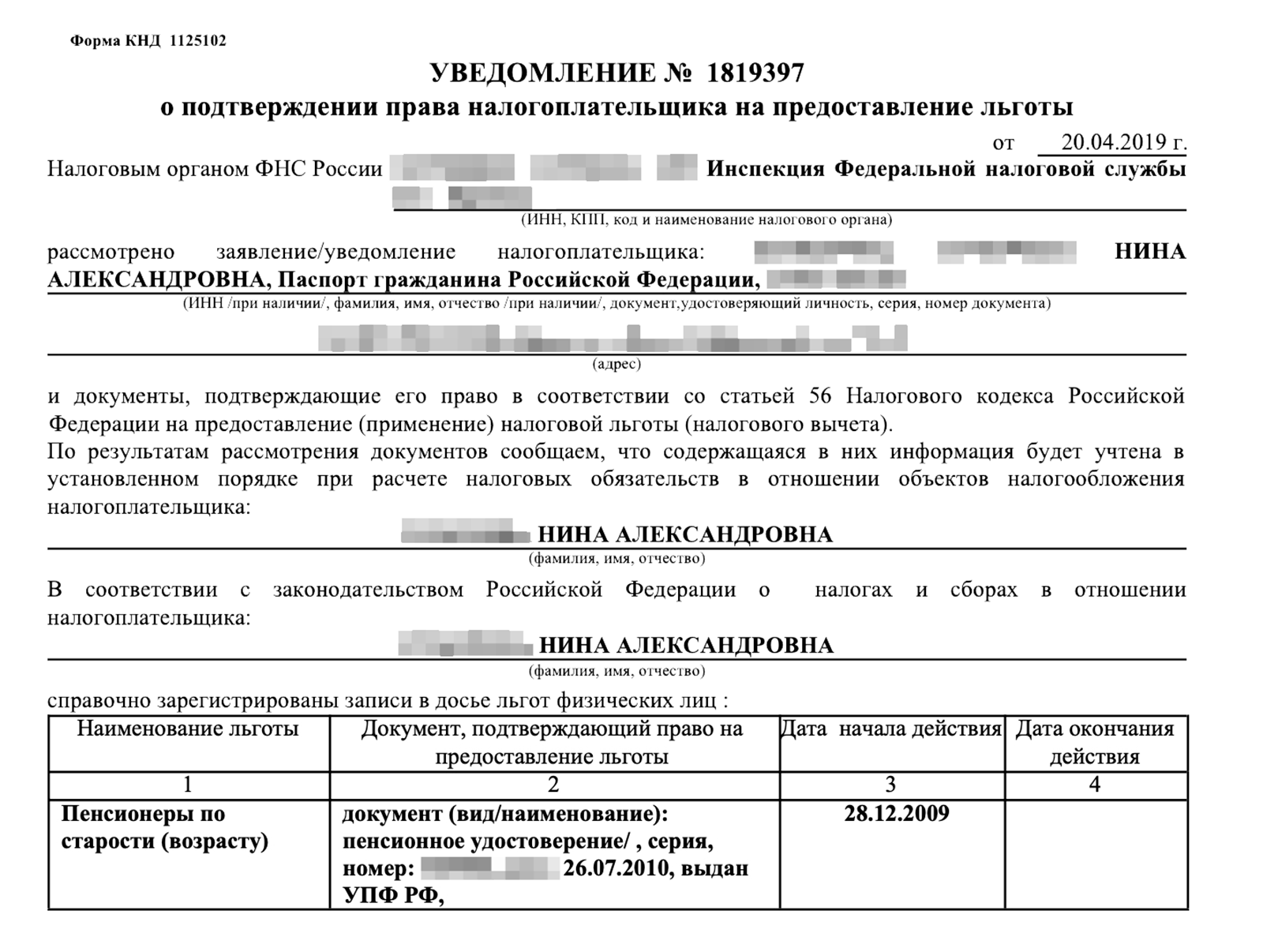

НДФЛ при продаже квартиры

Каждая сделка по продаже недвижимого имущества по закону облагается определенным налогом. НДФЛ при продаже наследства, например, квартиры составляет 13% от стоимости сделки. Для иностранных граждан сумма налога устанавливается в размере 30%.

Налоговый кодекс предусматривает ситуации, при которых наследники жилья не должны платить налог. Если с момента открытия наследства прошло более трех лет, то налог с реализации полученной собственности не взимается. Преемники, которые решили продать полученное имущество в течение трех лет с момента вступления, должны оплатить НДФЛ с продажи, например, квартиры по наследству.

НДФЛ при наследовании квартиры предусматривает определенные льготы при определении суммы налога. Так каждый из претендентов имеет право на уменьшение налоговой базы на сумму налогового вычета. Например, можно уменьшить сумму для определения налога на один миллион рублей (это сумма налогового вычета).

Комментарий эксперта

Карпова Екатерина Васильевна

В 2006 году закончила Амурский государственный университет по специальности «юриспруденция».

2006-2013 — Арбитражный суд Амурской области.

2013 по настоящее время — юрист в Амурском областном онкологическом диспансере.

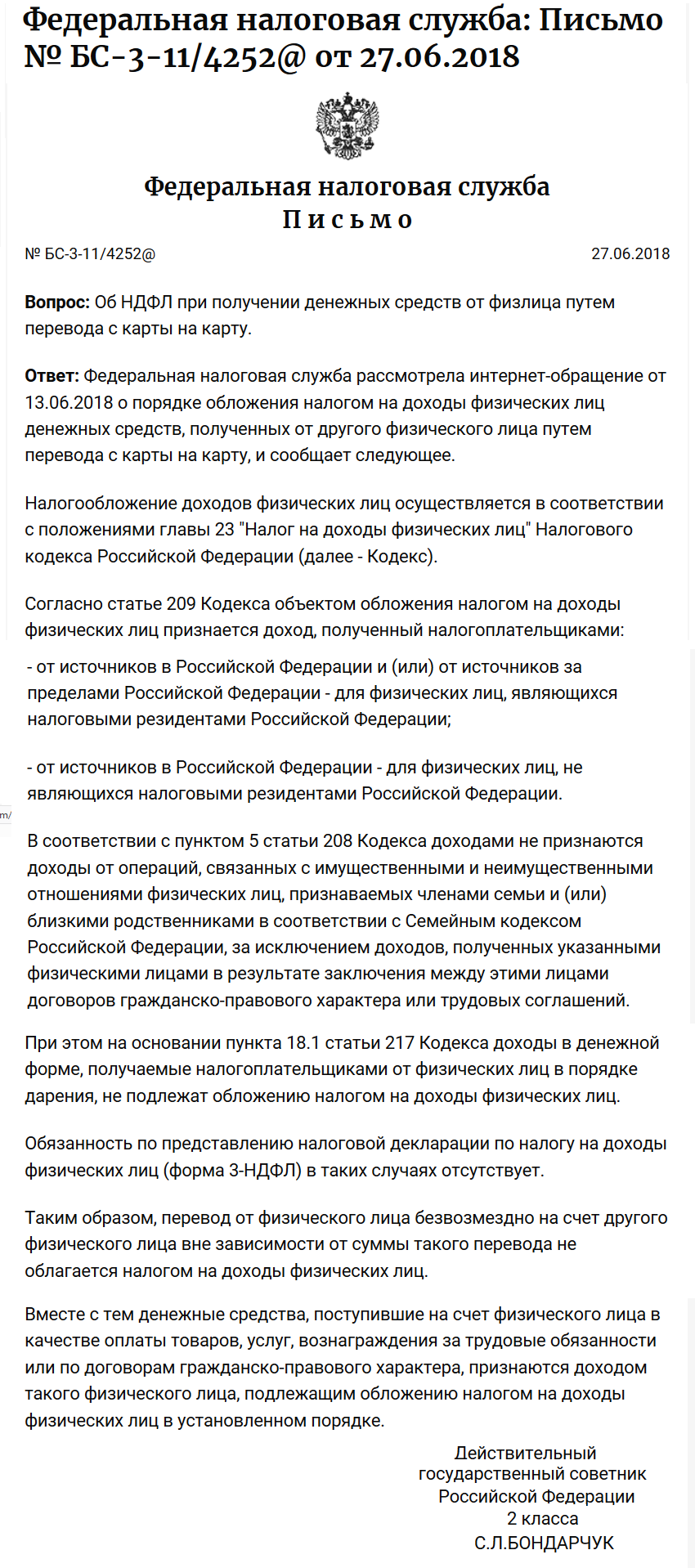

Получение наследства в России не облагается НДФЛ за исключением доходов от авторских прав и патентов, о чем сказано в части 18 статьи 217 НК РФ. При продаже имущества, полученного по наследству, налог начисляется на основании статей 217 и 217.1 НК РФ. Согласно части 17.1 статьи 217 НК РФ реализация недвижимости освобождается от подоходного налогообложения при соблюдении правил статьи 217.1 НК РФ.