Условия освобождения от налога: уточняем срок владения

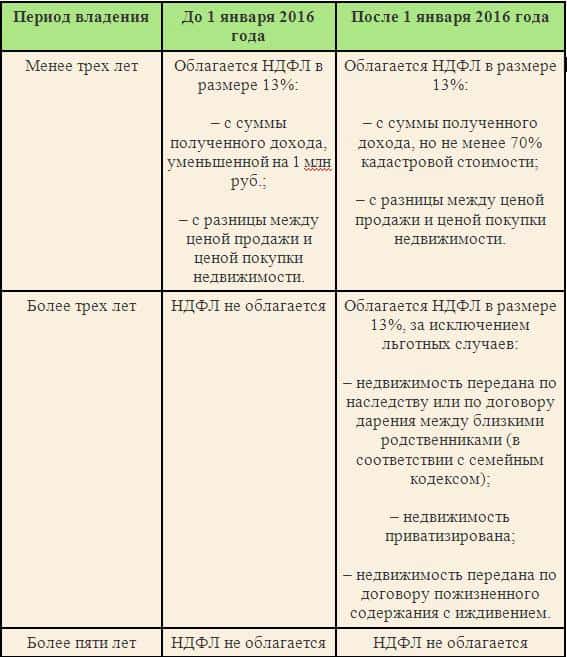

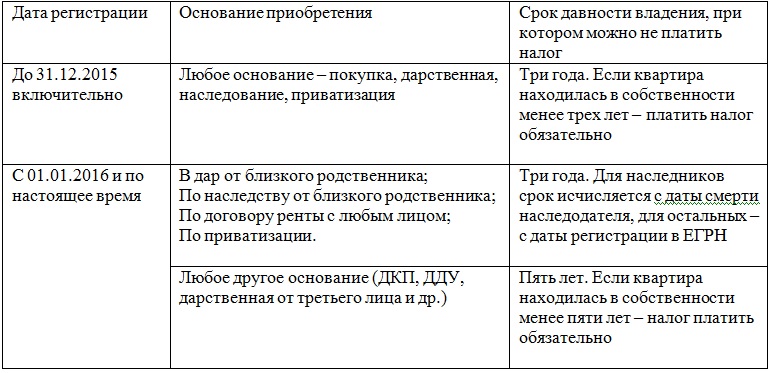

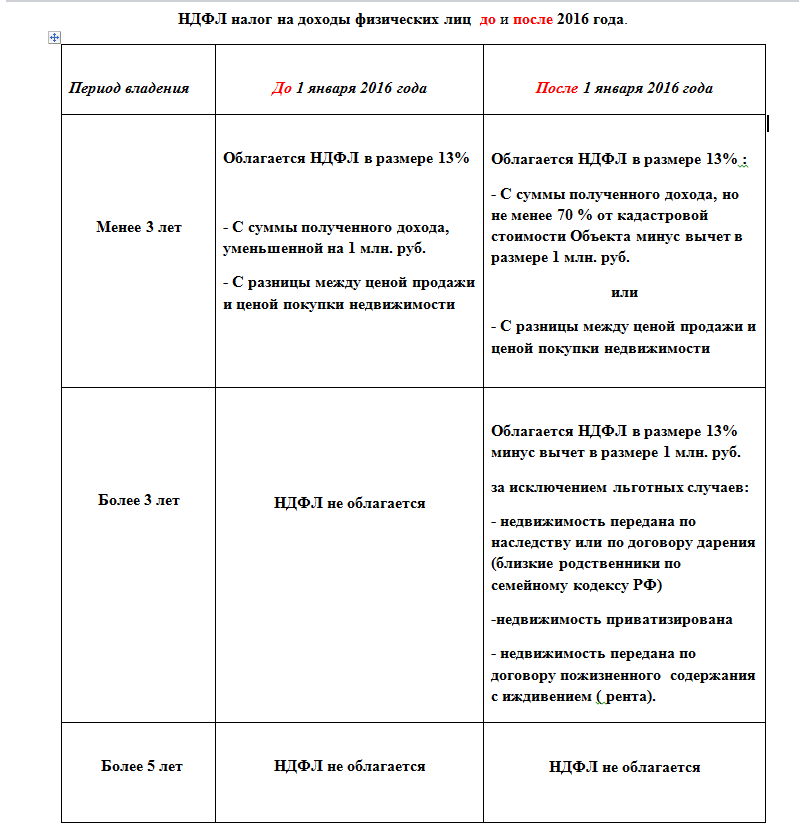

В отличие от большинства оснований обретения прав на жилье, получившему недвижимость по наследству достаточно три года продержать его в своей собственности, чтобы быть освобожденным от налогообложения. То же касается квартир, полученных в результате приватизации, подписания дарственной и по договору пожизненного содержания, а также жилья, право владения которым появилось до начала 2016 года. В остальных случаях действует пятилетний период, если собственник пожелает продать недвижимость раньше, он будет вынужден оплатить НДФЛ.

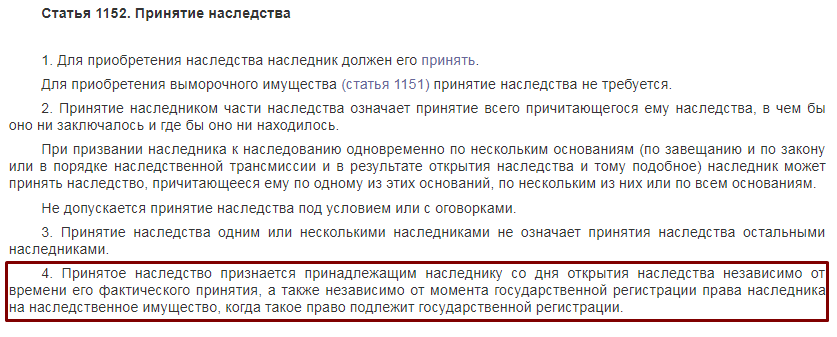

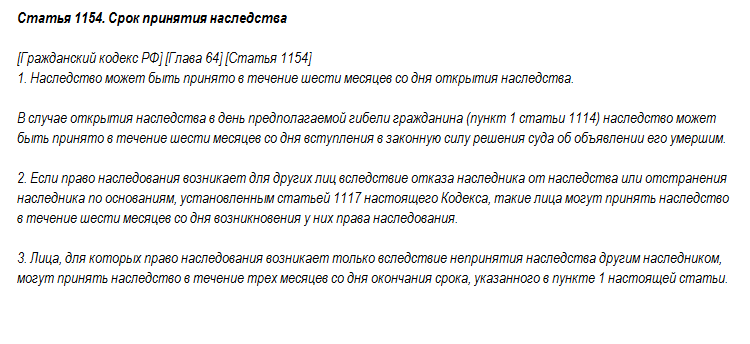

У тех, кто получил жилье по наследству, возникает немало вопросов, связанных именно с определением срока владения . Это неудивительно, поскольку процесс вступления в наследство предполагает целый ряд весьма продолжительных процедур: открытие наследственного дела, принятие наследства, получение соответствующего свидетельства, регистрация. Как понять – истек срок или еще нет? Ведь от этого зависит возможность существенно сэкономить…

По общему правилу период владения недвижимой собственностью определяется четко: начало периода – это день регистрации права собственности, конец периода – дата внесения в Росреестр сведений о смене права собственности другому владельцу.

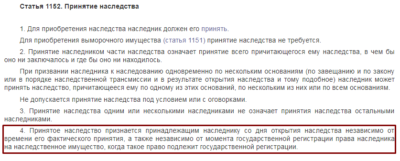

Но в случаях с наследованием картина несколько иная. Если недвижимое имущество передано по наследству, началом периода владения является день смерти прежнего владельца, а заканчивается фиксацией в реестре факта перехода права (от наследника другому лицу). Иными словами, допустим, что наследодатель умер, к примеру, в 2014-ом году, а право владения оформлено только в 2018-ом, квартиру смело можно продавать и не платить налог при продаже квартиры полученной по наследству, поскольку определенный законом срок владения собственностью уже истек.

Нюансы и сложности

Жилье получено несовершеннолетним

В случаях, если владельцем квартиры или доли в ней является несовершеннолетний ребёнок, то все обязательства по оплате налога лежат на нём, как на собственнике.

Так как несовершеннолетний ребёнок в силу своего возраста не может составить и подать декларацию, не может оплатить налог на недвижимость, не может нести ответственности, если всё вышеперечисленное не будет выполнено в законные сроки, то

вся ответственность ложится на плечи родителя, опекуна, попечителя.

При составлении налоговой декларации необходимо учитывать, что подписывает её законный представитель, а заполняется она от имени собственника, в данном случае от имени несовершеннолетнего.

Чтобы продать квартиру либо долю несовершеннолетнего ребёнка, необходимо разрешение органов опеки и попечительства на продажу.

Согласие можно получить только в том случае, если будет представлена жилплощадь, равная продаваемой в другой недвижимости, то есть не нарушены законные интересы несовершеннолетнего.

Заявление в органы опеки и попечительства за несовершеннолетнего пишет законный представитель, а начиная с 10 лет — он сам.

Одновременная продажа и покупка нового жилья

Наследники, вступив в права собственности, зачастую стараются его продать, чтобы приобрести более комфортное жильё.

Один и тот же налогоплательщик совершает за один год две сделки и продаёт и покупает.

Пример:

Наследник, вступив в права наследования, решает продать квартиру за 4,5 млн. руб. и совершает покупку другой за 4,7 млн. руб. Данные сделки купли-продажи происходят одновременно.

Произведя расчёты, получаются следующие результаты:

- налогооблагаемая база ((4,5 млн. – 1 млн.) x 13%) после сделки составила 455000 руб., которую можно уменьшить, в соответствии с законом, на сумму 260000 руб. (2 млн. x 13%).

- Сумма к уплате налога с продажи (455000 – 260000) составит 195000 руб.

Для применения налогового вычета в связи с покупкой квартиры существуют следующие требования:

- вычетом можно воспользоваться только один раз;

- покупаться квартира должна у не взаимозависимых лиц;

- размер вычета составляет 2 млн. руб.

При подаче отчётности в налоговую инспекцию все расчёты по покупке и продажи предоставляются одновременно в одной налоговой декларации.

Если квартира завещана на несколько человек

Если квартира, полученная по наследству, имеет несколько владельцев, то каждый может оформить свою часть наследства в собственность.

Нахождение квартиры в собственности не более 3 лет и в случае её продажи налоговый вычет в 1 млн. руб. будет разделён между всеми собственниками соразмерно стоимости долей, если в тексте договора купли-продажи не будет содержаться информации о перераспределении дохода.

При продаже квартиры налоговый вычет может быть разделён между собственниками только на условиях договорённости.

Учитывая все особенности данной сделки, необходимо выделить следующее условие для продажи: если одна доля в имуществе отчуждается, требуется нотариально оформленное уведомление о преимущественной покупке этой доли.

Передача в наследство иностранному гражданину

Иностранный гражданин (нерезидент), так же как и гражданин РФ, имеет право унаследовать оставленное имущество в нашем государстве.

Получить наследство иностранный гражданин может в своей стране проживания через нотариальную контору либо на основании доверенности может доверенное лицо. В этом вопросе могут помочь и работники консульства РФ.

Иностранный гражданин обязан будет оплатить следующие расходы:

- оплата оформленных доверенностей;

- оплата государственной госпошлины за оформление нотариусом свидетельства о вступлении в права наследования;

- оплата государственной госпошлины при регистрации прав собственности на квартиру.

В случае продажи наследованной квартиры нерезиденту необходимо будет в государственный бюджет заплатить налог на доходы от продажи в размере 30% если срок владения данной недвижимости составит менее 3 лет, в собственности.

Дела о наследовании для лиц, далёких от знаний юриспруденции, очень сложны, и порой возникает множество вопросов.

Зачастую права на собственность, полученную по завещанию, либо в порядке очереди по наследству приходится оспаривать в судебных инстанциях. После вступления в права наследного имущества при её продаже наследник сталкивается с ещё большими вопросами.

Поэтому здесь очень важно соблюдать порядок при оформлении сделки купли-продажи, своевременно платить налог с дохода, полученного с продажи, а также учитывать другие особенности сделок с наследуемой недвижимостью. https://www.youtube.com/embed/Ym6cGC99Vzg

Как быть владельцу доли?

В расчёте его размера при получении доли есть свои особенности. Здесь имеет значение, была ли до этого у наследника доля этого жилья в собственности. Если да, то отсчёт срока владения ведётся с первой доли. И если он больше трёх лет, платить не нужно.

- Пример 1:Мать и сын были собственниками квартиры в равных долях в течение 10 лет. После смерти матери сын получил в наследство вторую половину квартиры. В этом случае он освобождается от выплат, так как уже владел долей этой недвижимости более 3-х лет.

- Пример 2:Отец и дочь совместно купили квартиру. Через 2 года отец умер, оставив свою долю дочери. Если продать это жильё в том же году, дочери придётся платить налог. К этому времени ещё не пройдёт необходимого срока для освобождения от него.

- Пример 3:Бабушка, единственная собственница квартиры, завещала её внукам. При продаже им придётся платить налог на доходы, так как долей у них раньше в собственности не было.

В таких случаях действует имущественный вычет (и в этом случае он может покрывать всю стоимость, поскольку она будет ниже). Но есть один нюанс, связанный с оформлением продажи.

Если заключается один договор со всеми собственниками, вычет делится на всех. Каждый может воспользоваться частью в соответствии с долей жилья. Чтобы была возможность оформить вычет на полную сумму, придётся оформить отдельный договор с владельцем каждой доли.

В остальном уплата происходит так же, как и при продаже всей квартиры. Сроки и правила заполнения декларации остаются теми же.

Как реализовать наследное жильё, если прошло менее 3 лет с открытия наследства

Через какое время можно продать квартиру после вступления в наследство так, чтобы не платить причитающийся подоходный налог? Этот вопрос очень актуальный, так как обретение недвижимости по наследству приравнивается к дарственной, а это означает, что никаких расходов новый собственник не понёс, то есть налогооблагаемая база — это целиковая цена объекта. На уровне закона в России установлено, что квартира, доставшаяся по наследству, равно как и обретённая в дар, в случае попытки её отчуждения ранее 3-летнего периода с момента вступления в наследные права облагается подоходным налогом в 13 % от максимальной налогооблагаемой базы. Вступления в права собственника наступают, как правило, в следующих ситуациях:

- Когда в отношении правопреемника открывается наследство — при прохождении всех указанных выше процедур.

- Когда подписан и вступил в законную силу договор дарения. Данное соглашение — ещё одна мера, которая более выгодна в отношении наследника, потому что он получает собственность сразу после подписания акта, но достаточно рискованное занятие со стороны завещателя. Такие сделки проводятся исключительно при идеальных отношениях завещателя и наследника, когда ничего плохого умирающему ждать от своего родственника не придётся.

Облагается ли налогом квартира, полученная по наследству при продаже? При вступлении в наследные права реализация квартиры повлечёт за собой налог, высчитываемый как 70 % от кадастровой или оценочной стоимости объекта, помноженной на 0,13 в зависимости от того, какая сумма выше — налог считается по максимальной цифре. Однако если реальная продажа состоялась за более высокую цену, то налог высчитывается с полной договорной стоимости.

Пример: если жилой объект был передан по наследству в 2016 году, а в 2017 уже реализован, то необходимо знать 3 показателя: оценочную цену, для примера, 5,6 млн руб., кадастровую цену — 5,9 млн руб. и реальную цену продажи — 5,4 млн руб. В таком случае 5,9×0,7, получается 4,13 млн руб., следовательно, налог считается с цифры 5,4 млн руб. Налоговый вычет равен 1 млн руб., налог — 13 %, поэтому: 5,4 — 1,0 = 4,4×0,13 = 572,0 тыс. руб.

Свидетельство о госрегистрации права

Важно! Если недвижимость пробыла во владении наследника или одаряемого более 36 месяцев, никакие налоги не взимаются, и её можно смело отчуждать без последствий

Налог в 2019 году на продажу унаследованной квартиры

В общем случае продажа квартиры, полученной по наследству, и аналогичная сделка в случае ее приобретения иным путем в соответствии ГК РФ (приватизация, дарение и т.д.) не имеет различий. Поэтому подоходный налог при реализации унаследованной квартиры выплачивается по общим принципам налогообложения физических лиц.

Но следует учитывать также ряд особенностей:

- Если квартира находилась в собственности наследника более трех лет (при получении наследства начиная с 2016 года — пяти лет), то налог при продаже взиматься не будет (ст. 220 НК РФ).

- Этот срок начинается исчисляться не с момента государственной регистрации или фактического принятия, а со дня смерти наследодателя (открытия наследства).

С 1 января 2016 года в налоговых правилах произошли существенные изменения. В настоящее время подоходный налог на физических лиц, составляющий, как и ранее 13%, взимается с продажи недвижимости, находящейся в собственности менее 5 лет.

Эти изменения не коснулись недвижимости, приобретенной в порядке:

- приватизации;

- наследования или дарения членом семьи или близким родственником;

- договора пожизненного содержания с иждивением

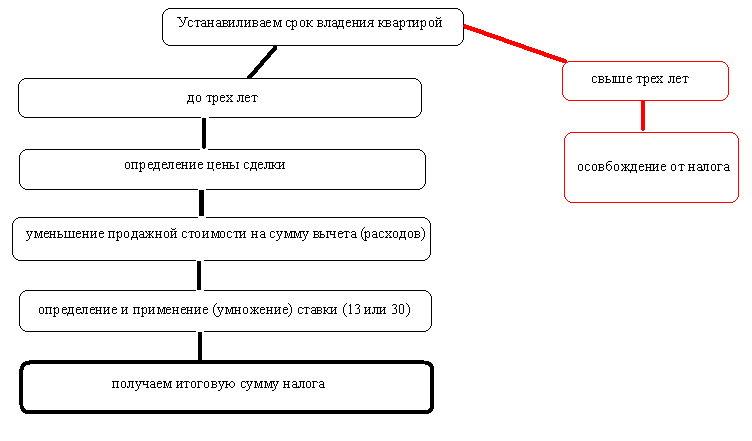

Если срок менее 3 лет после вступления в наследство

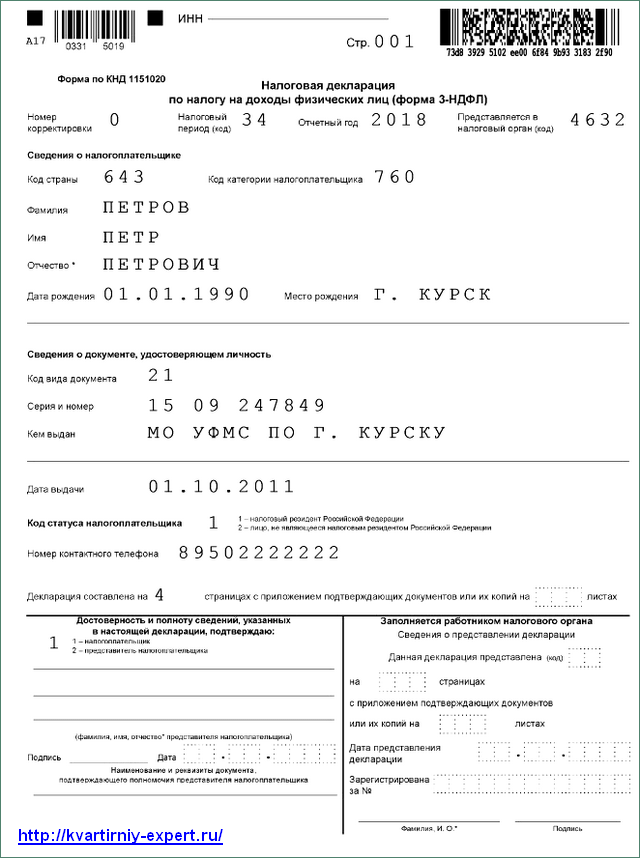

Нередко у наследника возникает желание продать полученную квартиру в максимально короткие сроки. Однако если квартира продается до истечения трех лет, то такая сделка подлежит налогообложению. В этом случае после совершения сделки необходимо предоставить декларацию 3-НДФЛ в налоговую инспекцию.

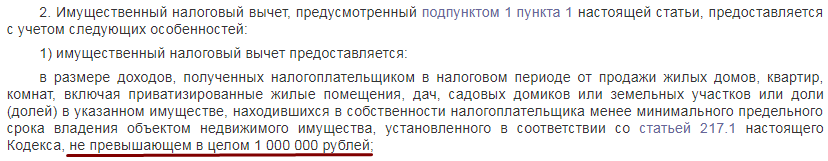

В п. 2 ст. 220 НК РФ урегулировано, что:

- в таких случаях налог уплачивается с суммы, превышающей 1 млн рублей (фактически продавцу предоставляется имущественный вычет в сумме 1 млн рублей);

- налоговая ставка за реализованное имущество равна обычному подоходному налогу и составляет:

- для граждан РФ — 13%;

- для иностранных граждан — 30%.

Следует также учитывать, что налоговый вычет при продаже недвижимости допускается один раз.

Как продать без уплаты налогов

Подоходный налог с реализации унаследованной квартиры не взимается при соблюдении следующих условий:

- если квартира находилась в собственности продавца более трех лет;

- если продажа осуществлена за сумму менее 1 млн рублей (обычно справедливо в случае продажи комнаты или доли в жилом помещении).

Однако существует категория лиц, которые имеют налоговые льготы. К ним относятся:

- инвалиды 1-й и 2-й группы;

- инвалиды детства;

- пенсионеры.

Особые случаи

Если наследнику ещё нет 18?

Бывают случаи, когда квартира или доля в ней достаются по наследству несовершеннолетнему лицу. Означает ли это, что ему налог можно не платить?

На эту тему высказываются различные точки зрения, но Налоговый кодекс РФ даёт однозначный ответ: бремя ляжет на родителей, так как они являются законными представителями ребёнка.

В случае неуплаты налога оштрафуют опять же их.

Если продавцов несколько?

Когда квартира находится в долевой собственности, в подписании договора должны участвовать все владельцы. Налоговых платежей и деклараций соответственно тоже будет несколько.

Каждый должен вычислить 13% от своей доли в проданном имуществе.

Кроме того, такое разделение позволяет всем применить вычеты. То есть, при продаже одного объекта каждый из трёх его бывших владельцев может отнять от своей выручки по 1 миллиону рублей и с итоговой суммы заплатить налог.

Однако это не действует, если квартира была не в долевой, а в совместной собственности.

Тогда заполняется одна декларация, а налог рассчитывается исходя из общей стоимости. Собственники делят налоговые обязательства между собой по своему усмотрению.

О том, как правильно составить соглашение об определении долей в квартире, находящейся в общей собственности, читайте тут.

Как быть владельцу доли?

В расчёте его размера при получении доли есть свои особенности. Здесь имеет значение, была ли до этого у наследника доля этого жилья в собственности. Если да, то отсчёт срока владения ведётся с первой доли. И если он больше трёх лет, платить не нужно.

- Пример 1: Мать и сын были собственниками квартиры в равных долях в течение 10 лет. После смерти матери сын получил в наследство вторую половину квартиры. В этом случае он освобождается от выплат, так как уже владел долей этой недвижимости более 3-х лет.

- Пример 2: Отец и дочь совместно купили квартиру. Через 2 года отец умер, оставив свою долю дочери. Если продать это жильё в том же году, дочери придётся платить налог. К этому времени ещё не пройдёт необходимого срока для освобождения от него.

- Пример 3: Бабушка, единственная собственница квартиры, завещала её внукам. При продаже им придётся платить налог на доходы, так как долей у них раньше в собственности не было.

В таких случаях действует имущественный вычет (и в этом случае он может покрывать всю стоимость, поскольку она будет ниже). Но есть один нюанс, связанный с оформлением продажи.

Если заключается один договор со всеми собственниками, вычет делится на всех. Каждый может воспользоваться частью в соответствии с долей жилья. Чтобы была возможность оформить вычет на полную сумму, придётся оформить отдельный договор с владельцем каждой доли.

В остальном уплата происходит так же, как и при продаже всей квартиры. Сроки и правила заполнения декларации остаются теми же.

Какой размер налога на наследство?

Независимо от способа принятия наследства госпошлину уплачивают все наследники. Исключением являются льготные категории граждан. Размер налога составляет 0,3% процента для отца/матери, детей и братьев/сестер. Остальные наследники платят по 0,6%. Для обеих категорий претендентов предусмотрена максимальная сумма налога.

На недвижимость

При оформлении недвижимости (квартира, дом) претенденты на имущество уплачивают госпошлину в соответствии с требованиями Налогового кодекса. Сумма налога зависит от того, проживал наследник вместе с умершим человеком или нет. Если они жили вместе более полугода и на день смерти, то наследник фактически вступает в свои права и освобождается от уплаты налога. При определении суммы обязательного сбора учитываются следующие показатели:

- инвентаризационная стоимость;

- рыночная цена;

- кадастровая стоимость.

Наследник может взять за основу любой из них при расчете суммы налога. Оценивание производится с учетом требований ФЗ от 29.07.1998 №135-ФЗ. Срок проведения оценки объекта недвижимости составляет от 5 до 7 дней. Размер госпошлины одинаков независимо от способа принятия наследства.

На землю

При оформлении наследства учитывается оценочная стоимость земельного участка. Размер госпошлины зависит от степени родства с умершим человеком. Заказать проведение оценки можно в Росреестре или специализированном бюро по месту нахождения участка. Для этого потребуется заключить письменный договор. Специалист может проводить процедуру по факту осмотра земли или по документам, т. е. без выезда на место. Для этого потребуются следующие бумаги:

- свидетельство о смерти;

- паспорт заявителя;

- правоустанавливающие документы на объект недвижимости;

- кадастровый план;

- другие документы (при необходимости).

При определении стоимости земельного участка учитывается целевое название надела и его размеры, право пользования, наличие коммуникаций, расстояние от магистралей. Средняя стоимость услуг оценщика составляет 3 тыс. руб. Однако есть такие организации, которые берут определенный процент от стоимости надела. При этом земли коммерческого назначения всегда обходятся дороже. По итогам проведения оценки заказчику выдается акт (отчет), на основании которого делается расчет суммы госпошлины. Требования к документу:

- составляется в письменной форме;

- не должен содержать неоднозначных толкований;

- указывается дата проведения оценки;

- содержит информацию об исследуемом объекте;

- описывает цели, задачи и используемые стандарты;

- содержит ссылку на договор с заказчиком;

- отображает данные о специалисте;

- содержит список прилагаемых документов;

- прошивается и нумеруется;

- отображает дату составления документа;

- содержит печать и подпись ответственного лица.

Если заявитель относится к льготной категории наследников, то ему не обязательно делать оценивание имущества. Если нотариус настаивает на ее проведении, то необходимо получить письменный отказ в совершении нотариального действия и обжаловать его в судебном порядке.

Задайте вопрос юристу бесплатно!

На транспорт

Размер госпошлины при оформлении транспортного средства аналогичен тому, как при оформлении недвижимости. Конечная сумма рассчитывается исходя из стоимости машины. Оценивание движимого имущества происходит на общих основаниях. После получения свидетельства на наследство, получатель должен обратиться в ГИБДД по месту проживания для последующей регистрации автомобиля.

Налогообложение наследственного имущества

Итак, при вступлении в наследство не взимается никаких налогов. Но после принятия наследства региональными нормативными документами предусматриваются налоговые обязательства на некоторые виды имущества – жилую недвижимость, транспортные средства, земельные участки, размер и срок оплаты которых также определяется местными органами власти или самоуправления по месту регистрации имущества.

Кроме того, наследнику придется оплатить налог в размере 13% от стоимости наследственного имущества, если он пожелает продать его в течение первых трех лет после смерти предыдущего владельца. Для тех, кто не являлся близким родственником, срок увеличиваются до 5 лет. Далее, продажа осуществляется без взимания налога.

Пример:

Мать, сестра и брат унаследовали 2-комнатную квартиру наследодателя. Недвижимость была оформлена в долевую собственность — по 1/3 на каждого наследника. Вскоре возникла нужда продать квартиру. Сумма выручки — 4 млн рублей. Поскольку с момента смерти еще не прошло 3 лет, оплачивается НДФЛ в размере 13% от стоимости имущества. Трое продавцов подали налоговую декларацию в ИФНС. Вместе с тем они заявили право на налоговый вычет. ИФНС рассчитали налог исходя из выручки, которую получил каждый из наследников по итогам продажи квартиры. Мать заявила доход в размере 1,3 млн, столько же заявили брат и сестра. Сумма налогового вычета не превышает 1 млн рублей на всех троих. Наследники договорились, что брат им не воспользуется, а мать и сестра поделят ИМ поровну — по 500 тысяч рублей.

Формулы расчёта будут следующими:

- НДФЛ для мамы: (1 300 000 рублей — 500 000 рублей) * 13% = 800 000 х 0,13 = 104 000 рублей

- НДФЛ для сестры — аналогично расчётам для мамы

- НДФЛ для брата 1 300 000 рублей х 13% = 169 000 рублей.

При этом брат сохранит право на имущественный вычет в дальнейших сделках с недвижимостью.

Налоговую декларацию 3-НДФЛ нужно подать в ИФНС не позднее 30 апреля следующего года. Наследник может передать её через нотариуса, отправить заказным письмом по почте или в электронной форме (при наличии цифровой подписи). Штраф за просрочку подачи декларации — не менее 1 000 рублей.

Льготная альтернатива

Закон позволяет наследнику выбрать один из нескольких вариантов легальной финподдержки. Первый способ — это ИНВ. Другой метод получения помощи заключается в сокращении прибыли от продажи жилплощади на объем расходов на ее приобретение. На первый взгляд, такая опция не подходит для правоотношений в сфере наследования, поскольку вещь переходит от одного владельца к другому бесплатно.

Однако детальные разъяснения по этому вопросу можно найти в письме Минфина от 22.03.2018. Министерство выразило позицию по случаям, когда квартира наследуется с ипотекой. При таких обстоятельствах к наследнику переходят не только права, но и обязанность погашения ипотечного кредита. Ежемесячные выплаты основного долга, процентов, штрафов и комиссий приравниваются к расходам, связанным с получением помещения в собственность. Поэтому приобретатель вправе выбрать второй метод налогового послабления, который предвидит уменьшение прибыли на объемы финансовых трат.

Продажа унаследованной квартиры

Согласно ст. 209 ГК РФ, став собственником жилой недвижимости, наследник получает полное право распоряжаться полученным имуществом так, как он считает необходимым, в том числе дарить, менять или продавать квартиру сразу после вступления в наследство. Продажа недвижимости осуществляется по правилам, установленным §7 гл. 30 ГК РФ.

Исходя из них, проведение сделки потребует от сторон прохождения нескольких обязательных этапов:

- Сбор и подготовка необходимых документов.

- Подготовка проекта и заключение договора продажи.

- Регистрация перехода прав собственности к новому владельцу.

- Передача квартиры посредством подписания акта приема-передачи.

Все они имеют свои особенности, основные мы предлагаем рассмотреть подробнее.

Необходимые документы

Перед тем как продать квартиру после вступления в наследство, нужно подготовить необходимые для проведения сделки документы:

- документы, удостоверяющие личность владельца недвижимости;

- свидетельство о праве на наследство (как основание приобретения права собственности);

- документы, выданные Росреестром: свидетельство о государственной регистрации, выписка из ЕГРН и так далее;

- технический, кадастровый паспорта и иные документы на недвижимость из БТИ;

- выписка из домовой (квартирной) книги, подтверждающая отсутствие прописанных лиц;

- документы, подтверждающие отсутствие долгов по коммунальным услугам.

Документы на продажу квартиры по наследству в 2019 году подготавливаются исключительно продавцом.

Указанный перечень не является исчерпывающим. От продавца в исключительных обстоятельствах могут потребовать предоставить и иные документы, например, согласие супруга (в случае наличия брачного контракта) или письменный отказ от недвижимости со стороны других наследников, которые в теории могут оспорить наследование.

Заключение договора

Согласно ст. 549 ГК РФ, продажа недвижимости, независимо от основания ее приобретения, осуществляется по договору купли-продажи. В ст. 550 ГК РФ указывается, что договор купли-продажи квартиры на основании свидетельства о праве на наследство должен быть обязательно заключен в письменной форме – нарушение данного правила влечет недействительность сделки.

Обязательного нотариального удостоверения документа не требуется.

Проект договора может быть составлен как специалистами, так и самостоятельно одной из сторон сделки. В любом случае договор должен будет содержать такие обязательные элементы:

- анкетные данные сторон сделки;

- конкретное указание на предмет договора, позволяющее определенно выделить квартиру из числа других объектов недвижимости (адрес, конкретные технические сведения, местонахождение, площадь и так далее);

- стоимость купли-продажи. Рекомендуется указывать реальную стоимость, так как существенно заниженная цена нарушает права продавца на случай отмены сделки и может стать причиной внимания со стороны налоговых органов;

- сроки и способ передачи недвижимости (условие о передаточном акте);

- сроки и способ передачи денег;

- ответственность сторон за нарушение условий договора и иные существенные для сторон условия договора;

- дата и подписи сторон.

Регистрация в Росреестре

До 1 марта 2013 года положения ч. 2 ст. 558 ГК РФ требовали от сторон договора купли-продажи жилой недвижимости обязательной государственной регистрации сделки. Однако с момента вступления в силу Федерального закона от 30 декабря 2012 г. № 302 «О внесении изменений в главы 1, 2, 3, и 4 части первой Гражданского кодекса Российской Федерации» данное требование было отменено.

Тем не менее, согласно ст. 551 ГК РФ, государственной регистрации требует переход права собственности на недвижимость к покупателю по договору. Она проводится по правилам, установленным Федеральным законом от 13 июля 2015 г. № 218 «О государственной регистрации недвижимости». Государственная регистрация перехода прав к новому владельцу осуществляется лишь после подписания договора.

Согласно пп. 3 п. 3 ст. 15 вышеуказанного закона, регистрация осуществляется по заявлению, поданному сторонами договора купли-продажи.

К нему должны быть приложены следующие документы:

- доверенность, если документы подает представитель;

- паспорта сторон сделки;

- договор купли-продажи недвижимости;

- квитанция об уплате госпошлины (по желанию).

Размер госпошлины – 2 тыс. рублей, она подлежит уплате перед подачей заявления и документов. Согласно ст. 16 ФЗ № 218, в зависимости от формы и места подачи документов регистрация займет от 7 (в отделении Росреестра) до 9 рабочих дней (в МФЦ).

Как определяют период владения

Позиция Минфина по этому вопросу такова, что рассматриваемый период начинает длиться с момента фактического открытия наследства, то есть со дня биологической смерти наследодателя. Некоторые люди и даже специалисты ранее ошибочно полагали, что этот период следует исчислять с момента регистрации собственнических прав.

Порядок и срок подачи декларации

Если квартира все-таки продается ранее определяемого законом минимума владения, то необходимо подавать декларационный акт 3-НДФЛ. При реализации спустя три года с момента фактического открытия наследства такую документацию подавать уже не надо.

Если квартира все-таки продается ранее определяемого законом минимума владения, то необходимо подавать декларационный акт 3-НДФЛ. При реализации спустя три года с момента фактического открытия наследства такую документацию подавать уже не надо.

Если вырученные от реализации деньги не превысили объем вычета на издержки, то обязанность по предоставлению декларационного акта сохраняется, а обязательство по внесению налога не появляется.

Налоговые декларационные акты обладают стандартным типовым форматом, в котором фиксируются все необходимые реквизиты для заполнения. Бланк нужно просто внимательно изучить и правильно заполнить требуемыми данными.

Срок уплаты налога и последствия его нарушения

Уплатить налог следует не позже 16.07.2019.

За непредставление декларации и неуплату налога в требуемые сроки возлагается юридическая ответственность и предусмотрена штрафная санкция:

- за неподачу декларации — 5% сокрытой денежной массы за каждый месяц, но не больше 30% упомянутой суммы и не меньше 1 тыс. р.;

- за неуплату НДФЛ — 20% от суммы неуплаченного налога.

Какие ситуации могут возникнуть?

Обязанность платить налог при продаже квартиры, если она являлась наследством, а не куплена, многих пугает. Юридически грамотных людей немного, и запутаться в статьях и терминах легко. Известно, что за неуплату наступает наказание в виде штрафов и даже уголовной ответственности. Выбор зависит от конкретной ситуации.

При владении в течение 3 лет

Действительно, с 2016 г. данное правило действует, и им успешно пользуются. Не забывайте, что законы в отношении налога на продажу квартир, полученных в наследство, менялись, дополнялись и пересматривались. Есть несколько контрольных точек и условий, являющихся основаниями для вступления в силу исключений.

Наследство оформлено в собственность до 31 декабря 2015 года

Люди, вступившие в наследство ранее указанной даты, платят налоговую сумму, если цена жилья превышает 1 мнл руб. Облагается налогом и жилье, оформленное позже, но лимит стоимости снижен до 250 тыс. руб. Если же дата получения свидетельства предшествует 1 января 2016 г., уплачивают налоги на общих основаниях. Налог с продажи доли также взимается.

Правило трех лет для близких родственников

При рассмотрении особенностей вступления в наследство рассматривалось 2 случая:

- По завещанию, оформленному в нотариальной конторе и заверенному нотариусом.

- По закону. Если волеизъявление не оформлялось, при распределении прав на квартиру вступают в силу родственные связи.

Есть 7 очередей, в каждую входят родственники с различной степенью родства. Ближайшими являются дети, супруги и родители. От налога на продажу освобождаются несовершеннолетние члены семьи, т. к. ответственность принимают их опекуны, родители, попечители.

Принятие наследства

Через полгода после гибели наследодателя квартира переходит в собственность ближайшим родственникам, если те не отказались от наследства. Имея менее 3 лет в собственности полученную недвижимость, ее невозможно реализовать без уплаты 13% стоимости согласно договору купли-продажи. В ином случае в действие вступают льготы, освобождающие от необходимости платить налоги.

Это и есть начало отсчета периода, когда продажа недвижимости не облагается налогами, если объект был приобретен по наследству. Согласно Гражданскому кодексу РФ, наследственное дело считается открытым со дня ухода наследодателя из жизни. Вступить в права наследника или оформить отказ в пользу третьих лиц можно в течение полугода. Иначе имущество передается следующей очереди, а при ее отсутствии — государству.

Налог на наследство – размер и оплата

Налоги с продажи квартиры – не единственная крупная статья расходов при получении наследства. Приемникам необходимо оплатить госпошлину, которая является своеобразным налогом при получении наследственного имущества после смерти гражданина.

В течение полугода после смерти наследодателя нотариус рассматривает предоставленные документы и ведет наследственное дело. По истечении этого срока специалист установит права каждого претендента и выдаст им свидетельства о наследстве. С этим документом получатели могут осуществить перерегистрацию имущества в свою пользу.

На основании статьи 333.24 Налогового кодекса РФ, размер госпошлины определяется как процентное соотношение от оценочной стоимости имущества, например, квартиры. При получении недвижимости, приемники платят:

- 0,3% от цены жилья, если получатели входят в 1 или 2 очередность наследования по закону.

- 0,6% от стоимости помещения, если претенденты не являются получателями 1 или 2 очереди.

Максимальная сумма для основных кандидатов (1 и 2 круга) – сто тысяч рублей, для всех остальных наследников – один миллион рублей. статьи 333.24 НК РФ освобождает от уплаты госпошлины наследников, которые проживали с наследодателем до его смерти в одной квартире.

Важные ограничения и льготы

Трехлетний срок владения недвижимостью, о котором шла речь выше, действует, только если наследство было получено от близкого родственника или же члена семьи. По новому кодексу, те, кто получил недвижимость в наследство от посторонних людей, возможности продать квартиру без необходимости выплачивать налог придется ждать пять лет. Чтобы разобраться в подробностях, стоит изучить статью 217.1 НК РФ.

Вне зависимости о того, в какое время и от кого получена квартира в наследство, есть несколько категорий людей, которые вообще освобождаются от этого налога. Это инвалиды первой и второй групп, люди, имеющие ограниченные возможности с детства, ветераны и некоторые другие льготники. Однако во избежание недоразумений нужно подать в территориальную налоговую службу соответствующее заявление, кроме того, нужны документы, которые являются основанием и подтверждают право на льготу.