Административная ответственность работодателя

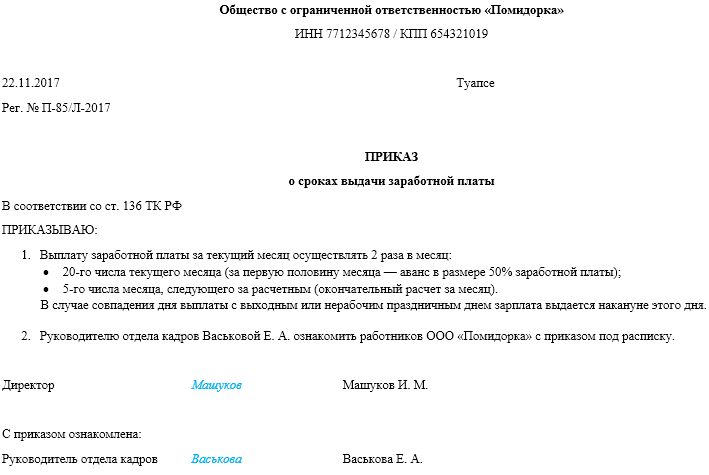

По законодательству каждый работник имеет гарантированное право своевременно получать оплату за свой труд. Точная дата перечисления средств определяется локальными нормативными актами, но не может происходить реже, чем два раза в месяц. Согласно этим документам одновременно предусматривается и ответственность за невыплату зарплаты. Санкции применяются как к целому предприятию, так и отдельным руководящим лицам, например, к генеральному директору или же главному бухгалтеру.

Привлечение к материальной ответственности осуществляется даже при однократном нарушении порядка и сроков выплаты заработанных персоналом денег.

Административная же ответственность, равно как и уголовная, наступает при систематических нарушениях. Согласно Кодексу об административных правонарушениях, наказание последует и при полной, и при частичной задержке или невыплате зарплаты. Административная ответственность за ненадлежащее выполнение своих должностных обязанностей выражается в виде:

- Материального взыскания, которое осуществляется путем наложения штрафа

- Дисциплинарного наказания, вплоть до снятия с должности и последующей возможностью занимать руководящие посты на протяжении одного года

Дисциплинарные взыскания

Трудовой кодекс России гласит, что каждый человек за неисполнение и ненадлежащее исполнение своих служебных обязанностей привлекается к дисциплинарной ответственности, если произошедшее случилось по его собственной вине или халатности. Невыплата или задержка зарплаты рассматривается как ненадлежащее исполнение обязанностей руководством организации. Согласно 192 статье ТК РФ на них налагается дисциплинарная ответственность, которая может выражаться в виде:

- Замечания

- Выговора

- Увольнения

Штраф за невыплату зарплаты

КоАП указывает, что, помимо выплаты работнику компенсации за каждый день просрочки и самой заработной платы, с нанимателя дополнительно взимаются штрафные выплаты. Эти деньги направляются не работнику, а непосредственно в государственную казну.

Размер взыскания различается в зависимости от статуса нанимателя и периодичности допускаемых нарушений:

| Статус | Сумма штрафа, рублей |

|---|---|

| Организация/предприятие | 30–50 тыс. |

| Должностное лицо | 10–20 тыс. |

| Индивидуальный предприниматель с наемным персоналом |

1–5 тыс. |

При повторном нарушении:

| Статус | Сумма штрафа, рублей |

|---|---|

| Организация/предприятие | 50–100 тыс. |

| Должностное лицо | 20–30 тыс. |

| Индивидуальный предприниматель с наемным персоналом |

10–30 тыс. |

Материальная ответственность должностных лиц перед собственником

Нарушение сроков выплаты зарплаты может повлечь материальную ответственность. Собственник предприятия или организации может взыскать с виновного сумму причиненного ему ущерба. Как правило, взимается она с должностных лиц, допустивших просрочку. Убыток представляет собой денежные средства, которые работодателю необходимо изыскать для погашения задолженности перед работником, ведь помимо того, что пострадавшему положена компенсация за невыплату заработной платы, работник может настоять на:

- Возмещении морального ущерба

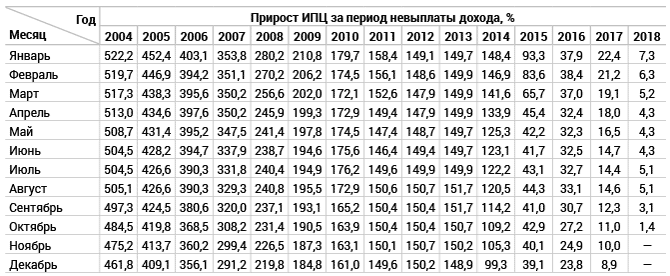

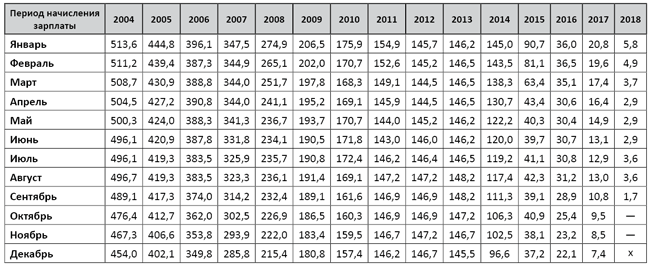

- Индексации суммы задолженности на процент инфляции

- Компенсации недополученного заработка вследствие приостановки трудовой деятельности

Банкротство

Допустим, из-за недостаточности денежных средств у работодателя имеется не погашенная в течение более чем трех месяцев задолженность по причитающимся работникам выплатам (оплата труда, выходные пособия и пр.). В таком случае руководитель организации-должника или сам индивидуальный предприниматель должен обратиться в арбитражный суд с заявлением о признании банкротом. Так предусмотрено пунктом 1 статьи 9 Закона от 26 октября 2002 г. № 127-ФЗ.

К тому же сотрудники (в т. ч. бывшие) могут обращаться в арбитражный суд с заявлением о признании работодателя банкротом за долги по зарплате и иным выплатам. Об этом сказано в пункте 1 статьи 7 Закона от 26 октября 2002 г. № 127-ФЗ.

У сотрудников есть право проводить собрание. Срок – не позднее чем за пять рабочих дней до даты проведения собрания кредиторов. Организация и проведение собрания работников возложены на арбитражного управляющего. На собрании сотрудники выбирают своего представителя, который будет защищать их интересы в процессе банкротства работодателя. Подробно процедура проведения собрания описана в статье 12.1 Закона от 26 октября 2002 г. № 127-ФЗ.

Требования о выплате долгов по зарплате и иных вознаграждений работникам (в т. ч. бывшим) включаются в реестр требований кредиторов арбитражным управляющим или реестродержателем по представлению арбитражного управляющего. Если же такие требования оспариваются, их включают в реестр на основании судебного акта, устанавливающего состав и размер этих требований (п. 6 ст. 16 Закона от 26 октября 2002 г. № 127-ФЗ).

Как и куда обращаться

Интересы трудящегося населения находятся под защитой закона, поэтому у людей, которым задержали зарплату, есть несколько вариантов отстоять свои права. Они могут обращаться в различные государственные инстанции, прокуратуру и судебные органы, все зависит от ситуации и желания обманутого в своих финансовых ожиданиях сотрудника.

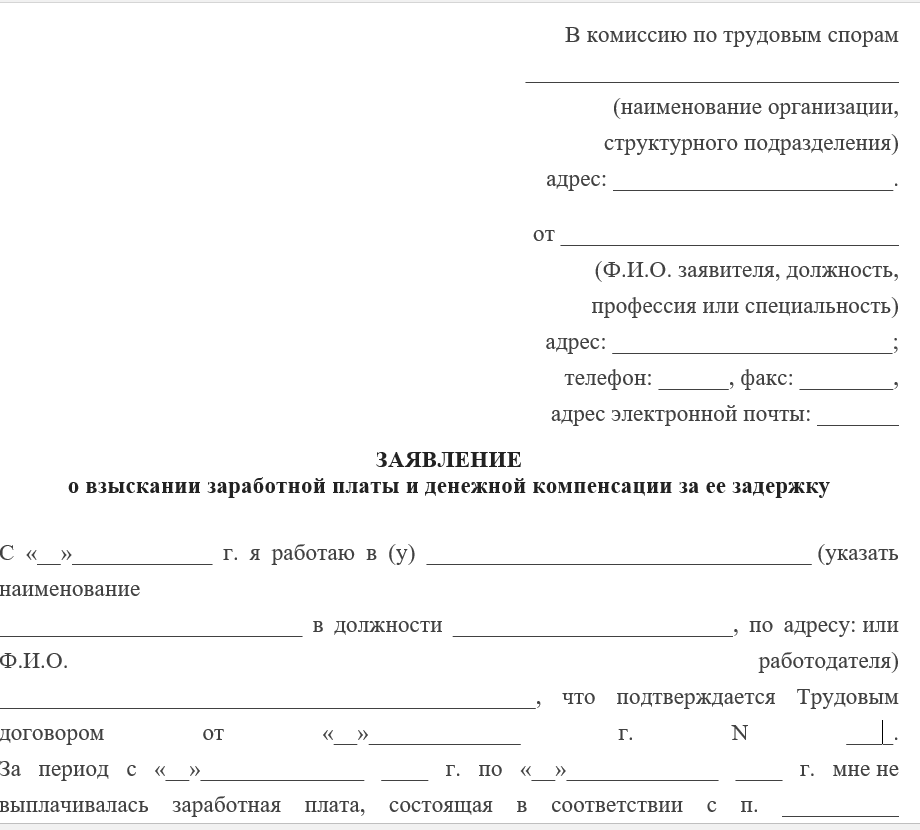

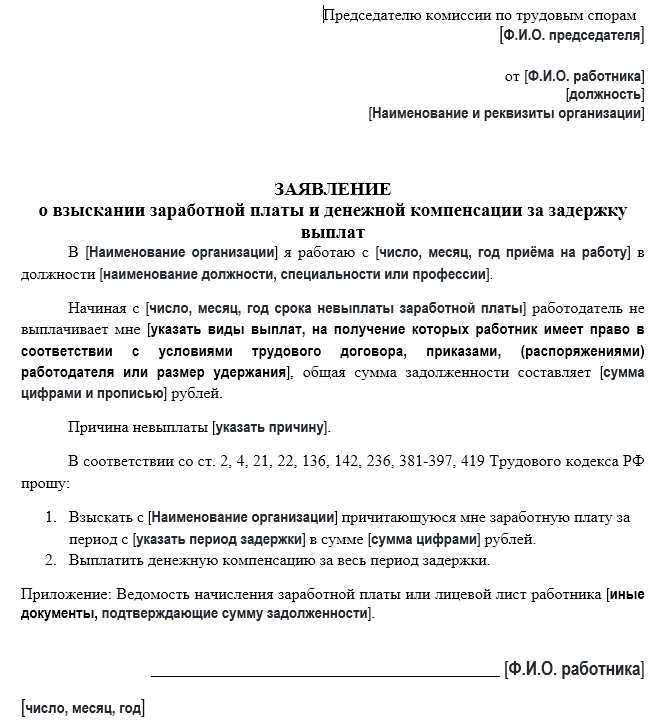

Комиссия по спорам на предприятиях

На крупных предприятиях работают комиссии по спорам. Их задача – оперативно разрешать конфликты между руководителем и сотрудником из-за невыполнения положений трудового договора или иного документа, на основании которого сотрудники приняты на работу.

Необходимо составить письменное заявление о задержке зарплаты, комиссия принимает его на рассмотрение и не позднее, чем на 10 день после его регистрации она обязана принять меры.

На большинстве предприятий комиссии представлены обычными профсоюзами. Они стоят на страже интересов своих сотрудников, в комиссию входят обычные рабочие без представителей администрации.

Это доказательство, что денежные средства на него так и не поступили в установленные законом сроки. Спор рассматривается в присутствии сотрудника и руководителя, который должен отвечать за невыполнение своих обязательств.

Государственная инспекция труда

Такой орган, как Государственная инспекция труда, может рассматривать жалобу от работников предприятий на протяжении 30 дней. Независимо от принятого решения, по истечении этого срока инспектор выходит на контакт с сотрудником и объясняет ему дальнейшие шаги. В организацию направляется письменное предписание, в котором изложены требования выплатить зарплату и неустойку.

Важно правильно заполнить заявление, его образец есть в интернете. Единственным неудобством является отсутствие конфиденциальности. В заявлении сотрудник прописывает причину своего обращения, но об этом в тридцатидневный срок станет известно руководству

В заявлении сотрудник прописывает причину своего обращения, но об этом в тридцатидневный срок станет известно руководству.

Многие боятся таких действий, так как за самовольное обращение в государственные органы отношение со стороны работодателя к ним изменится в негативную сторону. Единственный выход – воспользоваться статьей 358 Трудового кодекса, которая регламентирует право сотрудника попросить о сохранении инкогнито.

Суд

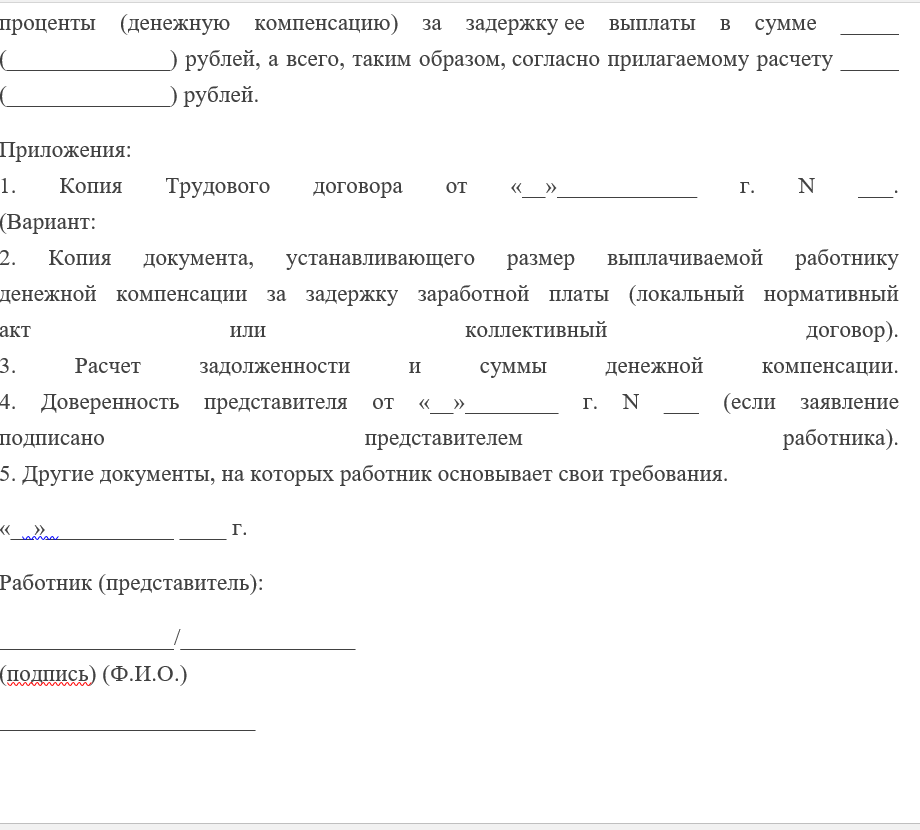

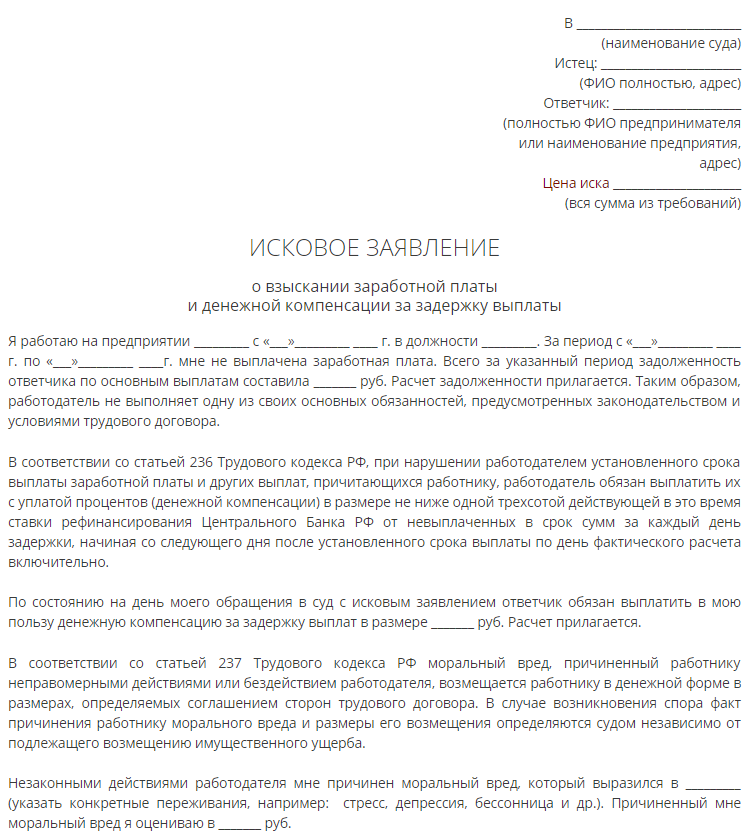

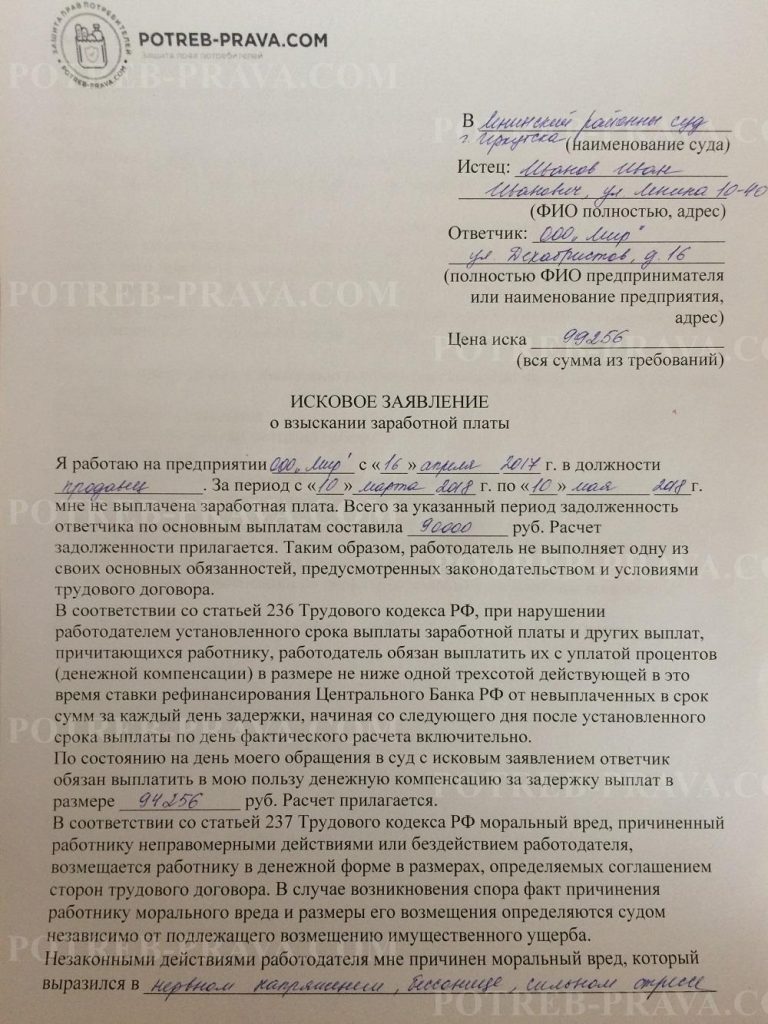

Можно подать иск в суд, руководствуясь положениями статьи 131 ГПК. Судебное разбирательство может быть длительным, но практически всегда вердикт выносится в пользу пострадавшей стороны.

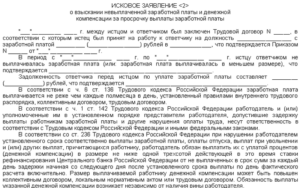

Работник самостоятельно или с помощью адвоката составляет исковое заявление, в котором отображается следующая информация:

- полные данные о занимаемой должности;

- период работы на данном предприятии;

- условия оплаты, в том числе и установленные дни выплаты аванса и остатка;

- расчет задолженности (это можно сделать самостоятельно);

- сведения, подтверждающие попытку сотрудника получить задолженность и компенсацию мирным путем.

Срок рассмотрения заявления в суде составляет не больше 30 дней. Если нарушения признаны действительными, назначается дата заседания. На него работник обязан явиться непременно.

Прокуратура

Органы прокуратуры являются действенным рычагом в борьбе с нерадивыми работодателями, которые по собственной воле задерживают зарплату на солидный срок. Если причитающихся ему по закону денег работник не видит два и более месяцев, он вправе рассчитывать на возбуждение уголовного дела.

Обязательно нужно указать, что трудовая инспекция не предпринимала никаких мер, чтобы заставить работодателя выплатить заработанные деньги.

Параллельно подается иск в суд, сотрудник прокуратуры представляет интересы пострадавшей стороны лично. Дело находится на контроле до того момента, пока руководитель предприятия не начнет выплачивать сумму зарплаты, аванса, а также причитающейся компенсации.

Ответственность работодателя за невыплату компенсации

Если говорить о мере ответственности работодателя за просрочку выплаты зарплаты и уклонение от начисления соответствующей компенсации, то она достаточно серьезная. Трудовое законодательство является обязательным для исполнения всеми участниками трудовых отношений, а контроль за исполнительской дисциплиной возложен на Государственную инспекцию по труду. Она вправе:

- проводить плановые проверки работодателей;

- проводить расследования по обнаруженным фактам нарушений;

- проводить внеплановые мероприятия при поступлении обращений граждан.

В случае обнаружения нарушений инспекторы обязаны передавать в прокуратуру информацию, по которой будет избрана мера ответственности. К наказаниям можно отнести:

- дисциплинарное взыскание на должностное лицо, допустившее нарушение законодательства (статьи 22, 195, 370 ТК);

- административное наказание в виде штрафа на руководство организации, согласно ст.5.27 КоАП;

- уголовное преследование, если будет выявлен и доказан факт корыстного использования невыплаченных средств должностными лицами. Применяется статья 14.1 Уголовного кодекса.

Инициировать проведение проверки по факту задержки зарплаты и выплате ее без учета компенсации зачастую исходит от трудового коллектива или конкретного работника. Чтобы запустить процесс восстановления нарушенных прав потребуется обратиться письменно в Комиссию по труду, суд или прокуратуру. В случае составления искового заявления работники вправе потребовать также компенсацию морального вреда, нанесенного вследствие невыплаты причитающихся сумм.

Если в организации имеется профсоюзный комитет, трудящиеся вправе обратиться туда с жалобой о нарушенных правах. Заявление от работников обязательно должно быть зарегистрировано и рассмотрено в 10-дневный срок.

Узнайте так же о том, как оформить доверенность на получение ЗП.

Гарантии по закону

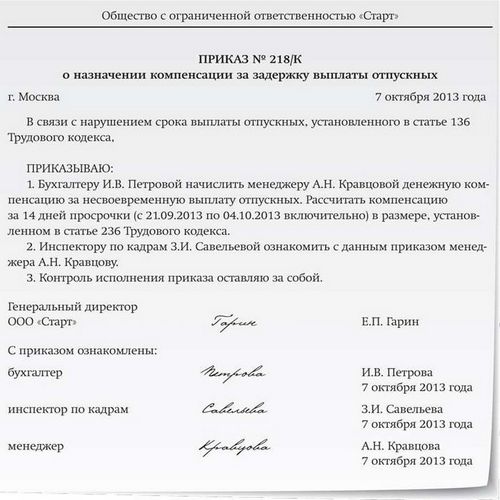

Трудовой кодекс содержит 236 статью, согласно которой трудящимся в обязательном порядке выплачивается компенсация при задержке зарплаты. Нормативный акт регулирует рабочие отношения, чтобы возместить работнику материальный ущерб без обращения в суд. В 2019 году действуют измененные правила расчета компенсации.

Когда директор не выдает заслуженное вознаграждение работникам из-за любой причины, он нарушает их права. Законодательство гарантирует россиянам выплату заработанных средств.

Не считаются значимыми и другие причины задержек:

- отсутствие активов на предприятии;

- несвоевременная подача реестра зачислений;

- оформление платежного поручения с ошибками;

- проблемы с электронной подписью.

Работодатель в любом случае должен начислить и выплатить компенсационную сумму. Нарушителю придется также оплатить штрафную санкцию согласно КоАП.

Индивидуальный предприниматель потеряет около 1-5 тысяч рублей, должностное лицо заплатит до 20 тысяч рублей, а юридическое лицо оплатит минимум 30 тысяч рублей, а максимум 50 тысяч рублей за промедление.

Удерживается ли подоходный налог?

Пункт 3 ст. 217 НК РФ гласит, налогообложению не подлежат компенсационные выплаты, в рамках норм, связанных с выполнением трудовых обязанностей.

Из этого пункта можно сделать выводы:

- Сумма компенсации 1 / 150 от ставки рефинансирования ЦБ, а также большие неустойки при невыплате (если они определенных трудовым или коллективным договором) не облагаются налогом с доходов. НДФЛ с них удерживать и платить не нужно.

- Если в трудовом или коллективном договоре работодатель не установил конкретный размер компенсации, но выплачивает ее в сумме больше, чем 1 / 150 от ставки рефинансирования ЦБ, придется удержать НДФЛ с величины, превышающей норму по закону.

Сотруднику выплачена компенсация в размере 1 / 100 от ставки рефинансирования ЦБ. В договорах с работником нет пункта с указанием размера неустойки за задержку зарплаты.

Тогда, налогообложению будет подлежать только часть выплаты, свыше установленной нормы: 1 / 150 — 1 / 100 = 1 / 50 ставки рефинансирования ЦБ — с суммы неустойки, исчисленной по указанной ставке нужно будет удержать НДФЛ.

Важно! Размер компенсации свыше превышения нормы облагается подоходным налогом в общем порядке. Порядок обложения страховыми взносами с 2017 года определен гл

№34 НК РФ. Ст. №422 указанного нормативного акта не содержит в перечне необлагаемых взносами сумм компенсационной суммы за несвоевременную уплату заработной платы. Поэтому по кодексу облагать такие выплаты взносами нужно

Порядок обложения страховыми взносами с 2017 года определен гл. №34 НК РФ. Ст. №422 указанного нормативного акта не содержит в перечне необлагаемых взносами сумм компенсационной суммы за несвоевременную уплату заработной платы. Поэтому по кодексу облагать такие выплаты взносами нужно.

Этот вид компенсации относится к материальной ответственности организации, выплачивается на основании ТК РФ и обеспечивает защиту трудовых прав персонала при исполнении физического труда.

Исходя из этого, представители судебного органа принимают решение, что платить страховые взносы работодатель не должен.

С целью избежать разбирательств многие организации платят взносы в бюджет, опираясь на кодекс по налогам.

Чтобы не вступать в споры с налоговым органом многие организации выплачивают страховые взносы с компенсационной выплаты за задержку зарплаты.

По ст. 431 НК РФ, перечисление взносов должно происходить не позднее пятнадцатого числа следующего за отчетным месяцем.

Когда выплаченная сумма неустойки за невыплату заработной платы превышает норму и не оговорена договорами, работодатель несет обязательство оплатить НДФЛ с суммы превышения. Оплату налога с доходов по ст. 226 НК РФ необходимо произвести не позднее дня фактической выплаты денежной суммы работнику.

Рассмотрим на конкретных примерах, как компенсационная сумма облагается налогами и взносами.

Как удерживается НДФЛ:

Предположим, работодатель не установил с помощью нормативных актов размер компенсации при невыплате зарплаты.

Фактически он выплачивает ее в размере 1 / 50 от ставки ЦБ.

Задержка выплаты произошла на 3 дня, сумма задолженности по заработной плате составляет 15 000, ставка – 7,25 %.

- Сначала рассчитаем размер компенсационной выплаты, с которой берется НДФЛ:

- 1 / 150 – 1 / 50 = 1 / 100;

- 15000 * 1 / 100 * 7,25% * 3 = 32,63.

- Рассчитываем НДФЛ: 32,63 * 13 % = 4,24.

- Сотрудник получит на руки сумму компенсации:

- 15000 * 1 / 50 * 7,25% * 3 = 65,25.

- 65,25 – 4,24 = 61,01.

Как облагается взносами:

Если работодатель решил выполнить страховые отчисления с целью избежать судебных разбирательств, размеры ставок будут идентичны зарплате: 22% — ОПС, 5,1% — ОМС, 2,9% — ВНиМ.

Для расчета возьмем компенсацию из предыдущего примера, она равна 65,25:

- ОПС = 65,25 * 22% = 14,36.

- ОМС = 65,25 * 5,1% = 3,33.

- ВНиМ = 65,25 * 2,9% = 1,89.

Налоговые последствия невыплаты заработной платы

Задержка заработной платы может сопровождаться налоговыми санкциями в случае, если организация в установленные сроки не погасит все обязательства перед бюджетом, включая страховые взносы и НДФЛ.

Согласно статье 122 НК РФ неуплата или неполная уплата сумм социального налога, а также на доходы физлиц в результате занижения налоговой базы, иного неправильного расчета бюджетного обязательства или других неправомерных действий (бездействия) влекут взыскание штрафа в размере 20% от неуплаченных сумм налога.

При совершении указанных действий умышленно штраф вырастет до 40% от суммы неуплаты.

Если организация уплатила налоги с опозданием, ей придется внести в бюджет пени за каждый календарный день просрочки, начиная со следующего за установленным законодательством дня уплаты. Согласно статье 75 Налогового кодекса пени начисляются по 1/150 действующей ключевой ставке Центробанка.

Аналогичные меры ответственности прописаны для случаев неуплаты или задержки выплаты взносов на обязательное пенсионное страхование и от несчастных случаев на производстве и профессиональных заболеваний.

Что делать при длительных задержках зарплаты

Если у работодателя просрочки по выплате зарплаты становятся системой, и задержки превышают половину месяца (15 дней), то сотрудникам дано право принимать меры по нормализации обстановки:

- ускорить выплату может письменное обращение работников в трудовую инспекцию с обязательным указанием нарушенного права (невыплата зарплаты), количества дней просрочки и полагающейся к выдаче суммы;

- отказаться от выполнения обязанностей и приостановить работу до того момента, пока трудовое вознаграждение не будет полностью выплачено. Все дни вынужденного простоя в работе должны быть оплачены по среднему заработку;

- прибегнуть к помощи судебных органов, полиции и прокуратуры – незаконные действия администрации по невыплате зарплаты караются административным и уголовным наказанием.

Имейте в виду: приостановление работы невозможно для работников сфер, связанных с жизнеобеспечением населения или с опасными условиями труда – военнослужащих, полицейских, сотрудников коммунальных служб, медиков.

Подавая исковое заявление в суд, члены трудового коллектива могут присовокупить к сумме задолженности не только величину компенсации, но и процент инфляции, установленный в стране. Если работодатель признает исковые требования работников, то исполнительный лист на всю сумму выдается без проведения судебного заседания.

Как рассчитать онлайн- инструкция

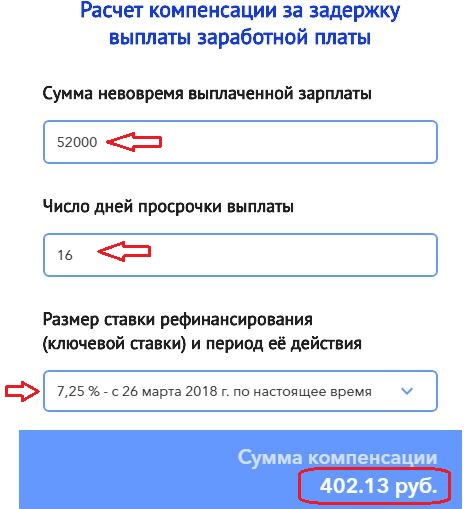

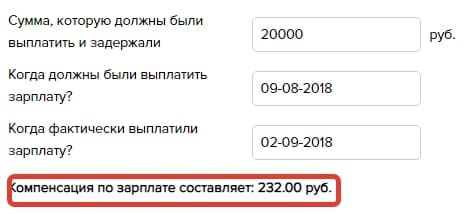

Для расчета денежной компенсации в данном онлайн калькуляторе, нужно выполнить три простых шага:

Шаг 1. Указать сумму заработной платы, в отношении которой числится задержка.

Зарплата вносится в данное поле калькулятора в рублях.

Шаг 2. Внести количество дней просрочки выплаты.

Задержка начинается со дня, следующего за днем выплаты денежных средств. Текущий день, на который производится расчет, также включается в общее количество дней невыплаты.

Шаг 3. Выбрать нужную ставку рефинансирования.

От действующей ставки берется процент для вычисления пени при задержке. Ставка постоянно меняется, необходимо брать действующий процент на тот день, когда числится задолженность.

В онлайн калькуляторе можно выбрать нужный процент. Если период просрочки захватывает несколько размеров ставки, то расчет проводится по каждой отдельно. Ниже в примере даны пояснения, как это сделать правильно с помощью онлайн калькулятора.

Пример при просрочке выплаты денег для 2019 года

Исходные данные:

- Работодатель задержал сотруднику заработную плату. Сумма задержки = 52 000 руб.

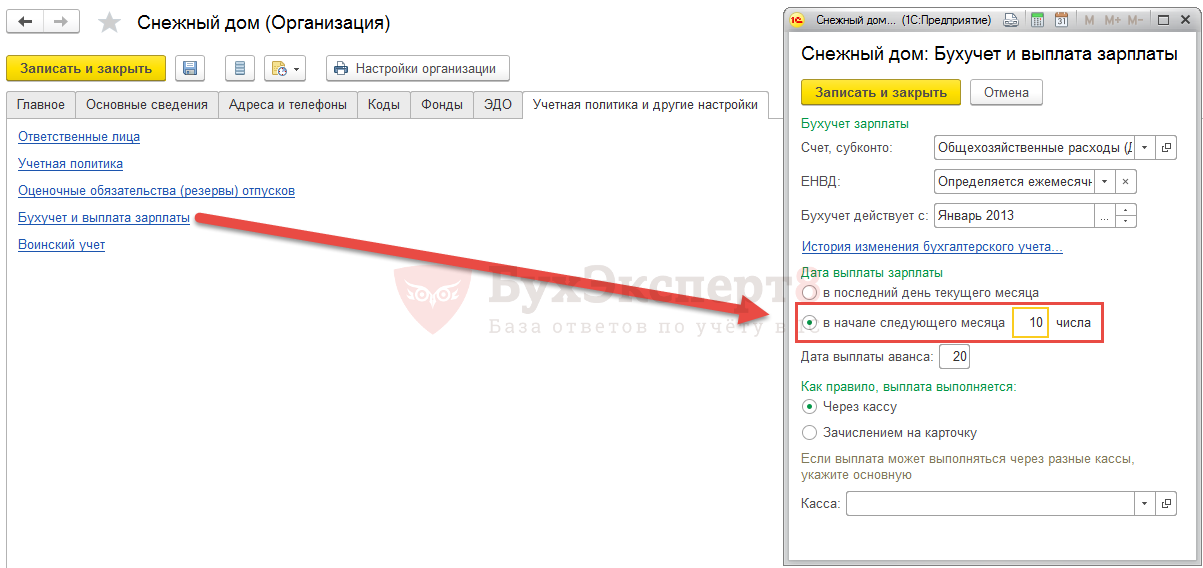

- Дни выплаты зарплаты в организации — 25 число текущего и 10 число следующего месяца.

- Первый день просрочки — 11 марта 2019 г.

- День проведения вычислений — 10 апреля 2019 г.

- Ставка рефинансирования: до 25 марта включительно — 7,5, с 26 марта — 7,25%.

Как рассчитать компенсацию в калькуляторе:

Так как в период невыплаты зарплаты ставка меняется, то отдельно нужно произвести расчет по каждой:

- в период действия 7,5% — 15 дней задержки;

- в период 7,25% — 16 дней задержки.

Расчет для 7,5 процентов:

- в первое поле вносится 52000;

- во второе — 15;

- в третье — 7,5%.

Результат вычислений в калькуляторе:

Расчет для 7,25 процентов:

- в первое поле калькулятор 52000;

- во второе — 16;

- в третье — 7,25%.

Результат онлайн вычислений:

Далее нужно сложить полученные суммы компенсации = 390 + 402,13 = 792,13.

Данную сумму пени должен заплатить работодатель в связи с невыплатой суммы 52 000 в установленный срок 10 марта.

Если сумму задолженности по зарплате работодатель погашает, то последний день периода просрочки приходится на день погашения долга.

Нужно ли удерживать НДФЛ и начислять взносы?

Формулы для расчета пени при невыплате зарплаты

В данном онлайн калькуляторе заложены для расчета денежной компенсации следующие формулы:

Главное при расчете взять правильную ставку рефинансирования, которая приравнивается к ключевой. Последнюю, в свою очередь, устанавливает ЦБ РФ. Размер процента регулярно меняется, поэтому следует уточнять, какая именно ставка действовала в период просрочки по выплате зарплаты.

Также следует правильно посчитать дни задержки:

- первый день просрочки — число, идущее за сроком выплаты;

- последний — день проведения расчетов или день погашения долга по заработной плате работодателем.

Налогообложение

Денежная компенсация не облагается НДФЛ, поэтому выплачивается работнику вся начисленная сумма.

При этом страховые взносы нужно начислить по всем правилам. Суммарный процент отчислений составляет 30%:

- 5,1% — медицинские взносы;

- 2,9% — взносы на временную нетрудоспособность и материнство;

- 22% — пенсионные отчисления;

- от 0,2% — травматизм.

Срок уплаты страховых отчислений — не позднее 15-того числа месяца, следующего за месяцем выплаты компенсации.

|

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно: — Москва — — Санкт-Петербург — — Другие регионы — |

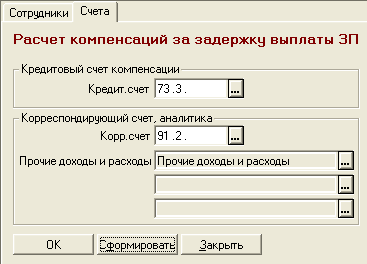

Налоговый учет расходов

Компенсация за задержку выплаты зарплаты предусмотрена трудовым законодательством. Она представляет собой санкцию за нарушение условий трудового (коллективного) договора. Это следует изстатьи 236.

Расходы по выплате компенсации за задержку зарплаты не считаются внереализационными расходами в виде санкций за нарушение договорных обязательств (). Обязанность по выплате компенсации за задержку зарплаты предусмотрена трудовым законодательством, а пункта 1 статьи 265 Налогового кодекса РФ распространяется на гражданско-правовые отношения ().

Кроме того, компенсация за задержку выплаты зарплаты не связана с режимом работы и условиями труда (). Поэтому указанные выплаты не уменьшают налогооблагаемую прибыль как расходы на оплату труда ().

Есть аргументы, позволяющие учесть сумму компенсации за задержку зарплаты в составе расходов (внереализационных или расходов на оплату труда). Они заключаются в следующем.

Основанием для включения компенсации за задержку зарплаты в состав внереализационных расходов является то, что пункта 1 статьи 265 Налогового кодекса РФ прямо не указывает, при нарушении каких договорных обязательств — гражданско-правовых или трудовых — она применяется. Поэтому этот подпункт можно применить и в отношении компенсации за задержку зарплаты.

Кроме того, такая компенсация не поименована в Налогового кодекса РФ как расходы, не учитываемые при налогообложении прибыли. Следовательно, ее можно учесть в составе внереализационных расходов. Такая позиция подтверждается и судебной практикой (см., например, , ФАС Уральского округа от 14 апреля 2008 г. № Ф09-2239/08-С3 , ФАС Поволжского округа от 8 июня 2007 г. № А49-6366/2006).

Компенсацию за задержку зарплаты можно учесть и в составе расходов на оплату труда. Объясняется это так. Налогооблагаемую прибыль уменьшают любые выплаты сотрудникам в денежной и (или) натуральной форме, в том числе компенсационные начисления, предусмотренные трудовыми и (или) коллективными договорами (). Исключение составляют выплаты, перечисленные в Налогового кодекса РФ. При расчете налоговой базы по налогу на прибыль их нельзя учесть ни при каких условиях.

Кроме того, перечень расходов на оплату труда, которые учитываются при налого-обложении прибыли, открыт (). Поэтому компенсацию за задержку зарплаты можно учесть и в составе расходов на оплату труда. Подтверждает такой вывод и ФАС Московского округа в .

При таких обстоятельствах организация может самостоятельно принять решение, к какой именно группе расходов отнести затраты, связанные с выплатой компенсации за задержку зарплаты ().

Упрощенка. Если организация применяет упрощенку с объектом налогообложения «доходы», компенсацию за задержку зарплаты при расчете единого налога не учитывайте ().

Если же компания платит налог с разницы между доходами и расходами, то тут ситуация такая. Организация может уменьшить полученные доходы на расходы на оплату труда (). В расходы на оплату труда включаются в том числе компенсационные начисления, связанные с режимом работы или условиями труда, предусмотренные нормами законодательства России, трудовыми (коллективными) договорами (, ст. 346.16 НК РФ).

Компенсация за задержку выплаты зарплаты не связана с режимом работы и условиями труда (). Поэтому учесть компенсацию за задержку выплаты зарплаты в составе расходов на оплату труда нельзя. Аналогичный вывод содержится в .

Такие же разъяснения приведены в письмах Минфина России и . Несмотря на то что разъяснения специалистов финансового ведомства адресованы плательщикам налога на прибыль, ими могут руководствоваться и организации на упрощенке ().

Есть аргументы, позволяющие учесть сумму компенсации за задержку зарплаты в составе расходов на оплату труда. Они заключаются в следующем.

В расходы на оплату труда включаются любые начисления сотрудникам в денежной и (или) натуральной форме, в том числе компенсационные начисления, предусмотренные трудовыми и (или) коллективными договорами (, ст. 255, ст. 346.16 НК РФ). Кроме того, перечень расходов на оплату труда, которые учитываются при налогообложении прибыли, открыт ( ст. 255, ст. 346.16 НК РФ). Поэтому компенсацию за задержку зарплаты можно учесть в составе расходов на оплату труда при расчете единого налога при упрощенке.

Подтверждает такой вывод ФАС Московского округа в . Указанное постановление посвящено организациям на общей системе налогообложения. Однако выводами, сделанными в нем, могут руководствоваться и организации на упрощенке ().

ЕНВД. Если организация платит ЕНВД, сумма компенсации за задержку зарплаты никак не повлияет на расчет налога. Ведь ЕНВД рассчитывают исходя из вмененного дохода ().

Подробнее:

Какая компенсация положена работникам за задержку зарплаты в 2018 году

Статьей 136 ТК РФ предусмотрено, что заработная плата должна начисляться работнику два раза в месяц. Данное требование закона является императивным, то есть обязательным. Из этого следует, что любой договор (индивидуальный или коллективный), устанавливающий количество оплат реже, чем два раза в месяц, по определению признается ничтожным. Соответственно, любая задержка в выплатах трудового вознаграждения, является противозаконной. При этом под трудовым вознаграждением понимаются все выплаты работодателя, причитающиеся работнику за выполняемый им труд. К ним относятся отпускные, декретные, за время нахождения на больничном. В равной степени это относится и к выплатам продукцией, зерном, дровами и т.д.

Исчисление сроков задержки выплат начинается со дня, следующего за датой начисления. Поэтому никакие рассуждения о «минимальных сроках», «разумных сроках» задержки не имеют под собой законного обоснования.

Каждый день задержки подлежит штрафной компенсации или, иначе, пени. Размеры пени, как правило, устанавливаются коллективным договором и обычно являются минимальными от установленных законом. Законом же компенсация устанавливается в размере 1/150 от величины ключевой ставки ЦБ РФ за каждый день просрочки выплат.

Что такое ключевая ставка

Следует помнить, что ключевая ставка ЦБ – это изменяемая цифра, размер который устанавливается в зависимости от экономических условий в стране. По сути, ключевая ставка – это отношения ЦБ с другими банками, то есть процентная ставка, под которую ЦБ выдает кредиты другим банкам. Эта же ставка является регулятором всех минимальных процентных ставок. Если в 2014 году процентная ставка составляла 17%, то в 2018 году она снизилась до 7,5%. Таким образом, пеня за задержку заработной платы в 2018 году привязана к цифре 7,5.

Исчисление компенсации на самом деле несложный процесс и выглядеть он будет следующим образом.

- 7,5% ÷ 150 = 0,05% от суммы задолженности за день просрочки.

- Сумма задолженности ÷ 0,05 = ежедневная пеня.

- Ежедневная пеня × количество дней просрочки = сумма компенсации.

Пример: заработная плата составляет 26000 рублей в месяц. Срок задержки выплаты – 20 дней.

- 26000 ÷ 0,05% = 13 рублей за день просрочки.

- 13 × 20 = 260 рублей за 20 дней задержки выплаты.

Какие факторы влияют на окончательную сумму выплаты компенсационных средств

- Количество дней, на которые задерживается выплата.

- Собственно сумма задержанной зарплаты.

- Ключевая ставка, которая действует на срок задержки выплаты.

Каким образом можно проследить зависимость между этими факторами и суммой компенсации? Что зависит от работодателя?

Калькулятор расчета компенсации

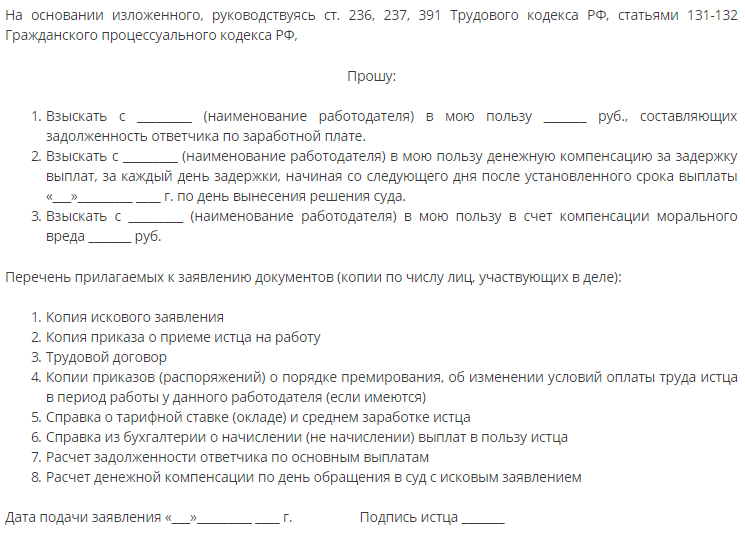

Рассчитать компенсацию по ТК РФ достаточно просто. Существует формула, по которой производится расчет. Она имеет следующий вид:

Что касается дней, то их число рассчитывается таким образом, что все дни, начиная с первого дня задержки считаются. Таким образом, все выходные и праздничные дни также считаются днями задержки. Срок невыплаты зарплаты – это число дней с момента не начисления на счет сотрудника средств до дня фактического их начисления на счет.

Приведем пример расчета компенсации. Например, предприниматель задолжал работнику заработную плату в размере 100 000 рублей. Срок задержки составляет 60 календарных дней. На срок задержки зарплаты действовала ключевая ставка 9. Произведем элементарные математические операции и найдем сумму компенсации.

100 000*9%/150*60=3600 рублей – это минимальный размер установленной законом компенсации, которую получит работник за несвоевременную выплату предпринимателем заработанных средств.

Если в процессе ожидания, то есть во время периода задержки выплаты, ключевая ставка менялась, то расчет выплаты должен производиться по соответствующим периодам.

Очень важный момент – это то, что в определенных на законодательном уровне рамках процентные ставки не облагаются налогом на доходы физических лиц. Это будет производиться только в том случае, если размер выплаты будет превышать суммы, которые указаны в законодательных документах трудового кодекса (ТК РФ). Начисление или не начисление налогов регламентируется Налоговым Кодексом Российской Федерации, а именно статья 217 пункт 3 абзац 11. Однако страховые взносы начисляются и на компенсационные средства. Перерасчет зарплаты производиться в последний день просрочки.

Компенсация за задержку зарплаты в 2018 году

Обращение в комиссию по трудовым спорам Если на предприятии работает комиссия, решающая трудовые раздоры различного рода между управляющим составом и прочим наемным персоналом, потерпевшему работнику нужно изначально обратиться туда. Представительский рабочий орган – профсоюз – обязан разбираться по заявлению и представить результат за 10 дней. Поступившее заявление в непременном порядке подлежит регистрации данной комиссией. Такая претензия подается как индивидуально, так и совместно. Гражданину следует обратиться в комиссию в трехмесячный период с фактического момента неуплаты. Предусматривается рассмотрение спора в присутствии работника либо отсутствии по его письменному волеизъявлению.

Заявление на компенсацию должно содержать подлинную информацию с отражением определенных фактов по существу, непременное указание ФИО, должности, подразделения и контактной информации.