Государственная пошлина при вступлении в наследство по закону и по завещанию

На практике граждане часто не понимают, при вступлении в наследство какие налоги платятся и, путают налогообложение с другими видами платежей. Так, существуют два вида затрат при выполнении сделок с собственностью. К ним относятся:

- налог – это обязательные отчисления в пользу государства в размере 13 процентов от общей суммы прибыли (этот сбор должен уплачиваться в банке по реквизитам, полученным в налоговой службе и расчет суммы отчислений, будет зависеть от стоимости приобретенной недвижимой и движимой собственности, что подтверждается поданной декларацией о доходах);

- госпошлина – фиксированная плата за оформление документов, связанных со вступлением в наследственные права (оплачивается в нотариальной конторе или банке по расчетному счету и зависит от ассортимента функций, выполняемых юристом при этой процедуре).

Налог на наследство (при получении в собственность квартиры или другого имущества) не взимается, но оплата государственной пошлины обязательная всегда.

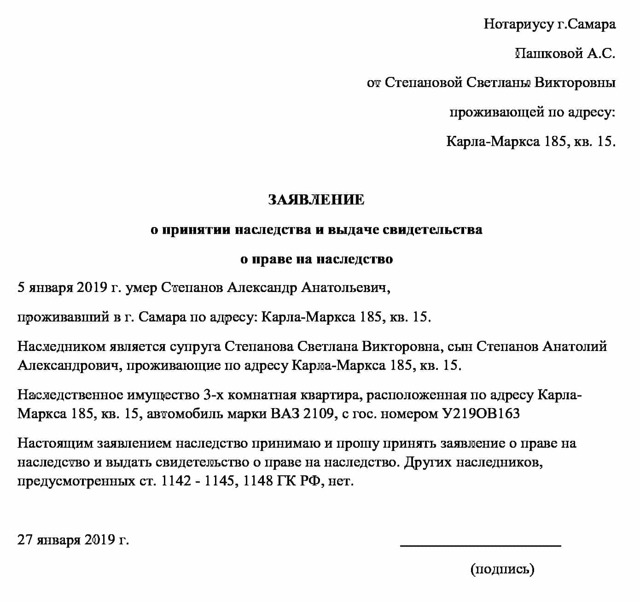

Наследство по закону (без завещания) и госпошлина

Облагается ли налогом наследство, не зависит от того, в какой способ имущественные права передаются претендентам на материальные блага. Но от этого в полной мере зависит сумма отчислений в государственную казну. Так, чаще всего на практике применяется способ передачи ценностей наследникам на основании законной очередности. К особенностям процедуры относятся:

- получить материальные блага могут только родственники наследодателя, связанные с гражданином узами родства;

- первоочередное право на наследство сохраняется за близкими первого уровня родства;

- блага распределяются в равных долях между претендентами одного уровня;

- ценности переходят по наследству последовательно, то есть, если нет кандидатов первой очереди, то претендовать на имущество будут представители второго уровня родства.

Вступление в наследственные права на основании законной очереди будет происходить в таких случаях:

- погибший гражданин не оставил после себя завещания;

- завещательное письмо признано недействительным;

- кандидаты на наследуемые блага по завещанию отказались от своих претензий на ценности;

- в распоряжении с последней волей умершего гражданина описан порядок реализации только части собственности, а не всего имущества.

Налог с такого наследства взиматься не будет, но в обязательном порядке нужно выплатить всю сумму государственной пошлины. И, поскольку права собственности оформляются в отношении каждого гражданина отдельно, то и оплата услуг нотариуса должна компенсироваться персонально каждым наследником. Сколько придется заплатить, зависит от таких факторов:

- степень родства наследника и наследодателя;

- актуальная оценочная стоимость наследуемых материальных ценностей.

Поскольку в порядке законной очереди претендовать на имущество могут только родственники, каждому гражданину придется выплатить 0,3 процента от общей стоимости квартиры или дома. Граничный размер отчислений не может превышать 100 тысяч рублей, если имущество получают родные.

В противном случае, если бы наследовали посторонние граждане, размер отчислений составил бы 0,6% от ценности собственности. Для посторонних лиц максимальная сумма уплаты должна составлять 1 000 000 рублей.

https://youtube.com/watch?v=cvLBgeciaAk

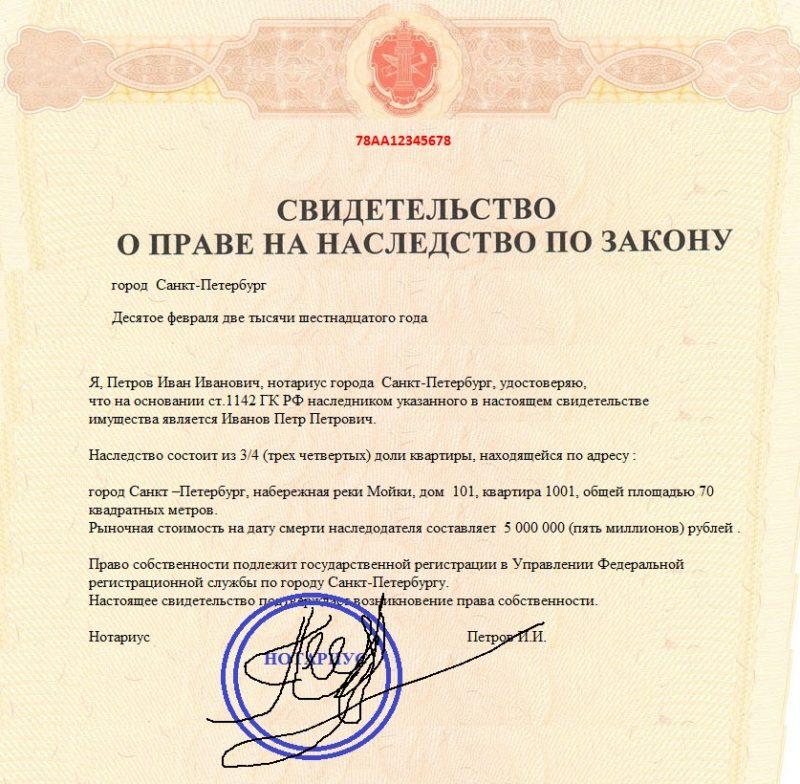

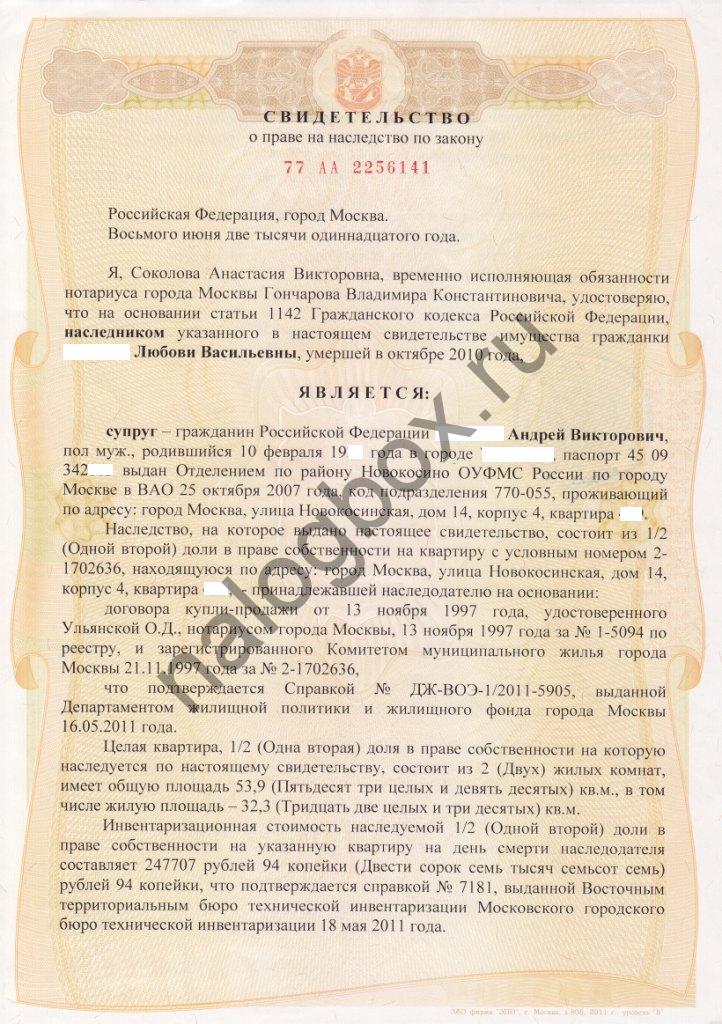

Наследование по завещанию и госпошлина

Приобретение наследства также может происходить на основании завещания, если такой документ был составлен и нотариально утвержден гражданином до его смерти. Согласно Гражданскому кодексу получение материальных благ наследниками будет происходить на основании таких принципов:

- распределение ценностей может осуществляться между родственниками и посторонними гражданами;

- каждый кандидат на имущество может получить разную долю собственности;

- дополнительно могут выделяться обязательные доли наследства в обход завещания (претендовать на имущество могут несовершеннолетние дети, недееспособные дети, родители и супруги);

- допускается фиксирование дополнительных условий вступления в наследственные права.

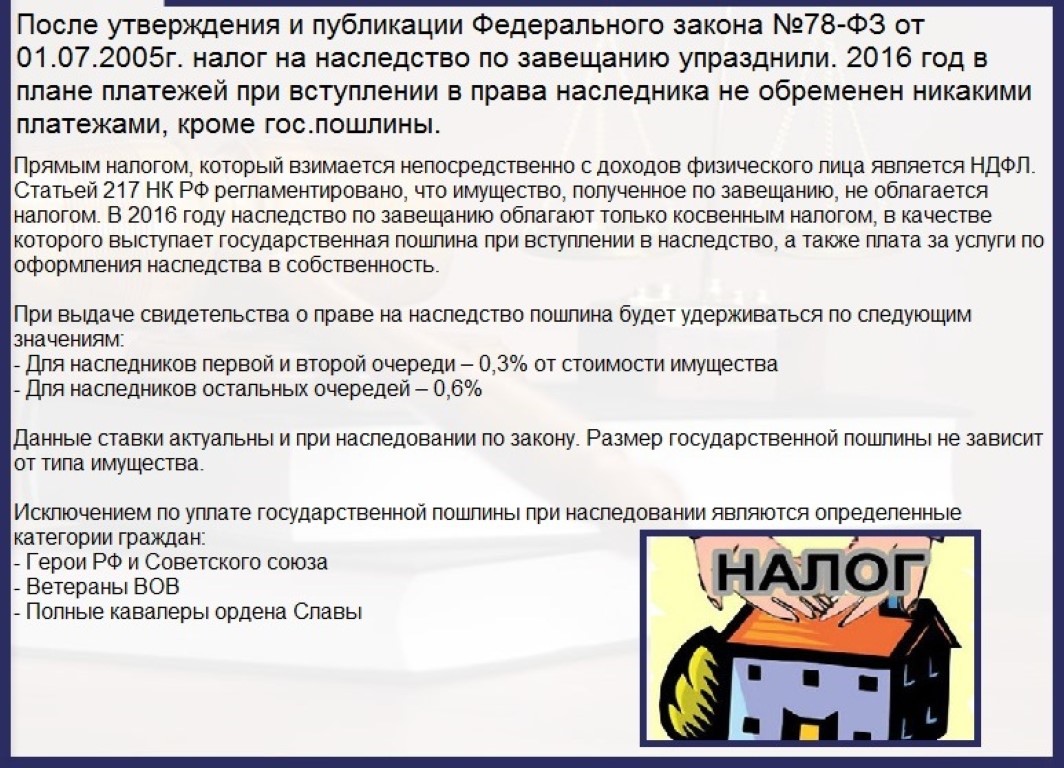

На наследство налог ни косвенный, ни прямой налог — не взимаются. Это зафиксировано в положениях НК Российской Федерации. Но нельзя забывать об оплате суммы государственной пошлины. Выплачивать НДФЛ не нужно, независимо от типа получаемых объектов (недвижимость, земельные участки, деньги). А размер госпошлины составит:

- 0,3% — для близких родственников (максимум 100 тысяч рублей);

- 0,6% — для посторонних граждан (не больше 1 миллиона рублей).

Важно! В расчет принимается актуальная цена той доли наследства, которую получил каждый кандидат отдельно

Налоговые обязанности

Налог на недвижимость.

Налоги на недвижимое имущество предстоит оплачивать сразу же после вступления в права наследства, а не тогда, когда вы его приняли

Вы обязаны погасить имущественные налоги, которые были на момент смерти завещателя или были начислены с момента его смерти ко времени вступления в права.

Важно! Если есть льготы на оплату налога, то можно отнести нужные документы в налоговую службу, где налоги пересчитают, а лишнюю оплату вернут или зачтут как будущую оплату.

Налог на транспорт.

После получения в наследство автотранспортного средства и его регистрации наследник обязан выплатить транспортный налог, в том числе долг по нему. Размер налогов определяется субъектом РФ, в котором находится транспорт.

Налогом не облагается сельхозтехника, лодки мощностью менее 5 л.с., промысловые суда, легковые машины до 100 л.с., которыми пользуются инвалиды и иные социально защищенные граждане.

Налог на земельный участок.

Не платят земельный налог:

- Малочисленные народности (Дальний Восток, Север, Сибирь).

- Народы, использующие землю для сохранения традиционного жизненного уклада.

Размер налога на сады и огороды, землю для построек и участки сельского хозяйства – 0,3% цены земли. Для других участков – 1,5%.

Об авторе

Андрей Сверидов

В 1996 году окончил Московскую государственную юридическую академию по специальности «Юриспруденция», кандидат юридических наук (2000 год). С 2000 года специализируется на спорных вопросах связанных с наследством и дарением.

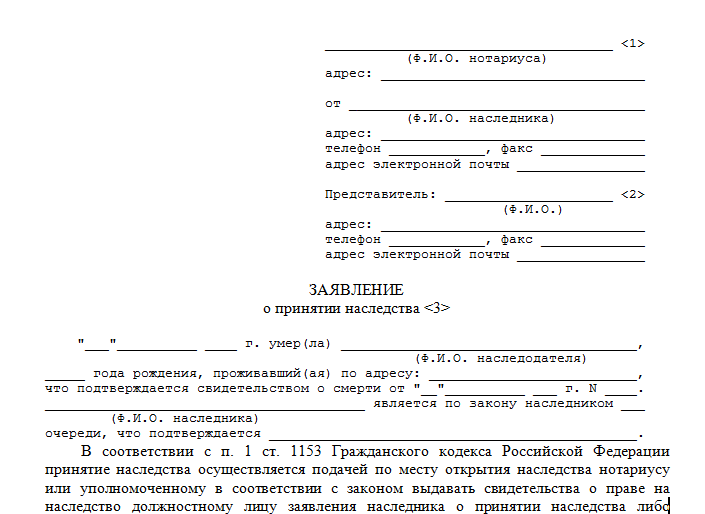

Льготы при уплате госпошлины

В случае с нижеперечисленными типами имущественных объектов госпошлина при вступлении в наследственные права не погашается:

- жилое помещение, где получатели наследства и скончавшийся человек проживали вместе (потребуется предоставить подтверждающие данный факт документы);

- авторские вознаграждения, пенсионные выплаты, депозиты в банковских учреждениях;

- денежные суммы по страхованию;

- имущественные объекты людей, которые скончались при выполнении своего гражданского долга или пострадали от политических репрессий в прошлом.

Дополнительно отечественное законодательство устанавливает перечень получателей наследства, которые полностью освобождаются от погашения госпошлины:

- получатели наследства, которые на момент открытия дела не достигли совершеннолетия;

- наследники, обладающие серьезными психическими заболеваниями;

- участники Великой Отечественной Войны;

- кавалеры ордена Славы и герои СССР, РФ.

При этом получатели наследства, причисляющиеся ко 2 и 3 группе инвалидности, платят только половину госпошлины.

Данные льготы действуют на погашение госпошлин, размер которых определен в этом году по НК РФ на наследство согласно завещательному документу или по закону.

Можно ли не платить?

Последствия

На законодательном уровне допустимы варианты освобождения от уплаты налога, обусловленного вступлением в наследство только в том случае, если наследник принадлежит к льготной категории субъектов.

Если речь идет об уплате подоходного налога при продаже унаследованного имущества, то субъект может быть освобожден в случае:

- сумма налогового вычета равна заявленной продажной стоимости объекта;

- наследником продаваемой квартиры выступает организация, чья деятельность является убыточной или она имеет налоговые послабления.

В качестве последствий за неуплату наследником обязательных платежей взимаются штрафы.

Размеры штрафов

- 5% от суммы налога, подлежащего уплате – за несвоевременное предоставление отчетности по доходу (сумма штрафа не может превышать 30% от размеров налога);

- 20% от суммы налога – за сокрытие налогооблагаемого дохода (при этом, сумму основного налога также придется уплатить);

- 1/300 ставки рефинансирования (за каждый день просрочки) – пеня за просрочку уплаты задекларированного дохода.

Существующие льготы

- при оформлении претендентами жилплощади в собственность, если они проживали в квартире, комнате или доме, указанных в завещании, до смерти наследодателя и продолжают жить там уже после кончины;

- при передаче деревенского дома, в котором проживают и ведут хозяйство;

- при получении денег на банковских счетах, сумм авторских вознаграждений, пенсий и других соцвыплат;

- получатели не достигли совершеннолетия (в т.ч. и при оплате услуг представителем, который защищает интересы несовершеннолетнего или лиц, официально признанных недееспособными);

- когда наследодатель погиб в результате исполнения гражданского или военного долга, служебных обязанностей (также лица, умершие в течение года от ранения, полученного ранее, при несении службы);

- когда имущество переходит от лица, скончавшегося из-за политических репрессий;

- Герои СССР или РФ;

- полные кавалеры Ордена Славы;

- участники или инвалиды ВОВ и приравненные к ним лица;

- преемники интеллектуальной собственности;

- ликвидаторы (и их семьи) аварии на Чернобыльской атомной электростанции первой и второй категорий или третьей и четвертой групп, если они живут или работают в зоне отчуждения.

Перечисленные категории от уплаты налога освобождаются полностью. Существуют и частичные льготы на положенное наследство физическим лицам:

- При наличии страховки у наследодателя на работе (если он погиб в процессе трудовой деятельности) преемники освобождаются от пошлины при выплатах за страхование жизни скончавшегося. Это же касается и военных, погибших на службе.

- Люди с группой инвалидности.

Налог уплачивается нотариусу, который занимается оформлением документов. После оплаты пошлины на выдачу свидетельства наследник признается законным владельцем. Представитель нотариальной конторы не вправе отказать в предоставлении положенной скидки. Однако он может попросить справки, подтверждающие факт принадлежности к льготной категории. Выдача документов возможна только после этого.

Ставки налога и размер госпошлины

Виды и размер пошлин

Размер пошлины, установленный в пользу нотариуса, ведущего дело о наследстве, имеет следующие ставки:

- 0,3% от рыночной или кадастровой стоимости наследства – для родственников, имеющих близкое родство с наследодателем (названные наследниками 1 и 2 порядка);

- 0,6% — для всех остальных наследников (с 3-7 очередь и лиц, не имеющих родства с волеизъявителем).

На законодательном уровне установлены лимиты по нотариальным отчислениям с наследства.

Близкие родственники, названные в числе 1 и 2 очереди наследования, уплачивают госпошлину, не превышающую 100 тысяч от суммы наследственной массы. Наследники последующих очередей – не более 1 млн. от стоимости наследства.

Как влияет способ наследования?

Способ наследования не оказывает влияния на порядок начисления и способ расчета государственной пошлины за вступление в наследство.

Вне зависимости от того, по закону или завещанию осуществляется наследование, на размер нотариального тарифа оказывают влияние только два следующих обстоятельства:

- близость родственных связей между наследников и наследодателем;

- стоимостная оценка наследственной массы.

Сколько платить, если наследников несколько?

Дела с несколькими наследниками, обычно, оплачиваются каждым из призванных к наследованию на основе пропорции, которая зависит от объема причитающегося имущества.

Также может применяться принцип равноправия – оплата в равных долях каждым наследником.

Льготы

По общему правилу, от обязательных взносов и налогообложения освобождены:

- участники и инвалиды ВОВ;

- призванные к награде Ордена Славы, Мужества;

- герои РФ, СССР.

При наличии статуса инвалида I или II группы действует льгота в виде 50% скидки на услугу.

Как рассчитать?

Расчет косвенного налога (нотариального тарифа) осуществляется исходя из стоимости наследуемого имущества и производится по формуле:

госпошлина = (стоимость имущества*нотариальный тариф (0,3% или 0,6%)): 100

Так, если стоимость наследства составит 400000 рублей, то:

- близкие родственники уплатят нотариальный тариф в размере 1200 рублей;

- дальние родственники и наследники, не имеющие родственных уз – 2400 рублей.