Как выбрать

В соответствии с Гражданским кодексом РФ индивидуальный предприниматель имеет право выбрать почти любой вид деятельности. Но в некоторых сферах сначала требуется получить соответствующие разрешения и допуски, а отдельные направления для ИП являются запретными.

Обычные

К обычным ВД относится большая часть разновидностей бизнеса. Главным условием является гарантированная безопасность для жизни и здоровья потребителей и сотрудников. Поэтому, выбирая обычный вид деятельности, предпринимателю не нужно иметь специальное образование, получать разрешение государственных служб, оформлять особые справки и иметь лицензии.

Начать работу в этих случаях ИП может сразу же после регистрации в ЕГРИП:

- Бытовые услуги.

- Рекламные услуги.

- Консалтинговое и юридическое сопровождение.

- Издательская деятельность и полиграфия.

- Организация развлекательных мероприятий.

- Подбор персонала.

- Торговля оптом.

- Разные виды творческой деятельности.

- Перевозки с использованием легкового транспорта.

- Розничная торговля некоторыми видами товаров.

Требующие согласования и разрешения

В некоторых сферах бизнеса для того, чтобы приступить к работе, предварительно нужно получить разрешение ряда контролирующих органов, которые проверяют уровень безопасности рабочих мест, вероятность причинения вреда сотрудникам и потребителям.

В некоторых сферах бизнеса для того, чтобы приступить к работе, предварительно нужно получить разрешение ряда контролирующих органов, которые проверяют уровень безопасности рабочих мест, вероятность причинения вреда сотрудникам и потребителям.

Контролю подвергаются техническое состояние помещений и исполнение санитарных норм. Разрешение о запуске бизнеса выдает соответствующая служба: санитарно-эпидемиологическая, пожарная инспекция, МЧС, городская администрация, управление градостроения и архитектуры и т.д.

Пока не будут готовы документы от всех необходимых контролирующих организаций, ИП не может начать работу.

В группу видов деятельности, требующих разрешения и согласования, входят такие направления, как:

- Розничная торговля продуктами питания.

- Организация общественного питания (кафе, рестораны, бары, столовые и прочее).

- Производство продуктов питания (пекарни, колбасный цех, коптильня и т.д.

- Изготовление товаров народного потребления.

- Развлекательные услуги, предполагающие возможность получения травм (тир, пейнтбольный клуб).

- Косметические услуги, парикмахерские, маникюрные кабинеты, SPA-салоны и другие услуги для поддержания красоты.

Лицензируемые

Есть ВД, заниматься которыми можно, только получив соответствующую лицензию. Деятельность, подлежащая лицензированию, находится под контролем федеральных законов.

Есть ВД, заниматься которыми можно, только получив соответствующую лицензию. Деятельность, подлежащая лицензированию, находится под контролем федеральных законов.

Для получения лицензии требуется выполнить ряд установленных условий, касающихся параметров используемых помещений, технического оснащения, наличия необходимых документов, уровня квалификации исполнителей.

Список всех доступных для ИП видов деятельности, для осуществления которых обязательна лицензия, состоит из 50 пунктов.

В них включены:

- Частная охрана, поисковая служба.

- Перевозки пассажиров.

- Изготовление некоторых лекарственных средств и медицинского оборудования.

- Врачебная деятельность.

- Услуги в сфере образования.

- Деятельность, связанная с гидрометеорологией или геофизикой.

- Работа, имеющая отношение к военной или авиационной технике.

- Деятельность, предполагающая хранение, транспортировку и использование пожароопасных и химических средств.

- Розничная торговля акцизным товаром (алкоголь, табак).

Запрещенные

На определенные виды работы для ИП стоит запрет. К ним относятся отрасли военной и химической промышленности, деятельность в сфере экономики и финансов, а также всё, что может угрожать жизни людей.

Если предприниматель желает работать в каком-то из перечисленных направлений, необходимо организовывать юридическое лицо, имеющее иной список полномочий и обязательств в отличии от ИП.

В перечень из 40 запрещенных для ИП видов деятельности входят:

- Производство и оптовая торговля алкоголя.

- Распространение оружия и боеприпасов (патронов, запчастей).

- Создание, испытание и ремонт военной техники.

- Деятельность в сфере освоения космоса.

- Изготовление и хранение взрывчатых веществ.

- Работа по продаже электроэнергии.

- Деятельность, связанная с наркотическими веществами.

- Организация негосударственных пенсионных и паевых инвестиционных фондов.

- Деятельность в банковской сфере.

- Всё, что имеет отношение к азартным играм.

- СМИ на телевидении и радио.

- Пассажирские и грузовые перевозки с использованием воздушного транспорта.

- Промышленность, причиняющая вред окружающей среде.

Как происходить добавление видов деятельности ИП, можно узнать на данном видео.

Рассмотрим плюсы и минусы ИП

Плюсы ИП

Первое с чем столкнется будущий бизнесмен – это регистрация. Одним из преимуществ ИП можно считать простоту регистрации. Она намного проще, чем для юридического лица. Тут необходимо собрать такой пакет документов:

- документ, удостоверяющий личность (преимущественно паспорт);

- заявление для регистрации;

- прописка;

- квитанция, которая показывает оплату госпошлины (800 рублей, а иногда 560 рублей);

- нотариально заверенная доверенность, если регистрация проводится не конкретно владельцем, а доверенным лицом (бухгалтером, например).

Важно! У ИП нет специального юридического адреса. Также нет уставного капитала

Среди других преимуществ:

- Система налогообложения. Плюс индивидуального предпринимателя в том, что он освобождается от определенных налогов, которые должны платить ЮЛ (например, налог на прибыль). Также ИП должен делать уплату налогов раз в квартал (на УПС) или подавать годовую декларацию (на ОСН).

- Операции наличными. ИП может проводить расчетные операции не только безналичным расчетом, но и наличными. Это может происходить без кассового аппарата, что упрощает процедуру ещё больше.

- Счёт и печать. Можно не открывать счёт в банке и не получать свою печать, что также снижает количество потраченных средств и времени.

- Право собственности. Так как это дело предприниматель создает сам, управляет им и курирует, то, во-первых, он сам себе хозяин: он строит своё дело, как хочет, а во-вторых, ему не нужно собирать каждый год акционеров.

- Финансовая независимость. Если есть необходимость снять деньги со счет фирмы, то бизнесмен может это сделать в любой момент, когда понадобится, если есть деньги на фирме.

- Ликвидация. Для того, чтобы закрыть ИП понадобится всего до 5 рабочих дней, в то время как для ООО процедура сложнее и дольше;

- Из-за того, что ИП меньше чем ООО, то соответственно ответственность и штрафы ниже, хотя права, по сути, одни и те же. А также, из-за того, что ИП не очень большое, то количество проверок меньше из-за лояльности проверяющих органов к данному виду деятельности.

- Широкий выбор систем налогообложения. Можно использовать УСН 6% или 15%, ЕНВД, ЕСХН и даже Патент, а он, в свою очередь, снижает количество расходов.

- Чаще всего индивидуальные предприниматели не документируют всю свою деятельность, а всего лишь открывают филиалы в иных регионах.

Системы налогообложения

Минусы ИП

- Ответственность. Бизнесмен полностью отвечает за собственное дело, поэтому если что-то идет не по плану, то вся ответственность на нем. Также при ситуации с банкротством кредиторы заберут всё имущество, даже личное. В данном случае, у ООО есть выгода: там изымают только уставной капитал.

- При непогашенных налогах ИП не сможет закрыть бизнес. Только после полной оулаты.

- ИП не может заниматься определенными видами деятельностями, например оптовым изготовлением алкоголя, медицинских препаратов, военных товаров. А также ИП не сможет заниматься инвестициями, банковским делом, охранным бизнесом и ломбардами. Турагенства в рамках ИП могут быть лишь посредниками.

- Пенсионный фонд. Хотя некоторые налоги ИП не платит, но все равно должен вносить часть денег в Пенсионный фонд. Это не зависит от того, ведется деятельность или нет, и не зависит от наличия убытков или их отсутствия. НДС также уплачивается.

- Отчетность ведется по месту регистрации.

- Сотрудничество. Из-за того, что у ЮЛ больше схожестей (например, система налогообложения), то им чаще всего лучше и выгоднее работать друг с другом для оптимизации процесса, чем с ИП. Также к ИП меньшая степень доверия из-за того, что организация не очень масштабная.

- Система налогообложения. ИП не может снизить базу налогообложения, в то время как ООО может указывать убытки за предыдущие годы.

- Бизнесмен не может заниматься покупкой, продажей или переоформлением предпринимательства.

- Так как акционеров собирать не нужно, то бизнес сложнее было бы расширить из-за того, что нет этих же акционеров/соучредителей.

Налоги

Плюсы ИП

- К безусловным плюсам ИП можно отнести простую регистрацию. Для того, чтобы встать на учет в налоговом органе в качестве индивидуального предпринимателя достаточно всего трех документов: паспорта и его копии, заявления на регистрацию и квитанции об оплате госпошлины. Госпошлина составляет всего 800 рублей, а подать документы на регистрацию ИП можно через интернет, что еще больше упрощает процедуру.

- Нет строгой необходимости открывать расчетный счет в банке, приобретать печать, вести контрольно-кассовый учет. При этом, расчеты можно проводить наличными средствами, а в качестве подтверждающих документов использовать бланки строгой отчетности.

- Не нужно иметь средства для их внесения в уставной капитал.

- Индивидуальный предприниматель не обязан фиксировать все свои внутренние и внешние действия, связанные с деятельностью предприятия, документально.

- ИП имеет право самостоятельно и единолично принимать все решения, касающиеся текущего ведения бизнеса и его перспектив.

- Нет необходимости вести строгий внутренний и внешний бухгалтерский учет и содержать в штате бухгалтера. Отчетность у ИП минимальная, декларацию достаточно подавать в налоговые органы всего один раз в год, так что пользоваться бухгалтерскими услугами можно на аутсорсинге.

- ИП имеет право на свободное использование финансовых средств. Независимо от размера суммы и целей ее расходования, индивидуальный предприниматель вправе в любой момент извлечь ее из кассы или снять с расчетного счета, если таковой имеется. Все оборотные средства ИП считаются его собственностью.

- Индивидуальный предприниматель имеет меньшее налоговое бремя. К примеру, ИП нет необходимости вносить на баланс какое-либо оборудование или имущество, а, значит, и платить налог на имущество тоже не надо.

- При практически равных правах с юридическими лицами, размер штрафов и ответственности для ИП в случае каких-либо административных нарушений значительно ниже, чем для предприятий других организационно-правовых форм.

- При своевременной оплате взносов в пенсионный фонд, индивидуальный предприниматель может принять к зачету всю сумму страховых платежей и тем самым существенно уменьшить налог за прошедший налоговый период.

- Более редкие проверки со стороны налоговых и других контролирующих органов. Вообще, как показывает практика, даже суды и правоохранительные органы относятся к ИП более лояльно, нежели к другим организациям.

- Открытие представительств в других городах и регионах не требует внесения изменений в регистрационные данные. Для индивидуального предпринимателя достаточно просто открыть новую «точку» под своим именем.

- Возможность патентной системы налогообложения. Этот специальный налоговый режим, разрешенный только для ИП, позволяет минимизировать расходы на налоги по сравнению с предприятиями и организациями.

- Легкая процедура ликвидации ИП. Если нет никаких долгов, для закрытия ИП достаточно оплатить почти символическую госпошлину и подать соответствующее заявление в налоговый орган.

Налоги на виды деятельности

Налоговое бремя сильно усложняет жизнь современного предпринимателя. На данный момент, в поддержку развития малого бизнеса, созданы специальные системы налогообложения, дающие послабление малому бизнесу и ИП.

К таковым относят:

- Упрощенную систему налогообложения – заключается в уплате 6% от дохода ИП или 15% с дохода, сокращенного на сумму расходов ИП. Применяется на выбор предпринимателя, с упрощенной системой отчетности. УСН и соответствующие ей виды деятельности рассмотрим позже;

- Патентную систему налогообложения – бизнесмен должен внести 6% от суммы возможного дохода ИП, который рассчитывается органами власти и имеет облегченную систему отчетности. Патентные виды деятельности также ограничены;

- Единый налог на вмененный доход – также заключается в уплате налога с дохода, рассчитанного государством;

- Сельхозналог – предполагает внесение в пользу государства 6% от доходов предприятия, сокращённых на сумму расходов.

К стандартному режиму налогообложения относят основную систему (ОСНО). Она предполагает выплату 13% — НДФЛ, с прибыли ИП, а также внесение НДС.

Основной причиной невозможности применения той или иной системы служит вид деятельности, которым занимается ИП.

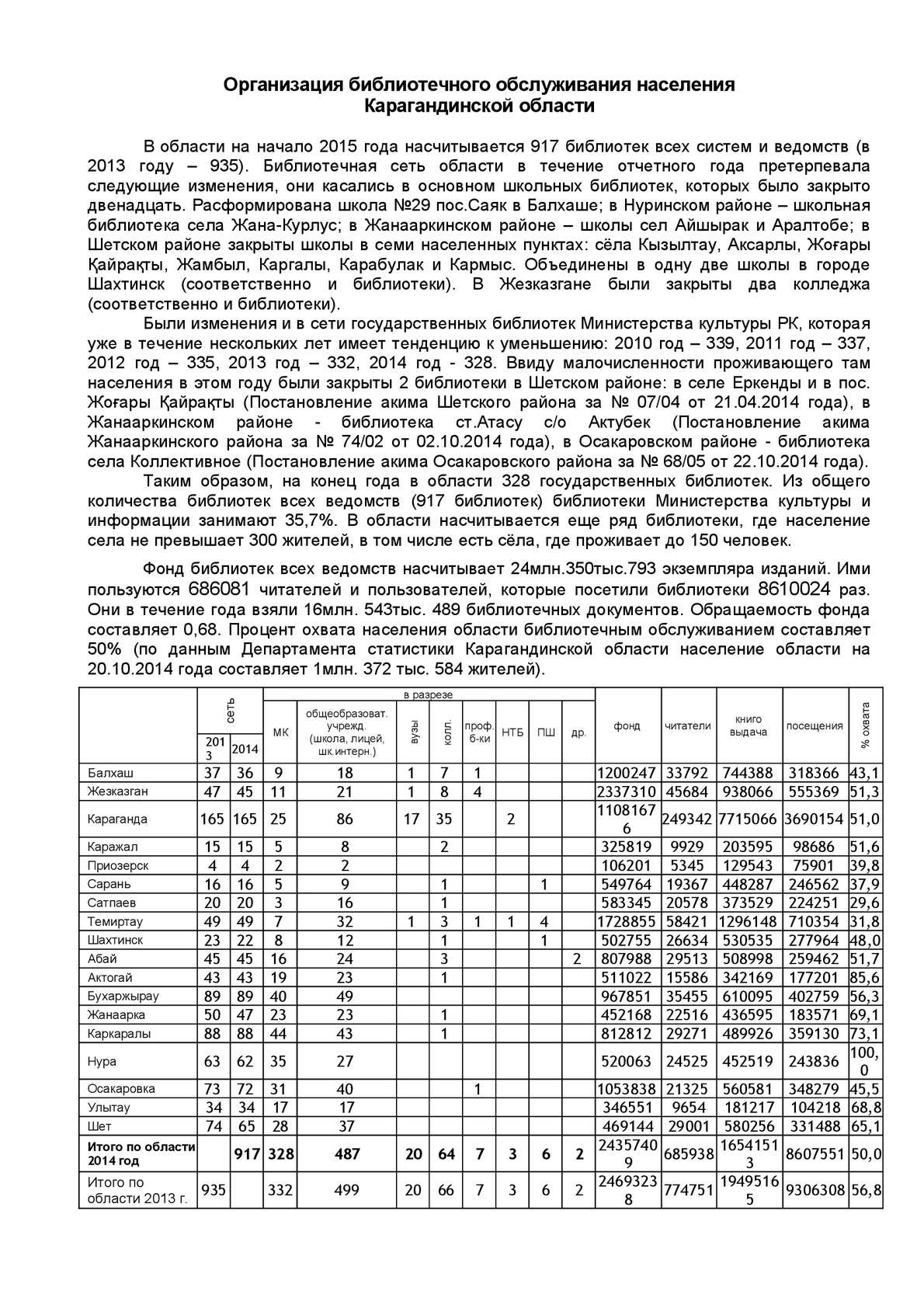

Налогообложение по видам деятельности представлено в таблице:

| Режим налогообложения | Запрещенные виды деятельности ИП |

| Основная система налогообложения | Нет |

| Упрощенная система налогообложения | Банковская деятельность;

Страховые услуги; Негосударственные пенсионные фонды; Инвестиционные организации; Работа с ценными бумагами; Деятельность ломбардов; Производство акцизных товаров; Добыча и реализация полезных ископаемых; Игорные заведения; Адвокатская деятельность |

| Патентная система налогообложения | Практически все виды деятельности, которые направлены на производство чего-либо, кроме: производства визиток, гончарного искусства, производства колбасных изделий, производство одежды и обуви |

| Единый налог на вмененный доход | Обмен валюты;

Игорные заведения; Производство и продажа акцизного товара; Добыча, производство и продажа драгоценных металлов и камней; Добыча и продажа полезных ископаемых; Банковская деятельность; Лизинг; Управленческая деятельность; Почта; Услуги связи; Розничная торговля вид деятельности торговля предметами искусства, антиквариатом; Организация гастролей |

| Сельхозналог | Все кроме производства сельхоз продукции |

Однако, несмотря на многообразие режимов, вам необходимо будет учитывать множество условий, таких как, максимальное число сотрудников штата, максимальный оборот, ограничения по классификатору.

Помимо налогов, существует также обязанность платить взносы во внебюджетные фонды за себя, и это обязательно нужно принять во внимание при выборе выгодного режима налогообложения. Что же такое взносы ИП за себя? Это ваши отчисления в фонды на медицинское и пенсионное обеспечение

То есть, независимо от того, работали ли вы в этом году, получали прибыль или нет, вы будете обязаны заплатить государству данные взносы в фиксированной сумме

Что же такое взносы ИП за себя? Это ваши отчисления в фонды на медицинское и пенсионное обеспечение. То есть, независимо от того, работали ли вы в этом году, получали прибыль или нет, вы будете обязаны заплатить государству данные взносы в фиксированной сумме.

Подводя итог по выбору наиболее выгодного режима налогообложения, лучше всего сделать индивидуальный расчет налогов для ИП в рамках каждой системы.

Необходимо будет учитывать следующие параметры:

- Если есть работники, то их количество;

- К какому региону Российской Федерации вы относитесь;

- Используемую систему налогообложения ваших будущих партнеров и клиентов;

- Площадь торгового зала;

- Использование транспорта при перевозках и др.

Рассматривая вопрос о налогах, нельзя не затронуть тему так называемых «налоговых каникул», вступивших в действие с 2015 года. Для многих данное нововведение очень полезно и применимо. “Налоговые каникулы” предполагают освобождение ИП от уплаты какого-либо налога, понижение процента на другие налоги. Однако, льготой могут воспользоваться далеко не все ИП.

Условия предоставления “налоговых каникул”:

- Ваш вид деятельности заключается в производстве благ, научных работах или в социальной активности;

- Вы впервые регистрируете ИП;

- ИП существует не больше двух лет;

- Ваш регион входит в список регионов РФ, где введена эта льгота и ваш ИП был зарегистрирован после принятия закона в вашем регионе о “налоговых каникулах”;

- Вы используете УСН или патент.

Необходимо учитывать, что региональные власти имеют право на введение определенных ограничений, касающихся численности сотрудников, максимального дохода в год, направлений деятельности ИП.

Несостоятельность (Банкротство) индивидуального предпринимателя

Индивидуальный предприниматель может быть признан банкротом по решению арбитражного суда в случае, когда он не в состоянии удовлетворить требования кредиторов, связанные с осуществлением им предпринимательской деятельности. Также ИП может в добровольном порядке официально обяъвить о своём банкротстве.

Основания и порядок признания индивидуального предпринимателя установлены Федеральным законом №127 «О несостоятельности (банкротстве).

Основанием признания идивидуального предпринимателя банкротом является его неспособность удовлетворить требования кредиторов по денежным обязательствам или исполнить обязанность по уплате обязательных платежей.

Заявление о признании индивидуального предпринимателя банкротом может быть подано должником, кредитором, налоговыми и иными уполномоченными органами по требованиям по обязательным платежам.

Предприниматель считается банкротом и его регистрация в качестве ИП утрачивает силу с момента вынесения арбитражным судом решения о признании ИП несостоятельным и об отрытии конкурского производства. У предпринимателя аннулируются выданные ему лицензии.

При внесудебном порядке предприниматель считается банкротом после официального объявления им о своем банкротстве в “Вестнике арбитражного суда Российской Федерации” и официальном издании государственного органа по делам о банкротстве.

В объявлении должника о банкротстве и его ликвидации указывается срок для заявления требований кредитовров и возражений кредиторов против ликвидации должника, который не может быть менее двух месяцев с момента публикации указанного объявления.

Индивидуальный предприниматель, признанный банкротом, не может быть зарегистрирован в качестве индивидуального предпринимателя в течение одного года с момента признания его банкротом.

Арбитражный суд направляет копию решения о признании ИП банкротом и об открытии конкурского производства в орган, зарегистрировавший гражданина в качестве ИП, а также напрявляет решение всем известным кредиторам.

Требования кредиторов ИП удовлетворяются в соотвествии с установленной законом очередностью за счет принадлежащего ему имущества, за исключением имущества, на которое не может быть обращено взыскание согласно ФЗ №229 «Об исполнительном производстве».

Требования кредиторов каждой последующей очереди удовлетворяются после послного удовлетворения требований кредиторов предыдущей очереди. При недостаточности суммы для полного удовлетворения всех требований кредиторов одной очереди эти требования удовлетворяются пропорционально сумме признанных требований каждого кредитора этой очереди.

После завершения расчетов с кредиторами индивидуальный предприниматель, признанный банкротом, считается свободным от исполнения оставшихся обязательств, связанных с его предпринимательской деятельностью, даже если они и не были заявлены в арбитражный суд. Также считаются погашенными независимо от того, были ли они фактически удовлетворены, требования по другим обязательствам, не связанным с предпринимательской деятельностью, которые были предъявлены и учтены судом при признании индивидуального предпринимателя банкротом.

Исключение сделано лишь для требований о возмещении вреда, причиненного жизни и здоровью, и иных требований личного характера, которые сохраняют свою силу независимо от того, были ли они предъявлены при осуществлении процедуры банкротства, в том случае, если они остались неудовлетворенными.

По завершению процедуры банкротства, банкрот устрачивает силу его регистрации в качестве ИП и все последующие споры с этого момента разрешаются в судах общей юрисдикции.

Экономика фирмы

Шаг 2. Выберите коды деятельности по ОКВЭД

Перед тем, как заполнять заявление на открытие ИП, решите, каким бизнесом займетесь. Коды предпринимательской деятельности выбирают из специального классификатора ОКВЭД, воспользуйтесь для этого нашей формой поиска. Если вы используете для подготовки документов наш сервис, то вам будет предложен раскрывающийся список, что сделает вашу работу по выбору кодов еще удобнее.

На одном листе А заявления можно указать 57 кодов видов деятельности, а если одного листа не хватит, то разрешается заполнять дополнительные. Указывают только те коды ОКВЭД, которые содержат 4 и более цифр. Выберите один код в качестве основного (вид деятельности, по которому ожидается получение основного дохода), остальные будут дополнительными. Вы не обязаны вести деятельность по всем указанным кодам, но рекомендуем прописывать только те коды, по которым вы планируете работать. В дальнейшем, если вы измените направление бизнеса, вы сможете их добавить.

Популярный бизнес

Так как ИП, в отличие от юридических лиц, несет полную материальную ответственность своим личным имуществом, предприниматели, выбравшие такую форму организации своего бизнеса, стараются выбрать вид деятельности, при котором потребуются минимальные вложения.

Так как ИП, в отличие от юридических лиц, несет полную материальную ответственность своим личным имуществом, предприниматели, выбравшие такую форму организации своего бизнеса, стараются выбрать вид деятельности, при котором потребуются минимальные вложения.

Кредитование и инвестиции мало доступны для ИП. Сложное производство предполагает дорогостоящее оборудование, более высокие требования к помещению, к уровню специальной подготовки персонала, жесткие правила соблюдения техники безопасности.

Поэтому чаще всего предприниматели начинают с розничной торговли, оказания бытовых услуг и мелкого производства.

- На волне пропаганды импортозамещения стало популярным открывать небольшие магазины, предлагающие фермерские продукты.

- Самым востребованным продуктом всегда остается хлеб, поэтому во всех городах есть частные пекарни и кондитерские.

- Сегодня огромное количество товаров можно купить через интернет. Наиболее выгодные цены для тех, кто покупает пусть небольшими, но оптовыми партиями. Это позволяет делать перепродажи прибыльными. Розничная торговля непродовольственными товарами — наиболее распространенный вид деятельности среди ИП.

- Всё чаще люди готовы платить за комфорт, большинство жителей городов уже не рассчитывают на собственные силы во многих бытовых ситуациях. Отсюда рост интереса предпринимателей к деятельности по оказанию таких услуг, как ремонт и уборка помещений, установка мебели и оборудования, доставка товаров и т.д.

С открытия ИП многие только начинают заниматься бизнесом. Едва ли не главная задача начинающего предпринимателя — правильно выбрать вид деятельности. Закон позволяет пробовать свои силы в разных сферах, не тратя время на многочисленные перерегистрации.

Каждый бизнесмен в свою очередь должен ответственно подходить к вопросу получения необходимых разрешений, своевременной уплате налогов и ведению отчетности.

Подбор видов деятельности описан в данном видео.

Главные отличия ИП от организации

Индивидуальный предприниматель – это физ. лицо с некими правами, присущими юридическому. Однако, по сравнению с юридическим лицом, ИП не нужно иметь уставной капитал с расчетным банковским счетом, проходить сложную регистрацию и прекращать деятельность, проходя множество инстанций. К тому же, подготавливать для налоговой службы учредительную и другую специальную бухгалтерскую документацию ему не нужно, поскольку действует упрощенная система налогообложения и отчетности. Также не нужно иметь обязательного штатного бухгалтера, даже если есть сотрудники в команде с ИП.

Регистрация работы организаций более трудная, чем ИП. Понадобится подготовить большой пакет документации в виде:

- устава ООО, протокола общего учредительного собрания или решения учредителя в единственном числе;

- государственной денежной пошлины, справку от финансового учреждения, о том, что был внесен уставной капитал (при имуществе в виде капитала, требуется принести соответствующий акт; если оно дороже 20 тысяч рублей, то необходимо заключение оценщика с заявлением формы Р11001).

При регистрации компания может выбрать любое название, которое еще не было зарегистрировано по текущей деятельности, ИП же называется по своему имени, фамилии и отчеству.

Расходная часть регистрации у ИП низкая – всего 800 рублей. По сравнению с организацией, это на 14-24 тысячи меньше. Чтобы зарегистрировать ООО нужно оплатить госпошлину, внести уставной капитал и уплатить нотариальные услуги.

Существенное отличие в том, что ИП – только одно физическое лицо. Сделать продажу, дар, передачу по наследству и прочие действия с ИП нельзя. Организацию же можно продать, передарить, оставить по наследству. Если участников много, то ООО превращается в АО с производственным кооперативом. То есть момент роста предприятия присутствует, а ИП развиваться в этом направлении не может. Интересно, что возможность карьерного роста также исключается. Если участники ООО могут постепенно выкупать доли и расти по социальному лифту, продавать свои части, то ИП является единственным собственником и «карьерный» рост у него исключен.

Важно! Несмотря на это, работать с наличностью легче, поскольку все средства, которые зарабатывает предприниматель, достаются ему. Он сам распоряжается, куда их деть

В то же время, ответственность он несет всем имуществом, а организация с ограниченной ответственностью только уставными долями.

Неоспоримое преимущество ИП заключается в размере штрафных санкций, в случае если был нарушен налоговый и административный кодекс РФ. Как правило, они ниже на несколько десятков тысяч. Кроме того, ИП может использовать патент как систему обложения налогами. Юридические лица такого сделать не могут. Однако, по сравнению с последними, ИП не допускается к определенным экономическим отраслям деятельности.

Если человек, зарегистрированный как ИП, прибегает к услугам наемников, то отчетность в ПФ РФ ему нужно сдавать в меньшем объеме, как и взносы по МРОТ. Однако, если человек прекращает работать как предприниматель, и у него нет доходов, ему все равно приходится отчитываться и вносить взносы в ПФ РФ.

ИП отличия с организацией

Возможные риски для учредителя

Риски могут быть очевидными или неопределенными. Первые – это вполне логичные и очевидные моменты, которые зависят от принятых решений (например, будет ли слажено работать компания или нет, «прогорит» дело или нет и тд). Вторые – это те, которые могут возникнуть из-за незнания/неосведомленности или неправдивой информации. Рассмотрим неопределенные.

Когда сотрудничают два лица, например ООО и ИП, то ООО не нужно удерживать НДФЛ и проводить аттестацию рабочих мест. Таким образом, определенные организации заставляют работников регистрироваться, как ИП, чтобы снижать расходы. В то же время, для сотрудника это не приносит преимуществ, а даже наоборот. Суд это может расценить, как уклонение от платы налогов и добавить сумму НДФЛ.

Важно! Финансовая проблема. То есть ограниченность ресурсов, нет твердой почвы под ногами

Таким образом, только 5% ИП выживает и становится большой и узнаваемой компанией. Все остальные существуют только 3-5 лет и потом становятся банкротами и могут иметь большое количество долгов.

Рассмотрим ситуацию-пример. Дело № А60-59230/2015 — Недопонимание между Пенсионным фондом и фирмой, которая, в свою очередь, имеет заключенный договор с ИП. Компания запросила бумаги, которые подтверждают статус ИП, когда заключала договор, но произошел коллапс. Пока этот договор действовал, ИП снялся с учета в налоговой службе, но не прекратил работу. Суд вынес приговор, что отношения были трудовыми (заказчик-исполнитель) и первый был вынужден выплатить страховые взносы

Обратите внимание, что сумма составляет 1/3 от общей начисленной суммы вознаграждения

ИП Выбор

Выводы (+ видео)

В данной статье мы рассмотрели вопрос о том, кто может быть индивидуальным предпринимателем в РФ. Перед тем, как начинать собственный бизнес, необходимо тщательно изучить правила регистрации собственного проекта, порядок сдачи финансовых отчетов и другие правила, касающиеся деятельности будущей компании. Необходимо помнить о том, что даже непреднамеренное нарушение законов несет за собой негативные последствия. Они могут быть выражены в виде штрафных санкций и административных взысканий. В случае с грубыми правонарушениями, предприниматель рискует лишиться своего имущества и свободы.