Госпошлина при оформлении наследства в суде

Согласно ст. 1154 ГК РФ, для принятия наследства отводится срок, равный шести месяцам со дня смерти наследодателя (либо со дня вступления в силу решения суда, в котором гражданин объявляется умершим). Однако бывают случаи, когда указанный срок получателями наследства пропускается по тем или иным причинам. При пропуске срока заинтересованное лицо может обратиться в суд с заявлением о восстановлении пропущенного срока и о признании его принявшим то, что ему полагается. Суд может вынести положительное решение по такому заявлению, если:

- лицо докажет, что не знало и не должно было знать о смерти наследодателя, либо срок был пропущен по иным уважительным причинам;

- пропустившее срок лицо обратилось в суд не позднее 6 месяцев после того, как отпали причины пропуска срока.

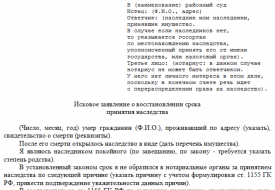

Для восстановления пропущенного срока, отведенного для принятия наследуемого имущества, необходимо обращаться в суд общей юрисдикции. Согласно ст. 333.19 НК РФ, размер соответствующей госпошлины определяется тем, какого характера иск подается – имущественного, имущественного, но не подлежащего оценке, либо неимущественного. К примеру, иск об истребовании принадлежащей доли оплачивается как имущественный, однако аналогичный иск оплачивается как имущественный и не подлежащий оценке, если ранее судом был уже разрешен спор, касающийся права собственности на соответствующее имущество.

В НК РФ установлено, что если подается иск имущественного характера с определенной ценой иска, необходимо уплатить государству:

- 4% цены иска, но не менее 400 рублей (если цена иска до 20 000 рублей);

- 800 рублей + 3% от суммы, которая превышает 20 000 рублей (если цена иска составляет от 20 001 до 100 000 рублей);

- 3 200 рублей + 2% от суммы, которая превышает 100 000 рублей (если цена иска составляет от 100 001 до 200 000 рублей);

- 5 200 рублей +1% от суммы, которая превышает 200 000 рублей (если цена иска составляет от 200 001 до 1000 000 рублей);

- 13 200 рублей + 0,5% от суммы, которая превышает 1000 000 рублей, но не более 60 000 рублей (если цена иска более 1000 000 рублей).

Если же подается иск имущественного характера, не подлежащего оценке, либо неимущественный иск, то размер госпошлины за обращение в суд составляет 300 рублей (для граждан) или 600 рублей (для организаций). Получается, что минимальный размер госпошлины составляет 300 рублей, а максимальный – 60 000 рублей. Кроме того, в ст. 333.20 НК РФ указано, что если в иске содержатся как имущественные, так и неимущественные требования, оплачивать в виде госпошлины необходимо и те, и другие.

Согласно ст. 333.18 НК РФ, госпошлина оплачивается до подачи иска о восстановлении пропущенного срока в суд. Если иск подается сразу несколькими наследующими, то они оплачивают госпошлину в равных долях.

Пример

Гражданка А. более года работала за границей. Вернувшись в Россию, она узнала, что за 11 месяцев до этого скончался ее отчим, завещавший ей свою дачу и принадлежавший ему земельный участок. При обращении к нотариусу за оформлением наследства А. узнала, что пропустила все необходимые для этого сроки.Нотариус направила А. в суд для подачи иска о восстановлении пропущенного срока на принятие наследства и о признании А. принявшей то, что ей полагалось по завещанию. Сумма госпошлины при этом определялась с учетом стоимости завещанного (1500 000 рублей), и составила 16 000 рублей (13200 + 2500 как 0,5% от 500 000 + 300).

Заинтересованные лица при наличии определенных оснований вправе обратиться в суд с требованием признать выданное нотариусом свидетельство о праве на наследство недействительным.

При положительном решении суда по данному требованию нотариусом выдается новое свидетельство. При этом пошлина за повторную выдачу уплачивается в соответствии в нормами налогового законодательства, однако пошлина, уплаченная ранее за выдачу свидетельства, признанного недействительным, подлежит возврату.

Согласно ст. 333.25 НК РФ, плательщик может подать заявление о зачете суммы налога, уплаченного ранее, в счет налога, подлежащего уплате за новое свидетельство. Данное право может быть реализовано в течение 1 года с того дня, когда соответствующее судебное решение вступит в законную силу.

Как оплачивается государственная пошлина?

Оплата нотариального тарифа за получение свидетельства о праве на наследство осуществляется непосредственно нотариусу. После осуществления оплаты юридически значимое действие (вступление в наследство) считается совершенным, свидетельство о праве на наследство вступает в юридическую силу.

Мнение эксперта

Алексей Петрушин

Юрист. Специализация семейное, жилищное право.

Опережая размышления о том, какие немалые сумы поступают в собственность нотариусов, выдающих свидетельства, следует сказать следующее. Далеко не вся сумма нотариального тарифа, оплачиваемого наследниками, поступает в собственность нотариуса. Как правило, нотариус лишь распоряжается большей частью этой суммы: компенсирует стоимость различных материальных, интеллектуальных, трудовых ресурсов (например, оплата труда помощника или секретаря), несет затраты, связанные с содержанием нотариальной конторы (аренда помещения, покупка компьютерной техники), оплачивает обязательные взносы в Нотариальную палату, оплачивает налоги и платежи во внебюджетные фонды.

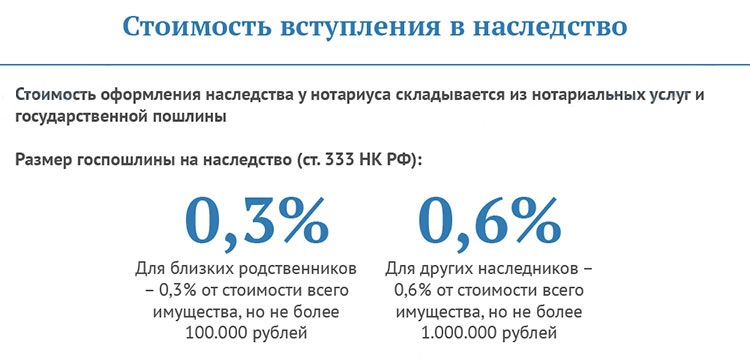

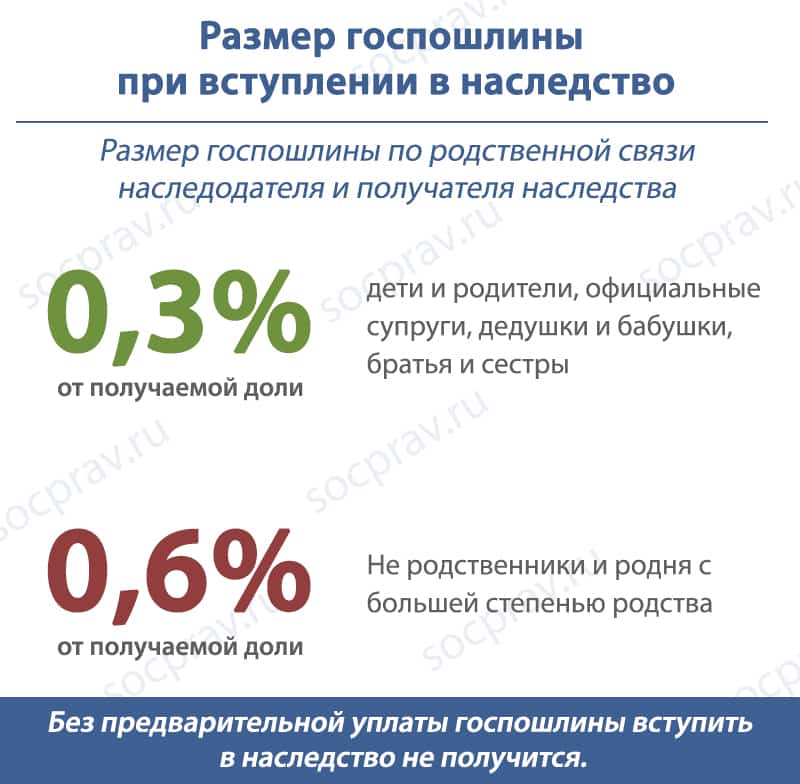

Итак, вступление в наследство по завещанию или по закону — не бесплатная процедура. Отмена налога не означает, что расходов нет. Наследники оплачивают госпошлину — в зависимости от категории родства с умершим. Для близких родственников — 0,3% от цены имущества, для всех остальных — 0,6%. Ключевым моментом является стоимость наследуемого имущества. Чем выше его цена, тем больше размер госпошлины. Нотариус не может настаивать на конкретной величине, так что имущество может быть оценено по наименьшему тарифу — инвентаризационной стоимости.

Расчет госпошлины не вызывает много вопросов. Сложности возникают в ходе установления родственной связи или оценки имущества. Ситуация может зайти в тупик: упрямство других наследников, утрата документов о родстве, сокрытие наследства, разногласия с нотариусом. Понять, что делать в таких ситуациях непросто. Многим не хватает времени, знаний и желания решать вопрос лично. Однако отказ от выгодного наследства — тоже не выход. Если вам трудно рассчитать госпошлину или возникли другие проблемы — задайте вопрос нашему юристу. Вмешательство эксперта позволит определить стратегию действий и сохранить шансы на наследство. Совет юриста обезопасит от неприятностей: отказ от имущества, пропуск сроков, неправильный расчет стоимости и т.д.

Как рассчитывается размер госпошлины?

Расчет госпошлины (нотариальный тариф) за оформление наследства регулируется пунктом 22 ст. 333.24 Налогового кодекса. Размер оплаты зависит от двух факторов одновременно:

- стоимости передаваемого имущества;

- наличие родственных связей между погибшим и наследником.

Для ближайших родственников (дети, родители, переживший супруг или супруга, родные братья и сестры) установлена сниженная ставка тарифа за наследство.

Так, для наследников 1-й и 2-й очереди устанавливается такса в размере 0,3 процента от стоимости имущества, которое наследуется. Но есть ограничение – сумма нотариального тарифа не может превысить 100 тысяч рублей.

Для таких наследников существует верхний порог пошлины в 1 млн.руб., более этой суммы госпошлина не уплачивается.

Внимание!

Учитывайте, что размеры пошлин будут идентичны как при проведении процедуры наследования по закону, так и по завещанию.

При подсчете размера госпошлины учитывается кадастровая, инвентаризационная или рыночная стоимость получаемых материальных благ.

Причем, наследник самостоятельно имеет право предложить нотариусу свой вариант для проведения оценки стоимости имущества на свое усмотрение (например, выбирает кадастровую стоимость).

В каждой конкретной ситуации размер нотариального тарифа будет отличаться, ведь его определение зависит от родства наследников с умершим, объемов и стоимости передаваемого имущества.

Случаются ситуации, когда наследников несколько, доли этих лиц равны или определены в разном объеме. В таком случае каждый приемник уплачивает госпошлину за свою часть наследства. Размер пошлины рассчитывается пропорционально размеру доли наследника.

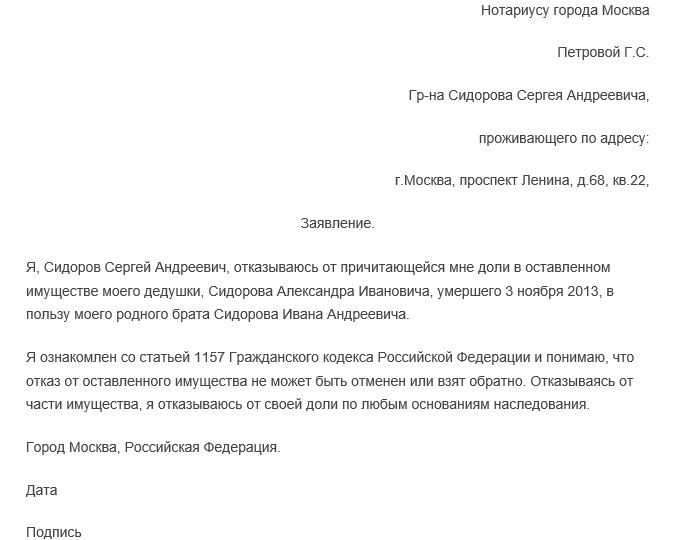

Если кто-то из наследников напишет отказ от положенной ему доли, тогда нотариальный тариф оплачивается последующими наследниками.

Предупреждение

Размер оплаты нотариального тарифа устанавливается в Налоговом кодексе. Эта стоимость будет одинаковой у всех нотариусов (то есть 0,3 или 0,6 %). Более высокий процент устанавливать запрещено.

Госпошлина на наследство: кто и сколько должен платить, есть ли льготы?

Как оплатить? Какими законами регулируется? Все вопросы по уплате госпошлины за получение имущества в порядке наследования и размер госпошлины регулируются ст.

В частности, в процессе вступления в наследство, нотариусу необходимо провести ряд предварительных действий, за каждую из услуг установлен свой тариф: за оглашение завещания установлена оплата в рублей; для подтверждения подлинности подписей в нотариальной конторе запросят р.

Кроме таких технических услуг, наследник обязуется провести уплату и за непосредственно получение свидетельства на наследство. Квитанция об уплате должна подаваться по вступлению в права наследования, помимо документа об оплате, для получения прав на наследство подается пакет документов св-во о смерти, документы подтверждающие родство и иные.

Как рассчитывается размер госпошлины? Расчет госпошлины нотариальный тариф за оформление наследства регулируется пунктом 22 ст. Размер оплаты зависит от двух факторов одновременно: стоимости передаваемого имущества; наличие родственных связей между погибшим и наследником.

Для ближайших родственников дети, родители, переживший супруг или супруга, родные братья и сестры установлена сниженная ставка тарифа за наследство.

Так, для наследников 1-й и 2-й очереди устанавливается такса в размере 0,3 процента от стоимости имущества, которое наследуется.

Но есть ограничение — сумма нотариального тарифа не может превысить тысяч рублей. Для таких наследников существует верхний порог пошлины в 1 млн. Учитывайте, что размеры пошлин будут идентичны как при проведении процедуры наследования по закону, так и по завещанию. При подсчете размера госпошлины учитывается кадастровая, инвентаризационная или рыночная стоимость получаемых материальных благ.

Причем, наследник самостоятельно имеет право предложить нотариусу свой вариант для проведения оценки стоимости имущества на свое усмотрение например, выбирает кадастровую стоимость. Самая высокая стоимость будет при рыночной оценке.

Стоимость имущества берется, исходя из кадастровых, оценочных или технических документов. В каждой конкретной ситуации размер нотариального тарифа будет отличаться, ведь его определение зависит от родства наследников с умершим, объемов и стоимости передаваемого имущества.

Случаются ситуации, когда наследников несколько, доли этих лиц равны или определены в разном объеме. В таком случае каждый приемник уплачивает госпошлину за свою часть наследства. Размер пошлины рассчитывается пропорционально размеру доли наследника. Если кто-то из наследников напишет отказ от положенной ему доли , тогда нотариальный тариф оплачивается последующими наследниками.

Предупреждение Размер оплаты нотариального тарифа устанавливается в Налоговом кодексе. Более высокий процент устанавливать запрещено. Какие возможны льготы? Однако есть категория граждан, которые совсем освобождаются от оплаты пошлины или имеют большую скидку на ее оплату.

Не обязаны оплачивать нотариальный сбор следующие лица: участники боевых действий герои СССР и России, ВОВ ; сообщества инвалидов; представители государственных и органов местного самоуправления. Для освобождения от уплаты пошлины, свой статус нужно подтвердить удостоверением, свидетельством, справками и т.

От уплаты за получение свидетельства на наследство в полном объеме освобождаются: наследники граждан, которые скончались при выполнении государственных заданий, обязанностей по охране правопорядка, спасению людей, охране государственной собственности; наследники лиц, которые были политически репрессированы; наследники участка земли, где расположен жилой дом, в котором он проживал с наследодателем до, а также после вступления в наследство; лица, унаследовавшие банковский вклад, страховые суммы, зарплату, авторское вознаграждение; граждане, не являющиеся совершеннолетними на момент открытия наследства; лица, имеющие попечителя или опекуна, если они признанны недееспособными.

Право на освобождение от выплаты госпошлины следует доказать, представив соответствующий документ. Проводить оплату пошлины нужно нотариусу, который ведет наследственное дело.

После проведения платежа вступление в наследство считается совершенным, а свидетельство на имущество набирает юридическую силу и выдается правообладателю. Чтобы провести платеж, нотариус вам даст необходимые реквизиты. Оплатить тариф можно в отделении банка.

Дополнительно за оплату банк может взымать комиссию. Также осуществить оплату разрешается через терминалы или через интернет. Вместе с квитанцией об оплате пошлины, нотариусу подаются такие бумаги: свидетельство о смерти наследодателя;.

Госпошлина при вступлении в наследство по закону и завещанию в 2020 году

Пример: Гражданин А. получил по праву наследования квартиру. После посещения нотариуса ему было сказано, что требуется провести оценку недвижимости. Не зная всех тонкостей, гражданин А. обратился в указанную компанию. Квартира была оценена по рыночной стоимости в 2,5 млн. руб. Расчет суммы налога – 2 500 000 х 0,3% = 7 500 руб. Позже от знакомого юриста наследник узнал, что существует три вида оценки, и рыночная является наиболее невыгодной с точки зрения размера пошлины. Обратившись в БТИ, гражданин А. получил другую сумму оценки – 812 000 руб. Расчет суммы налога – 812 000 х 0,3% = 2 436 руб. В конечном итоге был выбран второй вариант, где сумма сбора уменьшилась более чем в три раза.

Госпошлина нотариусу за вступление в наследство

Нотариальный сбор или тариф уплачивается непосредственно нотариусу, который занимается Вашим наследственным делом. Но Вы не можете просто передать сумму нотариусу на руки, для этого требуется осуществление оплаты пошлины через банк.

В частности, ее размер определяется на основании двух критериев:

- Степень родства наследников и наследодателя;

- Стоимость наследуемого имущества.

Итак, госпошлина на наследство близких родственников установлена в размере 0,3 % от стоимости имущества. При этом ее размер не должен превышать 100 тысяч рублей.

Итак, госпошлина на наследство близких родственников установлена в размере 0,3 % от стоимости имущества. При этом ее размер не должен превышать 100 тысяч рублей.

То есть, для детей, родителей, супругов, бабушек, дедушек, братьев и сестер установлены облегченные условия уплаты госпошлины.

Для наследников остальных очередей или не родственников наследодателя тариф уплаты нотариальной пошлины установлен в размере 0,6 % от стоимости наследуемой собственности. Ее размер не может превышать 1 миллион рублей.

Государственная пошлина оплачивается в полном размере каждым из наследников, если их несколько.

Как определить стоимость наследуемого имущества в 2020 году?

Итак, для этого можно взять в расчет:

- Рыночную стоимость;

- Кадастровую стоимость;

- Инвентаризационную стоимость.

Эти показатели обычно имеют существенные различия, что очевидно влияет и размер нотариального тарифа на наследство.

Эти показатели обычно имеют существенные различия, что очевидно влияет и размер нотариального тарифа на наследство.

Несколько видов стоимости применяется, как правило, только для получения наследства на квартиру или иную недвижимость. При наследовании автомобиля можно использовать только его рыночную стоимость.

Самой высокой считается рыночная стоимость, самой низкой – инвентаризационная. Инвентаризационную стоимость можно узнать в БТИ, кадастровую – в Кадастровой палате, а для установления рыночной стоимости требуется привлечение оценщика, чьи услуги требуется оплатить.

С 2015 года для расчета налогов стала использоваться только кадастровая стоимость. От применения инвентаризационной стоимости было принято решение отказаться, так как она в несколько раз ниже кадастровой. Из-за этого бюджет недополучает значительные суммы налогов.

Если у нотариуса имеется информация о нескольких видах стоимости имущества, он должен рассчитывать тариф по наименьшей из них.

Кто освобождается от уплаты госпошлины при вступлении в наследство?

Законодательством предусмотрено как полное освобождение от уплаты пошлины отдельных категорий граждан, так и применение льготных тарифов для других из них.

Чтобы подтвердить свою принадлежность к категории льготников, требуется представить нотариусу документальное подтверждение этого.

Итак, не уплачивают нотариальный тариф следующие лица:

- Инвалиды и участники Великой Отечественной войны;

- Герои СССР и РФ;

- Кавалеры Ордена Славы;

- Лица, проживающие совместно на одной территории с наследодателем на момент его смерти;

- Наследники погибших при исполнении служебных и общественных обязанностей или тех, кто умер в течение года после получения ранения или травмы;

- Недееспособные граждане;

- Несовершеннолетние граждане;

- Лица, получающие в наследство зарплаты и пенсии, авторские вознаграждения, банковские вклады и страховые суммы, а также счета физических лиц.

Инвалиды I и II группы платят нотариальный тариф со скидкой в 50%.

Для оплаты государственной пошлины можно вызвать нотариуса на дом. Но в этом случае его тариф возрастает в 1,5 раза, что требуется учитывать.

Как оплатить госпошлину на наследство?

Оплата нотариального тарифа производится по реквизитам нотариуса, которые Вы должны заранее взять в его офисе и посмотреть на его сайте.

Существует три способа оплаты пошлины:

Существует три способа оплаты пошлины:

- Через любой банк. При этом следует учитывать, что коммерческое учреждение скорее всего возьмет за это комиссию.

- Через терминал.

- Через сайт Госуслуг. Для подтверждения оплаты необходимо будет распечатать чек.

При подаче полного пакета документов для вступления в наследство требуется предъявить нотариусу и квитанцию об уплате пошлины. Без ее оплаты нотариус не примет документы.

Размер налога на наследство и государственной пошлины

Здесь есть ряд особенностей. Для предварительного расчета затрат необходимо учесть массу нюансов. Наследственных дел, проводимых параллельно, может быть несколько. Придется написать соответствующее количество заявлений. Услуги нотариуса оплачиваются согласно тарифу, но по количеству обращений. При этом степень родовых связей значения не имеет. Проценты для расчета налогов назначаются по результатам работы экспертной оценочной комиссии.

Сумма государственной пошлины

Наняв оценщиков, обеспечьте им доступ к наследству. После проведения необходимых мероприятий издается акт, где указана реальная цена наследуемого объекта. Умножьте ее на коэффициент 0,003, и получится сумма, которую придется заплатить. Но это для близких родственников наследодателя. Для остальных преемников коэффициент равен 0,006.

Кто освобождается от налога, госпошлины?

Перечень лиц, освобожденных от налоговой повинности при принятии наследства, указан ранее. К нему необходимо добавить несовершеннолетних правопреемников, которые также не облагаются налогом согласно законам РФ. Особенность такой процедуры вступления заключается в отсутствии возможности самостоятельно принимать решения по распоряжению имуществом. Оформление выполняют родители и официальные опекуны. Чтобы отказаться от обязательной доли, нужно получить разрешение органов опеки.

Расчет госпошлины и оценка наследственного имущества

Размер государственной пошлины для некоторых объектов наследования определяется процентом. Для лиц из первой очереди он равен трем сотых, прочие выплачивают шесть сотых. А оценку производят специализированные компании на основании лицензии и свидетельства при участии юриста. Самостоятельно установить действующий размер налогового сбора за получение наследства не получится. Даже суд при определении доли наследства отталкивается от выводов профессиональной оценочной комиссии.

Задать вопрос юристу бесплатно

Тратить деньги не обязательно. По ключевым вопросам адвокаты консультируют совершенно бесплатно. Для этого на сайте юридического бюро указаны номера телефонов. Для соблюдения конфиденциальности, что является обязательным требованием, задайте вопрос при помощи онлайн-формы интерактивной связи, которая также предусмотрена. Документы для ознакомления и юридического анализа можно передать по электронной почте. Не обязательно ездить по городу в поисках профессиональных юристов.

Госпошлина нотариусу при вступлении в наследство

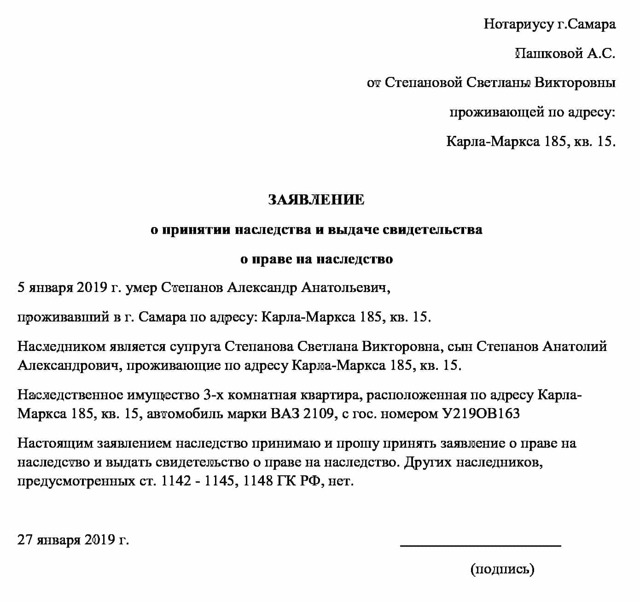

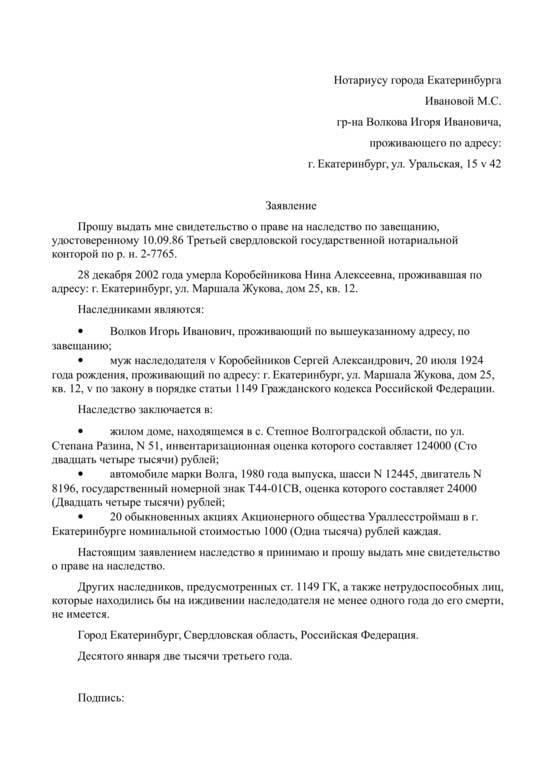

При вступлении в наследственные права наследующие должны подать соответствующее заявление (о принятии наследства либо о выдаче свидетельства о праве на наследство) нотариусу или иному лицу, уполномоченному выдавать свидетельства о правах на наследство. Подача заявления должна осуществляться по месту открытия наследства.

Таким местом, как правило, является последнее место проживания наследодателя. Однако, если такое место жительства в пределах территории Российской Федерации не установлено, а также если наследодатель проживал за границей, то, согласно ст. 1115 Гражданского кодекса РФ (далее – ГК РФ) местом открытия наследства признается:

- место, где находится имущество умершего лица;

- место, где находится недвижимость такого лица либо наиболее ценная часть недвижимости (если имеется имущество, находящееся в разных местах);

- место, где находится движимое имущество либо наиболее ценная его часть (если недвижимость в наследственную массу не входит).

Подача указанного заявления может быть осуществлена лицом лично, по почте или через представителя. При пересылке заявления по почте подпись получателя наследства подлежит заверению нотариусом либо другим уполномоченным лицом, на что указано в ст. 1153 ГК РФ.

Согласно п. 21 ст. 333.24 Налогового кодекса РФ (далее – НК РФ), госпошлина за свидетельствование подлинности подписи, обязательное по законодательству Российской Федерации, взымается пошлина — 100 рублей.

Нотариус или другое уполномоченное лицо выдает получателям наследственного имущества свидетельство о наследственном праве. Такой документ может быть выдан на каждого наследника в отдельности, а также на всех получателей вместе. Кроме того, он может быть выдан на все имущество наследодателя сразу либо на его отдельные составляющие. Если после выдачи данного свидетельства выявляется какое-либо дополнительное наследуемое имущество, то на него выдается дополнительное свидетельство.

Согласно п. 22 ст. 333.24 НК РФ, нотариус, выдающий свидетельство о наследственных правах, вне зависимости от того, осуществляется ли правопреемство по закону либо по завещанию, взымает государственную пошлину в следующем размере:

- 0,3% от стоимости получаемого имущества, но не больше 100 000 рублей – если наследует ребенок (в том числе усыновленный), родитель, супруг, полнородный брат либо сестра умершего;

- 0,6% от стоимости получаемого имущества, но не больше 1000 000 рублей – если наследует любое иное лицо.

Иногда нотариус принимает меры, необходимые для охраны наследственного имущества или управления им. Основанием для этого является заявления лиц, которые действуют в интересах обеспечения сохранности такого имущества (наследников, исполнителя завещания, органа опеки и попечительства и т.п. ).

Согласно ст. 1173 ГК РФ, нотариус, выполняя функции учредителя доверительного управления наследственным имуществом, может заключать договор доверительного управления. В тех случаях, когда нотариусом совершаются меры по охране наследства, согласно п. 23 ст. 333.24 НК РФ, взымается госпошлина, равная 600 рублям. Согласно п. 8 ст. 22.1 Основ законодательства о нотариате, за принятие денежных средств в депозит нотариуса предусмотрен нотариальный тариф, равный 1000 рублям.

Согласно ст. 333.25 НК РФ, государственная пошлина за совершение нотариусом указанных действий взымается с учетом нижеперечисленных особенностей:

- если нотариальное действие выполняется не в помещении государственного нотариального учреждения, то размер госпошлины увеличивается в 1,5 раза;

- если имеются несколько наследующих лиц, то пошлину уплачивает каждый из них.

В ст. 333.38 НК РФ установлены льготы определенным категориям граждан при обращении к нотариусу. В частности, от уплаты вышеупомянутых госпошлин освобождены:

- органы публичной власти;

- общественные организации инвалидов;

- все несовершеннолетние наследники, страдающие психическими расстройствами, если над ними установлена опека;

- лица, обратившиеся за выдачей свидетельства о наследственных правах, если они наследуют:

- недвижимость, в которой совместно проживали с наследодателем, а также продолжают проживать после его смерти;

- за теми лицами, которые погибли при исполнении общественных, государственных обязанностей, гражданского долга, либо за и тем, кто подвергся политическим репрессиям;

- банковские вклады, авторские права и авторские вознаграждения.