Какой вид транспорта освобождён от уплаты транспортного налога?

Согласно транспортным налогом не облагаются:

- вёсельные лодки;

- моторные лодки с двигателем мощностью не свыше 5 лошадиных сил;

- автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

- промысловые морские и речные суда;

- пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций и индивидуальных предпринимателей, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

- тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

- транспортные средства, принадлежащие на праве оперативного управления федеральным органам исполнительной власти и федеральным государственным органам, в которых законодательством Российской Федерации предусмотрена военная и (или) приравненная к ней служба;

- транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом;

- самолеты и вертолеты санитарной авиации и медицинской службы;

- суда, зарегистрированные вРоссийском международном реестре судов;

- морские стационарные и плавучие платформы, морские передвижные буровые установки и буровые суда.

Порядок расчёта транспортного налога за 2018 год

Для исчисления транспортного налога в соответствие с налоговым законодательством необходимо иметь представление о следующих характеристиках транспортного средства:

- мощность двигателя;

- количество лет, прошедших с года выпуска транспортного средства;

- стоимость;

- экологический класс.

Для исчисления транспортного налога можно воспользоваться следующей формулой:

ТН = Рдв * НС * Nмес

ТН – транспортный налог

Рдв – мощность двигателя (л.с.)

НС – налоговая ставка

Nмес – количество месяцев*

Налоговая ставка определяется .

*В случае покупки транспортного средства в 2020 году у автовладельца возникает необходимость уплаты транспортного налога лишь в том случае, если транспортное средство приобретено и поставлено на учёт до 15 декабря 2020 года. В том случае, если транспортное средство зарегистрировано после 15.12.2020 г. – необходимость в уплате транспортного налога не возникнет, т.к. согласно :

| Срок регистрации или снятия с учёта транспортного средства | Уплата транспортного налога |

| · регистрация транспортного средства произошла до 15-го числа соответствующего месяца включительно;

· снятие транспортного средства с регистрации (снятие с учета, исключение из государственного судового реестра и так далее) произошло после 15-го числа соответствующего месяца |

За полный месяц принимается месяц регистрации (снятия с регистрации) транспортного средства – уплата транспортного налога производится |

| · регистрация транспортного средства произошла после 15-го числа соответствующего месяца;

· снятие транспортного средства с регистрации (снятие с учета, исключение из государственного судового реестра и так далее) произошло до 15-го числа соответствующего месяца включительно |

Месяц регистрации (снятия с регистрации) транспортного средства не учитывается – уплата транспортного налога не производится |

В случае, если в силу вступает повышающий коэффициент () – размер транспортного налога исчисляется по следующей формуле:

ТНк = ТН * Коэф

ТНк – транспортный налог с учётом коэффициента

ТН – транспортный налог, исчисленный по общим правилам

Коэф – повышающий коэффициент

Пример № 1. Исчисление размера транспортного налога.

Мотороллер 2014 г.в. с мощностью двигателя 19 л.с. и средней стоимостью 80 000 рублей.

Налоговая ставка – 1

Повышающий коэффициент к не применяется.

Транспортный налог составит 19 * 1 * 12 = 228 рублей.

Налог с продажи квартиры для пенсионеров в 2020 году

В настоящее время российским пенсионерам предоставляются самые разные преференции, субсидии, дотации, социальные выплаты. Надо отметить, что такого рода послабления и льготы обеспечиваются государством в достаточно большом количестве, затрагивая разнообразные направления и условия жизнедеятельности граждан, актуальные на современном этапе развития общества.

Налог с продажи квартиры для пенсионеров 2020 — Территория закона

В итоге закономерен вопрос — за что же платится. Ответим — уплачивается НДФЛ (на доходы физических лиц) 13% при продаже имущества, которое и считается доходом. Налог с продажи квартиры в 2020 году новый закон Вопрос о том, налог от продажи квартиры в 2020 г. Действуют в РФ льготы стандартные и социальные, имущественные и профессиональные. В отношении сделки купли-продажи, действуют имущественные налоговые льготы. Предоставляются они в виде вычета.

Если перед пенсионером встал вопрос, надо ли платить налог при продаже квартиры в 2020 году и сколько это будет стоить, если минимальный период владения недвижимостью не соблюден, в качестве снижения суммы вполне возможно воспользоваться фиксированным имущественным вычетом. В 2020 году он по-прежнему составляет 1 миллион рублей.

Вопрос этот важен для рассмотрения, потому что для многих пенсионеров начисляемая пенсия – единственный источник дохода, и зачастую для многих уплата дополнительных взносов, в том числе налогов, тяжелое бремя.

3. Применение имущественного вычета

Теперь в налоговой инспекции будет учитываться не только стоимость квартиры, указанная в договоре купли-продажи. Налоговики произведут свой расчет – умножат кадастровую стоимость объекта на коэффициент 0,7, и если размер полученной суммы будет выше, чем указано в налоговой декларации, расчет стоимости будет произведен по полученному результату, а не по указанному гражданином.

Иногда при расчете стоимости необходимого налога могут возникнуть определенные вопросы. Как правило, они возникают вследствие того, что кадастровая стоимость, то есть кадастровая оценка объекта на первый день года заключения сделки не определена еще. В этом случае налог на доходы физических лиц будет браться с той стоимости объекта, которую прописывают в договоре.

Какие налоговые льготы на имущество положены пенсионерам

Начинать сбор документов нужно заранее, так как получение выписки из ЕГРП занимает 5 рабочих дней. При необходимости налоговый инспектор может запросить дополнительные документы. Однако, в большинстве случаев приведенный список является исчерпывающим.

Перечень льгот для пенсионеров

Чтобы реализовать свое право, пенсионер должен обратиться в Федеральную налоговую службу. Согласно статье 407 НК РФ, оформить льготу можно только в том отделении ФНС, которое обслуживает конкретный имущественный объект. Например, если гражданин живет в Ярославле, а его квартира находится в Москве, то ему придется обращаться именно в московскую инспекцию.

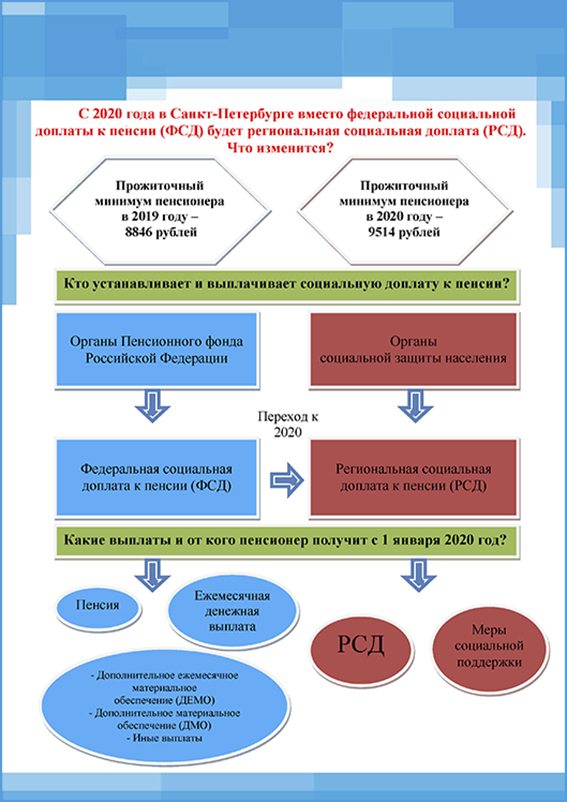

Кроме того, сегодня люди, прописанные в Москве 10 лет и более, которые по выходу не пенсию не работают, имеют право получать к пенсии социальную доплату от Правительства Москвы. В результате в столице пенсионеры не получают меньше 17 500 рублей в месяц – таков стандарт для Москвы, заменяющий гораздо более низкий по своему значению прожиточный минимум. А вот доплату до прожиточного минимума пенсионера столицы получают пожилые, прописанные в городе менее 10 лет. Эта сумма с начала 2020 года будет равняться 12 115 рублям ежемесячно.

В списке льгот пенсионерам в Москве в 2020 году присутствует лужковская надбавка. Получение ее связано с некоторыми сложностями, поскольку размер вспомоществования привязан к величине соцстандарта Москвы и ПМ. Пенсионеры, живущие не менее 10 лет в столице, с низким уровнем доходов, получают доплату до принятого на данный период соцстандарта, составляющего на 2020 год 17500 рублей. Если пенсионер живет менее 10 лет в Москве, то претендовать может лишь на доплату до ПМ, размер которого меньше, и составляет 12 115 рублей.

Пенсионерам-инвалидам

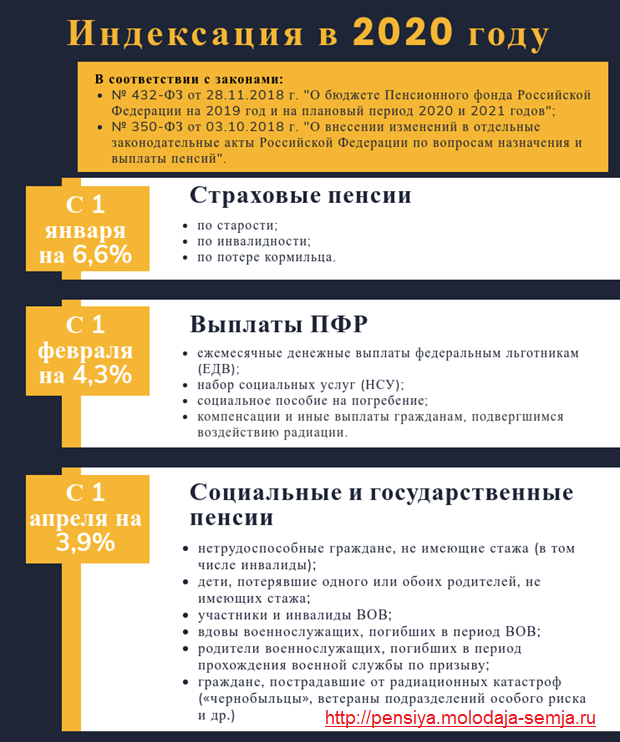

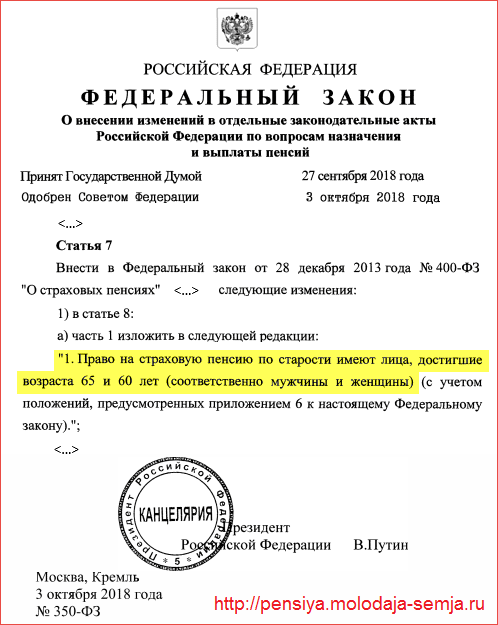

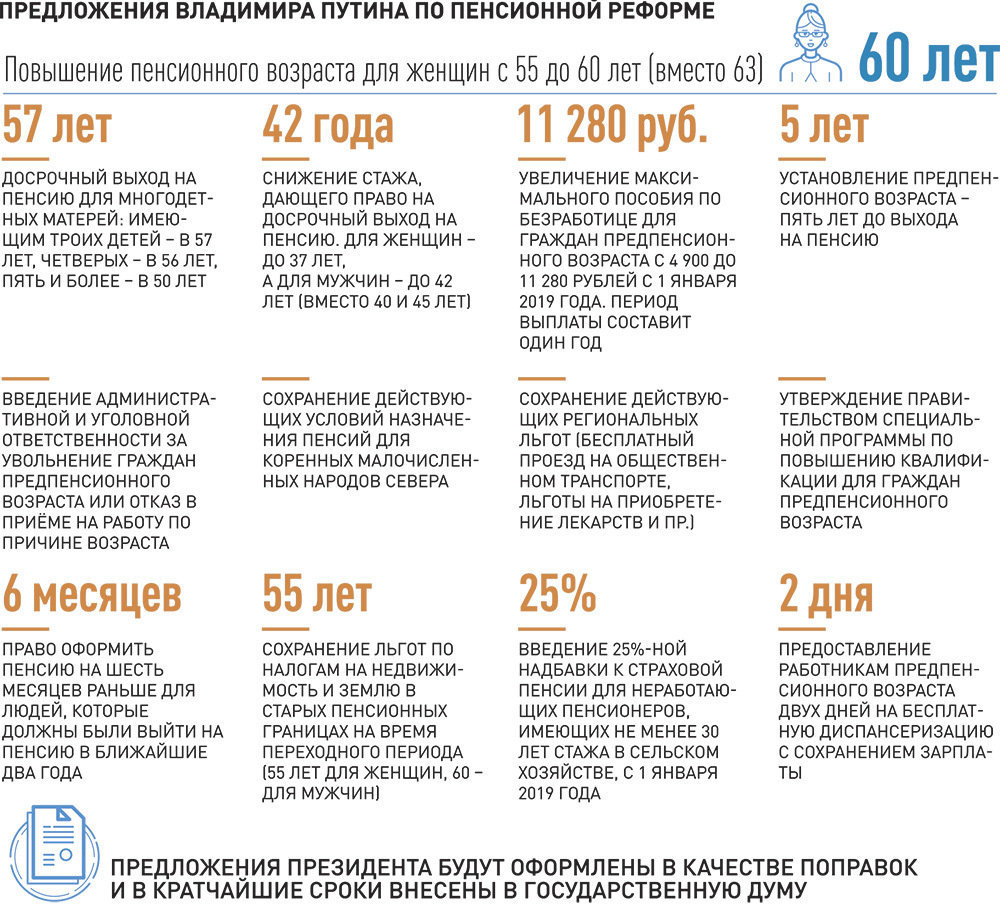

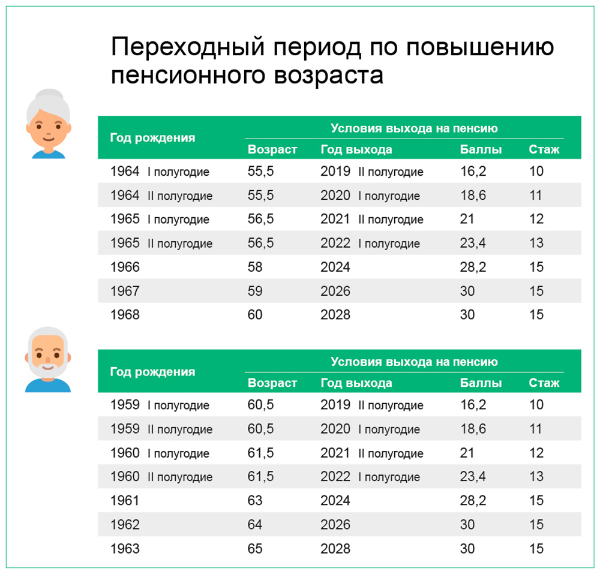

Одним из самых громких событий 2020 года стала пенсионная реформа. Особенно остро ее восприняли те, кому до выхода на пенсию оставался год-два, а стало заметно больше. Для сглаживания острых углов на федеральном уровне принимаются поправки для людей теперь уже предпенсионного возраста.

https://youtube.com/watch?v=HaH_8j_6Wtw

Регионы РФ имеют право закреплять дополнительные правила и меры поддержки, например, уменьшение базы налогообложения. Поэтому по поводу льгот пенсионерам рекомендуется обращаться в местные отделы налоговой инспекции и соцзащиты.

Транспортный налог для пенсионеров Московской области

Таким образом, законодательство говорит о том, что, если в течение 3 лет налогоплательщик не привлечён к ответственности за правонарушение – привлекать его за правонарушение уже не имеют права. Другое дело, что в течение 3-летнего периода налогоплательщику предъявлено обвинение в нарушении налогового законодательства и определено взыскание недоимки по уплате налога – в данном случае временных ограничений по уплате налога нет.

Когда транспортный налог платить не нужно?

- автомобиль;

- мотоцикл;

- мотороллер;

- автобус;

- самоходные машины и механизмы на пневматическом и гусеничном ходу;

- самолёт;

- вертолёт;

- теплоход;

- яхта;

- парусные суда;

- катер;

- снегоход;

- мотосани;

- моторная лодка;

- гидроцикл;

- несамоходные (буксируемые) суда;

- другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке в соответствие с законодательством РФ.

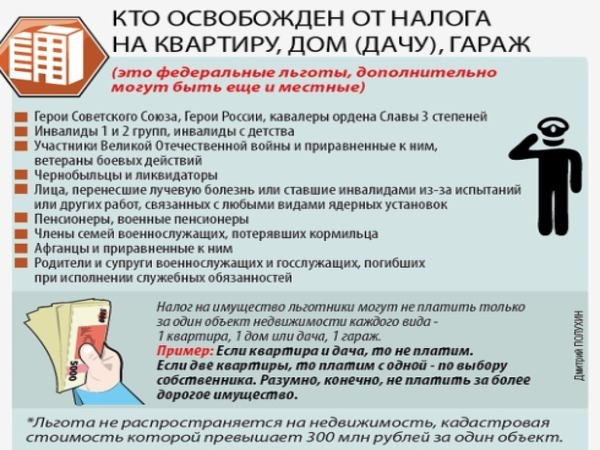

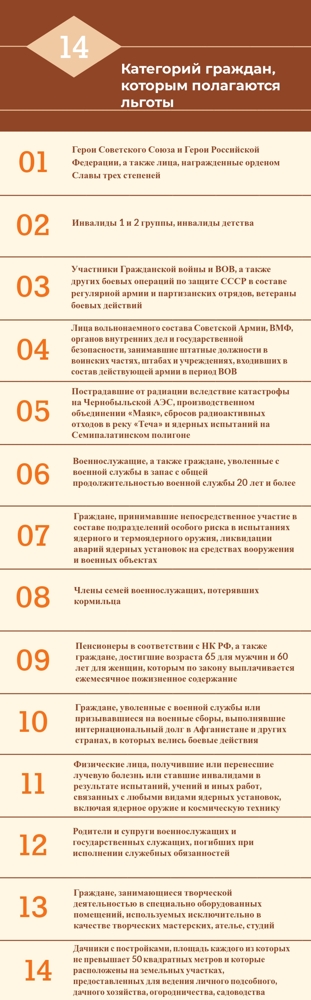

Налог на имущество физических лиц — местный, но освобождение от его уплаты установлено на общероссийском уровне. Формулировки налогового кодекса о льготах по имущественному налогу изменились после увеличения пенсионного возраста.

- Герои Советского Союза;

- Герои Российской Федерации;

- граждане, награжденные орденом Славы трех степеней;

- ветераны и инвалиды Великой Отечественной войны;

- бывшие несовершеннолетние узники фашистских концлагерей;

- ветераны и инвалиды других боевых действий;

- чернобыльцы и инвалиды вследствие ядерных испытаний.

Транспортный налог

За судебные тяжбы по вопросам, не связанным с пенсией, пенсионеры госпошлину платят, как и все. Но если это иск к пенсионному фонду, который начисляет пенсию на 5 тысяч в месяц меньше положенного, то госпошлину платить не надо.

После выяснения, какие меры соцподдержки в отношении транспортного сбора существуют в регионе, можно обращаться к налоговикам с письменным обращением и подтверждением своего статуса. Все документы необходимо принести в оригинале и предоставить копии.

Кроме того ему предоставляются различного рода льготы, одним из которых является льгота по налогу на автомобиль. Но она предоставляется не всеми субъектами Федерации. Например, в городе Москва пенсионеры уплачивают налог на общих основаниях.

Калькулятор транспортного налога в Москве

Согласно аб. 1 ст. 357 НК России (далее – Кодекс), транспортный налог уплачивается в РФ любыми физическими и юридическими лицами, на которых поставлены на учет автомототранспортные средства, являющиеся объектом обложения в соответствии со ст. 358 Кодекса.

- Герои СССР и РФ.

- Лица, награжденные орденом Славы трех степеней.

- Ветераны и инвалиды ВОВ, военных действий.

- Инвалиды первой и второй группы.

- Бывшие несовершеннолетние дети концентрационных лагерей, иных фашистских мест особого содержания в период военных действий.

- Мать или отец, опекун, попечитель инвалида несовершеннолетнего возраста.

- Лица, владеющие автомашинами с мощностью до семидесяти лошадиных сил

- Мать или отецв семье, имеющей более трех детей.

- Чернобыльцы.

- Участники групп, участвующих в испытаниях ядерного оружия или ликвидирующих последствия ядерных аварий на объектах военного назначения.

- Люди, страдающие от лучевой болезни.

- Один из опекунов инвалида с детства, признанного судом недееспособным.

- основанием для возникновения налоговых обязательств является приобретение автомашины в собственность и ее регистрация в ГИБДД – при смене собственника машину нужно зарегистрировать не позднее 10 суток;

- расчет налога осуществляется в зависимости от мощности транспортных средств – она указана в технической документации производителя, ПТС и свидетельстве о регистрации;

- НК РФ устанавливает базовые ставки налога, которые подлежат уточнению на региональном уровне.

Общие правила оплаты

Транспортный налог – государственный сбор, взымаемый с каждого владельца зарегистрированного транспортного средства. Его размер зависит от целого ряда факторов, начиная от региона проживания и заканчивая мощностью двигателя автомобиля. Основной целью введения налога на транспорт является аккумуляция денежных средств для дальнейшего направления на ремонт и строительство дорог.

Транспортный налог — это государственный сбор, уплачиваемый владельцами движимого имущества. На размер выплаты влияют регион проживания собственника, ставка налога и мощность двигателя. Цель введения налога на транспорт – накопление капитала для ремонта дорог. В других странах для обновления дорожного покрытия применяют похожие системы сбора средств.

Срок давности уплаты транспортного налога

Налоговое законодательство, а именно регулирует вопрос срока давности. В данной статье указано, что в случае, если со дня нарушения, либо со следующего дня после окончания налогового периода, когда было установлено правонарушение, до момента вынесения решения о привлечении к ответственности истекли 3 года – налогоплательщик не может быть привлечён к ответственности за совершение налогового правонарушения.

Таким образом, законодательство говорит о том, что, если в течение 3 лет налогоплательщик не привлечён к ответственности за правонарушение – привлекать его за правонарушение уже не имеют права. Другое дело, что в течение 3-летнего периода налогоплательщику предъявлено обвинение в нарушении налогового законодательства и определено взыскание недоимки по уплате налога – в данном случае временных ограничений по уплате налога нет.

Налог на доходы физических лиц

НДФЛ – это налог на доходы физических лиц. НДФЛ раньше назывался (часто называется так и сейчас) Подоходным налогом. Ставка налога – от 9% до 35% на полученный доход. Зависит величина налога от многих параметров. Основной параметр – является ли физическое лицо налоговым резидентом РФ (для нерезидентов ставка максимальная).

Какие виды доходов облагаются налогом?

Налог начисляется практически на любой вид дохода налогоплательщиков – от заработка, полученного от трудовой деятельности, до выигрыша в лотерею. Список, который можно увидеть на странице сайта налоговиков, посвящённой НДФЛ, удивителен:

- от реализации имущества, находившегося во владении менее 3 лет;

- от сдачи имущества в платную аренду;

- доходы от источников за пределами России;

- доходы, приобретаемые с помощью игр, акций, лотерей и так далее (выигрыши);

- иные доходы.

Так как существует пункт «Иные доходы», то в него попадает и все остальное. То есть проще сказать, какой вид дохода граждан таким налогом не облагается. Точно не облагаются налогом НДФЛ следующие виды доходов:

- от реализации имущества, находившегося во владении более 3 лет;

- доходы, приобретенные как наследование;

- доходы, приобретенные как подарки (по договору дарения) от родных и (или) близких родственников (в соответствии с Семейным Кодексом (СК РФ));

- иные доходы.

Но так как и тут есть пункт «Иные доходы», то разбираться, что конкретно числится под понятием «Иные», употребляемом налоговиками, можно долго. Регламентирует все это «Налоговый кодекс РФ (часть 2)» Статья 217 «Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)».

Что все же нужно упомянуть? Так как наш обзор предназначен в основном для пенсионеров и льготников, то заметим, что никакие пособия, дотации, пенсии, компенсации, получаемые льготниками и пенсионерами НДФЛ не облагаются. Не облагаются налогом и некоторые виды доходов, например, вознаграждения донорам или средства, полученные в виде государственной социальной помощи.

Кому положены льготы?

Льгота, обычно применяемая к НДФЛ, выглядит как налоговый вычет. Суть вычета в чем? НДФЛ вы оплачиваете, но подаете документы налоговикам о том, что по закону хотите иметь «Налоговый вычет». То есть чтобы сумма (полностью или частично), уплаченная вами в виде налога, была вычтена при взимании с вас НДФЛ с дохода (чаще всего из НДФЛ, взимаемого с зарплаты). Претендовать на налоговый вычет может только тот гражданин РФ, кто получает регулярный доход, облагаемый налогом по ставке в 13%.

Налоговым вычетом не могут воспользоваться те, у кого нет регулярного дохода, облагаемого НДФЛ – то есть неработающие пенсионеры и безработные.

Мнение эксперта

Марина Тимофеева

Социальный работник с 10-летним стажем.

Задайте вопрос эксперту

«В то же время нужно помнить, что значительная часть лиц, вышедших на пенсии, продолжает работать. И именно они имеют право на налоговые вычеты»

Ответы на часто задаваемые вопросы

Вопрос №1: Пенсионер обращается в ИФНС за льготой по ТН впервые. При этом он подает только заявление, никакие документы к нему не прилагает. Имеет ли право он так делать, и предоставят ли ему в этом случае льготу?

При оформлении льгот по транспортному, земельному либо имущественному налогу достаточно написать и подать заявление, предъявив гражданский паспорт. Остальные документы можно не прилагать, т. к. налоговая запросит и получит недостающие сведения самостоятельно.

Схема действий в таких ситуациях одна. Предположим, заявитель не приложил документы, удостоверяющие право на льготу. Если у ИФНС нет никаких сведений о нем как о льготнике, она делает необходимые запросы в организации, органы, к должностным лицам, у которых, как предполагается, они могут быть. Если ответ будет отрицательным и запрошенные сведения ИФНС не получит, тогда она уведомляет об этом заявителя и просит его лично предоставить сведения, подтверждающие его права как льготника.

Т. е. ничего незаконного здесь нет, порядок оформления при этом не нарушается. Только срок ее предоставления может увеличиться.

Вопрос №2: Где можно подробнее узнать обо всех льготах по налогам для пенсионеров в Москве либо ином субъекте РФ?

Самый действенный способ – обратиться в свою ИФНС.

С информацией можно ознакомиться также через сервис на сайте ФС РФ, который именуется, дословно, «Справочная информация о ставках и льготах по имуществ. налогам». Пользователь должен заполнить предложенную форму запроса (указать вид интересуемого налога, соответствующий период и субъект РФ). Информация по запросу выдается мгновенно.

Какие льготы положены пенсионерам в 2020 году в России: перечень льгот

На уровне федерального законодательства для пенсионеров в 2020 году предусмотрены льготы, связанные с освобождением от некоторых обязательных платежей, а также с возможностью получать определённый перечень социальных и коммунальных услуг бесплатно или по специальным тарифам. Так в перечень льгот пенсионеров входят:

- Отмена обязательных платежей на транспорт, недвижимость, подоходного и земельного налога.

- Льготы по оплате услуг ЖКХ, в том числе коммунальных платежей, оплаты телефонной связи, электроэнергии, компенсации за взносы на капитальный ремонт жилья.

- Право на получение определённых бесплатных медицинских услуг, перечень которых утверждается Министерством здравоохранения в их чисте и льготное санаторное обслуживание.

- Льготное пользование общественным транспортом и авиаперелёты.

- Налоговый вычет с доходов при покупке или строительстве жилья.

- Компенсационные выплаты для лиц пенсионного возраста имеющих доход ниже прожиточного минимума.

- Другие виды безналичной помощи малоимущим пенсионерам, например, предоставление на бесплатной основе средств первой необходимости, одежды, продуктов питания.

Особенностью получения льгот является то, что для большинства из них установлена специальная процедура их оформления. То есть автоматически получить социальную помощь невозможно, необходимо обратиться с соответствующим заявлением в уполномоченный орган.

Последние новости из Государственной Думы на сегодня позволяют сделать выводы что федеральные льготы, предусмотренные для пенсионеров в 2020 году, сохранятся. Кроме этого, по словам вице-премьера Татьяны Голиковой: «Льготы будут предоставлять по достижению текущего пенсионного возраста, а не по причине выхода на пенсию».

Налог На Автомобиль Для Пенсионеров В 2020 Году Льготы В Москве

Однако здесь следует опираться на региональные нормативные акты

Обратите внимание! Право на получение льгот в том или ином субъекте Федерации может зависеть от разных факторов:. Существенно отличается уровень льгот в различных городах

К примеру, в Москве и области такие льготы не приняты, а в Санкт-Петербурге они существуют, но распространяются не на все разновидности транспортных средств.

Льготы пенсионерам по транспортному налогу в москве в 2020 году

Россияне, вышедшие на пенсию, имеют право на налоговую льготу на имущество физических лиц. А точнее они освобождаются от уплаты имущественных налогов. Воспользоваться льготой могут граждане, достигшие соответствующего пенсионного возраста, и те, кто вышел на пенсию досрочно: военные, педагоги, работники вредных производств и другие категории, установленные законодательством. Налоговые льготы пенсионерам в году предоставляются в отношении одного объекта недвижимости по выбору налогоплательщика. Однако недвижимость не должна использоваться в предпринимательской деятельности. Налоговую льготу пенсионеры могут получить на квартиру или комнату, жилой дом, помещение или сооружение, хозяйственное строение или сооружение, гараж или машино-место. Для того чтобы оформить налоговую льготу, пенсионерам необходимо представить заявление и документы, подтверждающие право на преференции, в налоговый орган по месту жительства. Транспортный налог является региональным, поэтому порядок уплаты и льготы по транспортному налогу определяются законодательством субъекта РФ.

В Ленинградской области пенсионерам предусмотрена скидка в размере 20% от установленной ставки при оплате налога на легковое авто с мощностью двигателя до 100 л. с. или мотоцикл (мотороллер) мощностью до 40 л. с.

Как оформить льготу документально?

Для оформления имущественной льготы вышедшему на пенсию следует подать в фискальную службу заявление (п. 6 ст. 407 НК РФ). Форма этого документа утверждена приказом ФНС РФ № ММВ-7-21/897 от 14.11.2017 г. (приложение 1).

Подав заявление, есть возможность сообщить фискальным органам об использовании своего права относительно трех видов налогов одновременно: на имущество, транспортному и земельному. Заполнение заявление должно осуществляться по требованиям, которые описаны в приложении № 2 к приказу ФНС № ММВ-7-21/897.

Достаточно заполнения одного экземпляра документа любым способом из перечисленных (п. 5 Порядка, утвержденного тем же приказом ФНС):

- вручную (распечатанный бланк заполняется от руки);

- на компьютере (заполнение бланка производится с помощью программы, позволяющей его распечатать с двумерным штрихкодом);

- электронным (заполнение в личном кабинете налогоплательщика).

Заявитель имеет возможность прикрепить к заявлению подтверждающие документы. Можно их не прикладывать, тогда фискальная служба сама сделает запрос необходимых сведений у органов, организаций или должностных лиц, где такие сведения имеются. В случае неполучения подтверждающих бумаг производится информирование пенсионера об этом и о его обязанности предоставить основания для реализации своих налоговых прав (письмо ФНС РФ № БС-4-21/20636 от 12.10.2017 г.).

Мнение эксперта

Константин Викторович

Область научных интересов: гражданское право, семейное право, защита прав потребителей, уголовное право, наследственное право

Когда пенсионер не представит заявление, фискальная служба предоставит льготу на основании той информации, которая у нее есть, вне зависимости от уровня предусмотрения — федеральный или муниципальный. Это правило предусмотрено в законе № 63-ФЗ от 15.04.2019 г. и распространяется с 2018 года. Относительно заявлений на предоставление льготы по имущественному налогу следует также изучить письмо ФНС № БС-4-21/12286 от 25.06.2019 г.

Льготы по налогам для пенсионеров — какие налоги не надо платить в 2020 году

Россияне имеют право вернуть до 260 тысяч рублей уплаченного подоходного налога при покупке собственного жилья. Ещё до 390 тысяч рублей можно вернуть по уплаченным процентам за ипотечный кредит. Сумма может быть и меньше. Речь идёт о максимуме вычета (подробнее читайте в этой нашей статье).

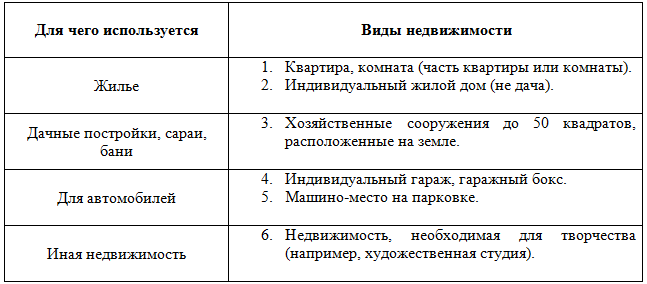

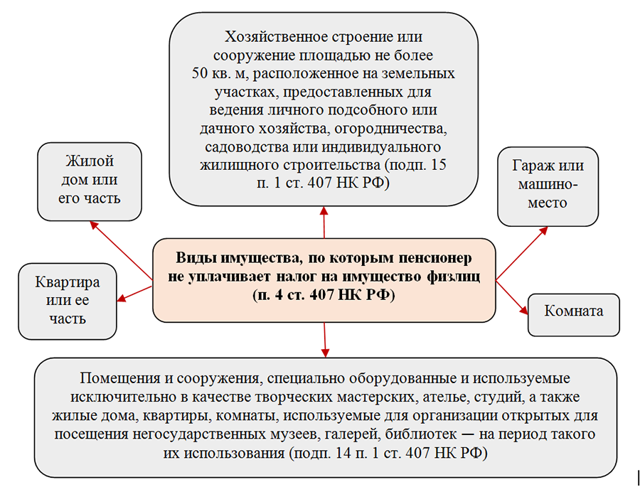

Льгота по имущественному налогу

Пенсионеры освобождаются от налога на принадлежащую им недвижимость. Такой недвижимостью может быть квартира, дом, комната, гараж. Льгота действует и на некоторые специфические объекты вроде студий для занятия творчеством.

- Пенсионеры Санкт-Петербурга не платят сбор за один вид транспорта. Это может быть отечественная автомашина до 150 л.с., водный транспорт (кроме гидроциклов, яхт) мощностью не больше 30 л.с.

- В Карелии налог не оплачивают ветераны войны, участники боевых действий. Остальные лица имеют льготу 50% за легковые автомобили мощностью до 100 л.с. и мотоциклы.

- В Вологодской области ветераны ВОВ, участники боевых действий не платят за одно транспортное средство. Остальные лица пенсионного возраста – за легковой транспорт до 150 л.с., мотоцикл до 40 л.с., грузовик мощностью не больше 85 л.с. и грузоподъемностью до 1100 кг.

- Москвичи пенсионного возраста не имеют льгот по уплате транспортного сбора.

Лица пенсионного возраста, которые продолжают работать, получают зарплату, и должны платить подоходный налог, как и другие граждане. В налоговом кодексе для работающих пенсионеров указаны виды доходов, с которых не взимается НДФЛ:

Транспортный сбор

Чтобы улучшить материальное положение пожилых людей, государство приняло законы, которые гарантируют получение налоговых льгот пенсионерами. Большинство из них предоставляют гражданам на федеральном уровне. Региональные власти могут вносить коррективы, исходя из особенностей, условий жизни в районах, возможностей бюджета. Местному правительству разрешено только увеличивать список послаблений. Пенсионерам предоставлены льготы по налогам: имущественному, автотранспортному, подоходному (НДФЛ), на землю. Для оформления преференции нужно подать заявление.

Московские пенсионеры могут оформить льготы в любом МФЦ либо подать документы в налоговую службу — по месту регистрации объекта, в остальных случаях — по месту жительства. Для оформления всех преференций нужен паспорт и пенсионное удостоверение, справки об инвалидности и другие документы, подтверждающие особую категорию.

- 50%-ная оплата жилого помещения и коммунальных услуг;

- ежемесячная денежная компенсация абонентам телефонных сетей на оплату услуг местной телефонной связи;

- ежемесячная городская денежная выплата в размере, установленном Правительством Москвы.

Как получить льготу пенсионерам в Москве в 2020 году

- бесплатный проезд на транспорте общего пользования в городском сообщении, включая метрополитен (кроме такси);

- бесплатный проезд на Малом кольце Московской железной дороги (Московском центральном кольце);

- бесплатный проезд на железнодорожном транспорте общего пользования в пригородном сообщении вне Малого кольца Московской железной дороги (Московского центрального кольца);

- бесплатное изготовление и ремонт зубных протезов (кроме расходов на оплату стоимости драгоценных металлов и металлокерамики);

- обеспечение при наличии медицинских показаний неработающих граждан бесплатными путевками на санаторно-курортное лечение через органы соцзащиты населения и возмещение расходов на проезд железнодорожным транспортом к месту лечения и обратно.

- трудовые и социальные пенсии, пособия, доплаты;

- денежные компенсации федеральных и региональных льгот;

- оплата путевок в санатории, медикаментов, медобслуживания, материальная помощь и подарки от бывшего работодателя в сумме до 4000 руб.